来源:雪球App,作者: 摸索fhy,(https://xueqiu.com/2466842102/298022409)

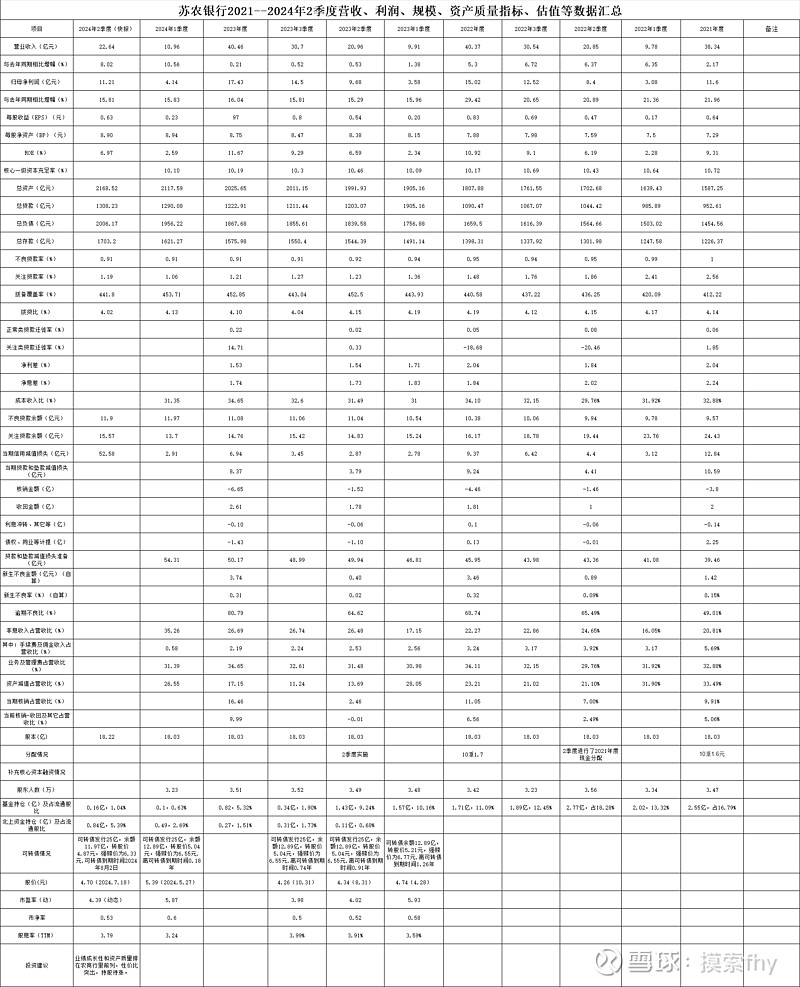

今天晚上苏农银行公布了2024半年度业绩快报,是第二家公布快报的银行,我看了一下,营收、规模、业绩增速等环比都有所提高,资产质量各项指标基本保持稳定,符合我个人的预期。具体数据如下:

有些数据没有提供,具体的息差、非息收入、计提的信用减值、资产质量、核销、逾期等需要等半年报公布后才能看到。

苏农银行2024年半年报的业绩增速为15.81%,与2024年1季度的15.83%持平,但绝对数则环比提高70.46%,2季度单季净利润为7.07亿,也比1季度的4.14亿环比增加了2.93亿,这非常亮眼,这也主要是去年2季度净利润基数较高,要保证一定的业绩增速就必须释放利润,其在2季度计提的信用减值应该不高,这非常正常,去年3季度的净利润基数也不低,到时其净利润也应该不错,回归到2024年年底,应该就比较正常,按我的估计,其可转债在2024年8月2号就要到期,可转债强赎回是没有希望了,但把股价推到转股价4.87的106%以上,也就是5.16元,完成可转债被动转股,还是可以完成的,这与现价4.70元,有10%左右的套利机会,有心的投资者可以适量参与。

我们再看规模情况,其总资产、总贷款、总负责、总存款与2023年底相比分别增长了7.05%、6.98%、7.42%、8.07%,环比1季度的增速都有所提高,这个增速应该处于上市银行股的中间位置,应该比股份行高,比6大行、城商行低一些。

我们再看其资产质量指标情况,不良率为0.91%,关注率1.19%,拨备覆盖率为441.80%,比2023年和2024年1季度数据差别不大,基本处于上市银行股的前1/3强,处于良好阶段。

苏农银行我持有部分仓位,他的基本面在农商行中属于前列,从2016年IPO上市以来,营收、业绩、资产质量进步很大,发展势头良好,过去几年的基本面一直不错。估值相对比较低;今天的收盘价为4.70元,我们按其2024年业绩增速为10%计算,其现在的动态市盈率也就5倍左右,市净率也就0.5倍左右,股息率3.79%,其成长性不错,估值已经具有很大的吸引力了,我们加上其可转债还有11.79亿元全部转股,股本也就扩大10%以上,其2024年的业绩增速保守计算为增长10%,到时其估值市盈率也就是5倍出头,仍然不高。

苏农银行展业的区域主要在江苏苏州和江苏区域,也是处于中国经济最活跃的地方,他的业绩快报具有一定的代表性,大的环境比较好,银行的经营情况就不会太差,其今年以来股价涨幅为17.24%,应该跑输整体银行业的涨幅,2023年涨幅为-7.66%,而其这几年的业绩增长都在2位数以上,这就造成了其估值很低,绩优小盘成长的标的其估值比6大行还低,原因一个是有可转债要转股扩大股本,另一个派息率和股息率不占优势,现在市场的偏好是重视股息率,大盘等,但只要标的具有长期的投资价值,长期持有者一定能获得可观的回报,我持有的仓位还是准备拿着持股守息、等待过激吧。

现在瑞丰银行、苏农银行2家江浙地方的农商行发布了2024半年报业绩快报,数据都比较亮眼,根本看不到经济不振、地产下滑、消费降级的痕迹,这是一种假象,不是银行业经营的全部,等股份行和中西部城商行,包括大行公布2024年半年报业绩数据时,我们就会感到银行经营的艰难,部分银行营收和净利润可能要陷入负增长,资产质量可能还会有所下滑。在现阶段比较关键的的一个因素就是银行展业的区域经济状况,这一点需要我们银行股投资者重点把握。

苏农银行可转债将成为又一家不能强赎的银行,非常令人可惜,说实话,就苏农银行这业绩,这基本面、这成长性,这估值,在其他行业,可转债早就应该完成强赎了,可市场就是对银行业另眼看待,放大利空,忽视利好,生生的把银行股的估值市盈率压倒5倍左右,成为A股5000多家上市公司中最低的一类,2024年才有所上涨,有些人就认为银行股涨多了,有泡沫了,好像银行股只能5倍左右的市盈率交易,其他行业如消费、医药就应该30-50倍,甚至更高的估值来交易,头脑中惯性思维中看不到市场的变化。过去以基金为首的掌握着资本、掌握着定价权,可最终怎么样呢?违背客观规律必被反噬。

@今日话题 @-翼虎- @浦发银行发哥 @太原 @ericwarn丁宁 $苏农银行(SH603323)$ $杭州银行(SH600926)$ $成都银行(SH601838)$