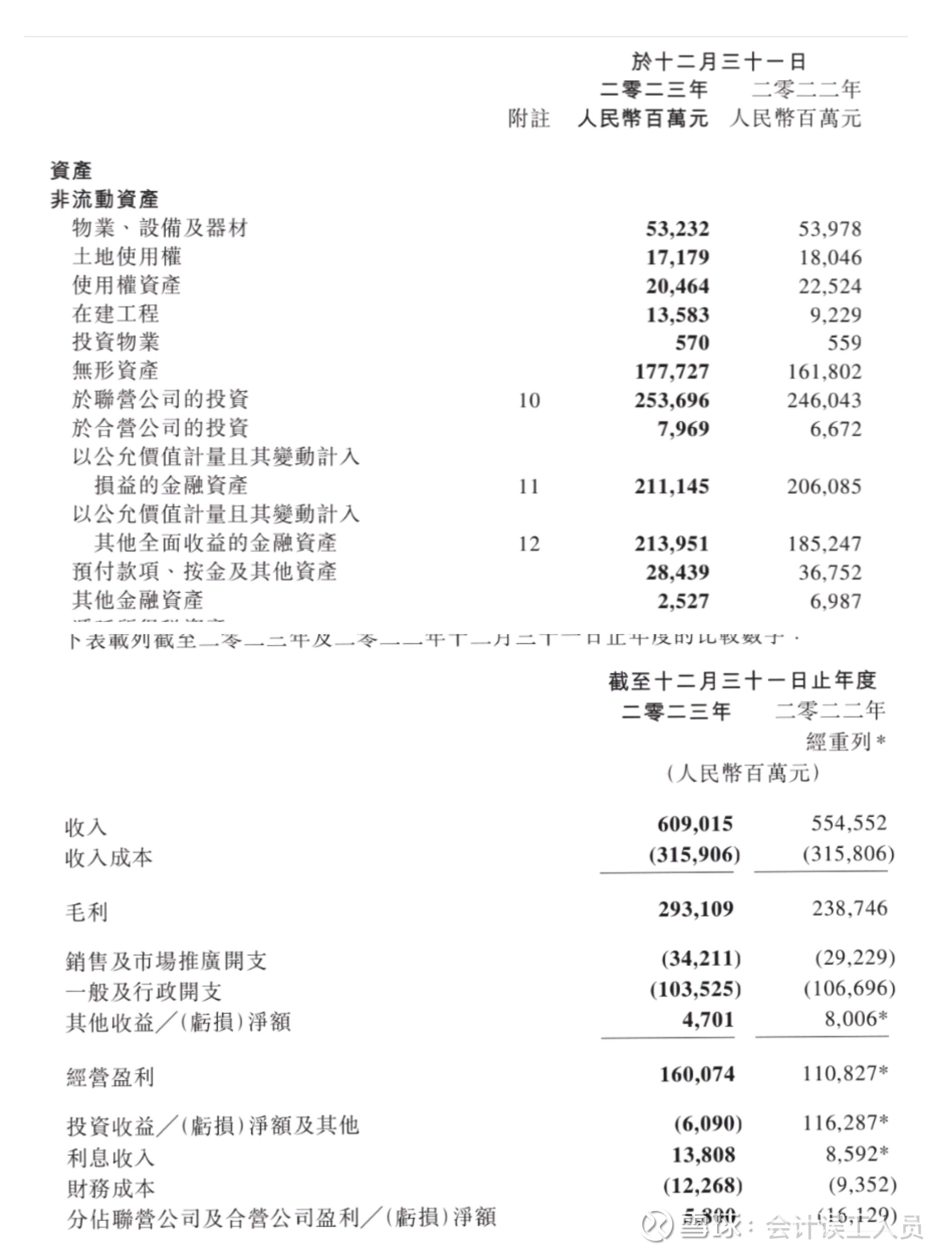

我看2023年末腾讯的投资包括关联,合营,和公允价值加入的合计8500亿左右,我不知是否这些投资的收益全部多少?正常这些投资8000亿能每年带来多少利润和股息?未来这些投资的价值如何变化?

我注意到“投资收益”大起大落,2022年1163亿,2023年-60.9亿,身边没电脑没查到,不知是不是那8500亿的投资收益的多少比例进入这个科目了?

首先投资的8500亿价值的可以说是投资的成本为主,虽然也有市价计量的,但还是成本计量6000多亿为主……

我看到不少人包括您提出按投资金额8000亿X1.5=12000亿的价格,拿我的思考和疑问有几点:

1)请问这项面8000多亿的投资一年能带来多少利润和股息现金流?

我问这个问题的逻辑是,账面成本可能是虚的,只有每年的能获取的对应权益利润和权益的股息现金流才是真正的价值。这个价格我个人认为大概给10倍市盈率差不多了,除非是如日冲天的投资品种。

2)如果公司没有卖这些“投资”的计划,那么我们散户就不能那样单独把8000多亿“投资”拉出来计算它的价值,

3)如果公司有卖这些“投资”的计划,那么我们散户可以单独对8000多亿“投资”拉出来计算它的价值真实年收益利润和股息现金流的10倍计算?同时应该按资产比例分摊对应的债务特别是有息负债等按比例分摊到这些投资下面。而且,腾讯是全公司的利润表的业绩应该减去8000亿的投资带来的收益,毕竟你要单独计算这部分资产的价值,就得分配对应比例的负债,和按市场可变现的价值或年投资利润的10倍以内计算价值。

因为我看到很多人直接按投资额8000多亿单独拆出来计算它的价值,甚至8000亿X1.5=12000亿,我认为如果不能市场类似股票兑现了,就按每年权益利润的10倍,或每年的股息20倍之类计算。而不应该按沉没成本去计算。

以上这只是我个人的思考。

本话题在雪球有277条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>