来源:雪球App,作者: 躺红利摊转债,(https://xueqiu.com/6828304753/297438606)

Hello everybody,晚上好呀~

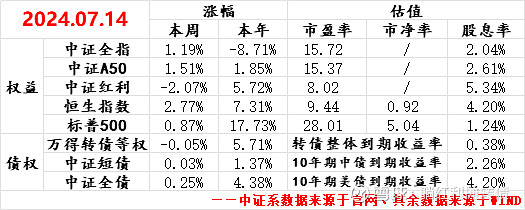

关注的一些指数本周涨幅和估值数据如下:

本周市场表现良好,总体看红利价值远弱于质量成长,代表红利风格的中证红利指数大跌了2.07%,港股本周表现不错,大涨了2.77%,另外,隔壁美股还在继续上涨,不说了,相信国运、定投XX.....转债市场表现不佳,本周以微跌收场;纯债市场本周则继续了不错的表现,10年期中债收益率稳定在2.26%。

本周长期投资组合上涨了1.65%、年内收益升至8.28%,连跌近两月后终于回了一口血.......本周减了一些转债,加了一些红利,顺路把招行的分红全部复投了,继续对未来充满信心,保持龙头宽基+红利+龙头白马+精选转债大饼的配置,安心的当一个躺平仙人~

-------------------华丽的分割线-------------------

读书笔记——一个简单而有效的投资方法

以下内容摘取自《格雷厄姆精解证券分析》,略有删减:

“我建议有三个规则必须遵守:

第一,个人投资者应该坚定不移地做一个投资者而不是投机者。总体而言,这意味着他应该能够对每次的买入和所付的价格提供让自己满意的客观依据或理由,并客观地论证在这个购买决策中他得到的回报将比他支付的成本高。换言之,他有一个用价值衡量的安全边际来保护持有的股票头寸。

第二,这个投资者需要对自己持有的股票头寸明确设定一个与买入规则相匹配的卖出规则。通常,他需要给买人的每一只股票设定一个合理的盈利目标,比如50%~100%,另外还需要设置一个实现目标的最长持有期限比如2~3年。在持有期结束时还没有实现盈利目标的股票就应该在市场上抛售掉。

第三,这个投资者应当确保,在整个投资组合中股票投资与债券投资的比例高于事先设定的最小比例。我建议每种类型的投资要占总投资的比例至少为25%。一个很好的做法就是始终保持50:50的比例,然后根据市场变化进行调整。

这意味着,投资者要在股市大幅上涨时将一些股票投资转换为债券投资,当股市下跌时则反向操作。通常,我建议债券平均持有期为7~8年。

(问:在选择普通股投资组合时,您是否建议应对个股进行仔细的研究和选择?)总的来说我不建议这样做。现在我已经不再是证券分析技术的支持者了,而证券分析的目的就是找到绝佳的投资机会。40年前,当《证券分析》这本书第一次出版时,这应该算是一项非常有意义的工作。但从那时开始,情况已经发生了很大的变化。过去,训练有素的证券分析师能够以职业化的手段通过仔细研究,挑选出价值被低估的股票。然而根据目前正在进行的大量研究,我怀疑在大多数情况下,这样的分析研究是否能挖掘出表现优异的股票,使其收益足以弥补研究成本。在某种程度上,我并不支持如今被大学教授们普遍认可的“有效市场”的假说。

我们仍然按照一种或多种简单的选择标准,以低于现值或者内在价值的价格买入股票。我认为判断标准是过去12个月的市盈率的7倍。你也可以使用其他的标准,比如当期的股息回报率超过7%,或者账面价值超过市场价格的120%等等。

基本上,我希望盈利回报能够达到利率的两倍。但是,在大多数年份里,利率低于AAA级债券5%的收益率。因此,我设定了两个限值。当利率水平低于5%时,最高倍数为10倍;当利率水平高于7%时,就像它们现在的水平,最高市盈率倍数设定为7倍。因此,一般来讲,我设定的买点就是当前AAA级债券利率水平的两倍,同时最高市盈率倍数在7~10之间。”

其实这几段话基本构建了一套完整的投资体系:

第一层讲的是资产的分配,股票和债券的占比应该根据市场情况在25%~75%之间分配;

第二层讲的是股票资产的投资,这又包含了三个部分:

1、股票的选择:通过市盈率或者是股息率或者是市净率挑选一组价格低于内在价值的股票构成投资组合;

2、投资的时长:最长持有期限为3年;

3、卖出的时机:收益达成50%~100%的目标或者持有时间达到三年。

是不是很奇怪,价值投资的祖师在阐述投资理念时并没有提到“时间的玫瑰”、“护城河”“长期持有”、“基本面”等价投挂在嘴边的言论,反倒干的都是liang化选股、赚够就跑、3年认赔的“投机”勾当......其实这才是原教旨价投的做法,我们来市场不就是赚钱的么,便宜就买点,赚够就跑,至于低市盈率、低市净率、高股息率这些价值指标只不过是为了增强赔率、降低毁灭性损失的概率罢了......

其实这套投资逻辑和红利指数选择股息率最高的股票、每年调样时调出股息率低股票(价格大幅上涨或者基本面恶化)的内在逻辑是完全一致的,这套投资逻辑践行的关键不在于挑选“优质”的股票,而在于做好分散,所以我一直和大家说挑选红利指数一定要选择那些样本&行业双分散的红利类指数。

好了,以上就是今天的全部内容了,觉得有帮助的话就转评赞+在看支持一波吧~$红利ETF(SH510880)$ $中证红利ETF(SH515080)$ $红利ETF易方达(SH515180)$

风险提示:

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。