财联社8月17日讯(记者 夏淑媛) “当前,债券类资产依旧是险资配置的基本盘,规模占比最大但增速有所放缓,公司配债倾向逐步由国债转向地方政府债”近日,一家大型人身险公司风险管理部量化风险管理经理在接受财联社记者采访时表示。

据其介绍,近年来,国内利率中枢持续下行,10年期国债收益率跌破以往20年箱体震荡区间,以往保险资金主力配置的30年期国债收益率也从2018年超过4.3%一路下行至1.8%左右。

面对整体资产收益率下降的挑战,身处低利率叠加资产荒环境的保险公司资产负债匹配诉求愈发强烈,也倒逼险资加速重构资产底仓。据财联社记者调研了解,在政策引导下,保险公司正加码权益配置,着力增配股票,银行存款和以非标为主的其它类资产则有所减配。

展望下半年投资策略,太平人寿在接受财联社记者采访时表示,将采用“哑铃型”配置结构来增厚投资回报。一方面强化固收资产配置与交易,抓住利率阶段性高点,加大长久期债券配置;另一方面,权益投资上配置高股息和高成长进攻型资产,在保底收益基础上为投资组合提供增长弹性。此外,公司还将围绕“金融五篇大文章”挖掘产业转型中的优质资产,通过拓展私募证券投资基金、黄金、境外债券等渠道多元化配置。

长城人寿对财联社记者也表示,将加大长久期利率债配置力度,锁定长期稳定收益,夯实底仓资产,同时结合资本市场走势,适度提高权益类资产投资比例,强化资产负债管理,以获取更高的投资收益。

险资配债倾向大转变:持续加码长期政府债券,减配国债

今年以来,险资配置地方政府债规模创下新高,而对超长国债配置偏弱。

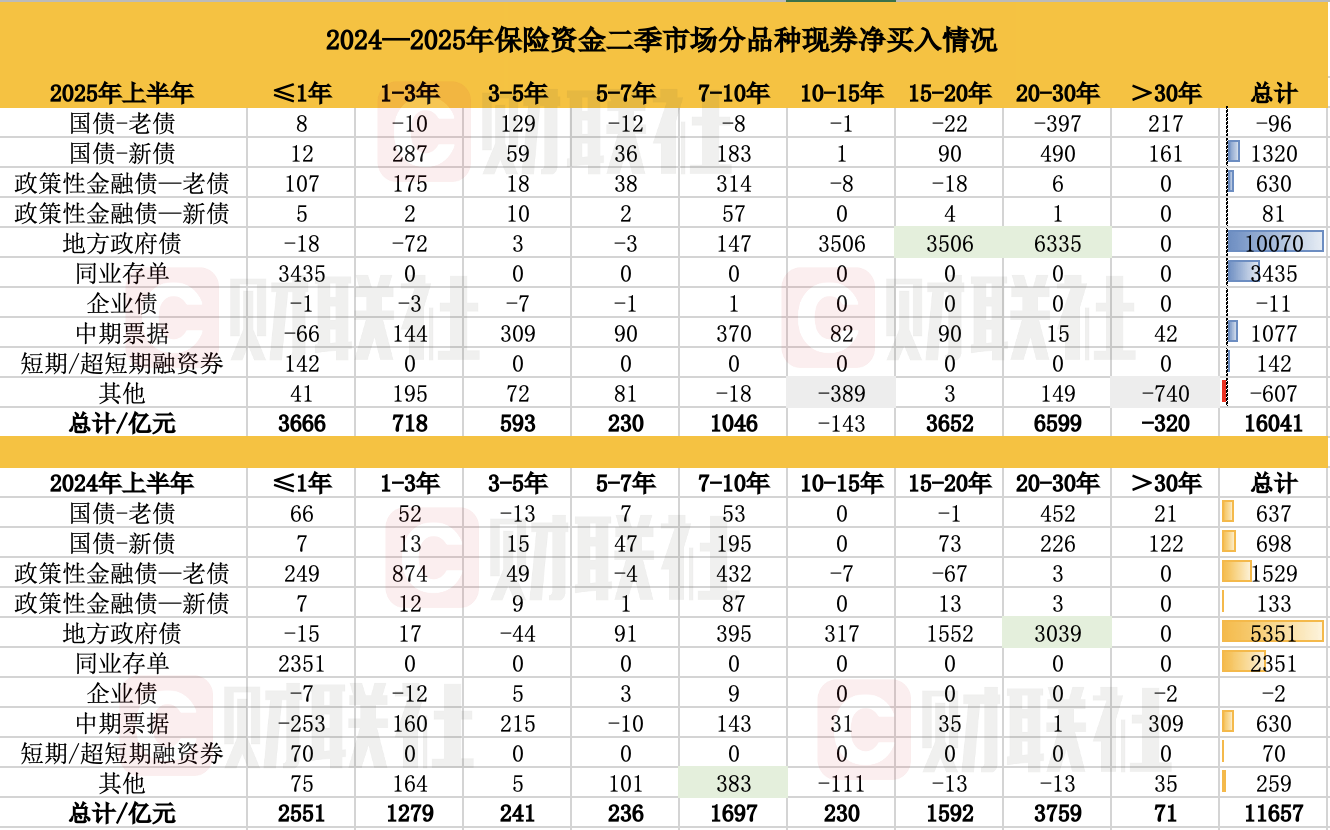

据财联社记者统计,2025年上半年,险资在二级市场净买入债券1.6万亿元,占2024年全年净买入量的63%,较2024年同期净买入量增加4384亿元。

从净买入品种看,地方政府债规模首次超过万亿元创下新高。具体来看,保险机构主要增配品种为15-30年期地方政府债,减配品种主要为20-30年期国债老券、政金债老券、银行二永债。

另据中债登口径,今年4-6月保险机构对国债持有量同比分别减少 89亿元、74 亿元、12 亿元。

一家保险资管机构固定收益投资中心经理对财联社记者表示:“随着经济下行压力加大,在地方债相较于国债票息更高的情况下,公司配债倾向也发生转向,逐步由利率债中的国债转向地方政府债。”

据悉,新会计准则实施前,保险公司持有的债券多放入可供出售金融资产(AFS)和持有至到期投资(HTM)账户,新会计准则实施后,保险公司持有债券多放入以公允价值计量且其变动计入其他综合收益(FVOCI)账户中。

“新会计准则实施前后,债市涨跌对保险机构当期利润影响不大,但近年来整体资产收益率下降,公司季末兑现盈利压力加大”一位保险资管人士对财联社记者表示,2025年以来,公司在季末对30年期国债净卖出力度也有所抬升。

“考虑到此前保险机构主要是超长国债的主要配置机构之一,若进一步减少国债的配置力度,可能会削弱其充当超长债稳定器的功能,30年期国债等品种在二级市场的交易波动可能会进一步放大。”华安证券研究所固收首席分析师颜子琦表示。

利率中枢下行利差压缩:政府债超越国债,收益优势更胜一筹

在险资配置倾向逐步由国债转向地方政府债背后,两者利差正在进一步压缩。在业内人士看来,随着利率中枢下行,地方政府债相较国债配置性价比愈发凸显。

一方面,保险具有刚性负债成本。过去3年,30年期国债收益率低于主销保险产品预定利率上限已成为常态,行业存量固收组合到期收益率与负债业务保证成本率的利差持续压缩。

“简单假设以2%作为成本线,长端国债收益率已难以满足保险负债成本要求,或影响保险机构配置意愿。”华创证券固收首席分析师周冠南表示。

另一方面,地方债利差是险资二级市场地方债净买入的重要判断指标。

一家大型保险资管公司固收投资部人士介绍,今年以来,10年期以上地方债较国债利差在5-30BP区间波动,当前利差在13BP左右,尤其30年期地方债品种今年较30年期国债的利差处于2022年至今高位,具有明显收益优势。

值得注意的是,险资投资政府债,此前利息收入免征增值税和所得税,这也是寿险公司普遍加大长期政府债券配置的原因之一。

近期,财政部和税务总局发布《关于国债等债券利息收入增值税政策的公告》,自2025年8月8日起,对新发行的国债、地方政府债券、金融债券的利息收入,恢复征收增值税,结束了此前阶段性的政策优惠。

“目前,政府债利息仍继续享受免征企业所得优惠。”华泰证券保险行业首席分析师李健表示,免收政府债利息的企业所得税在一定程度上抬升了保险公司投资收益率,保险公司仍享有较大所得税税收优惠,对险资而言仍然是重要的考量因素。

预定利率下调后:险企负债端成本压降,或打开后续配债空间

今年以来,保险业保费收入增速降幅明显,但资金运用余额持续高增。多位业内人士认为,随着8月底预定利率切换,保险公司负债端成本压力将会有所缓释,或打开险资后续配债空间。

数据显示,上半年保险业实现原保费收入3.74万亿元,同比增长5.3%,较2024年同期10.65%的同比增速下降5.35个百分点。截至2025年二季度末,保险资金运用余额突破36万亿元大关,同比增长17.39%至36.23万亿元。

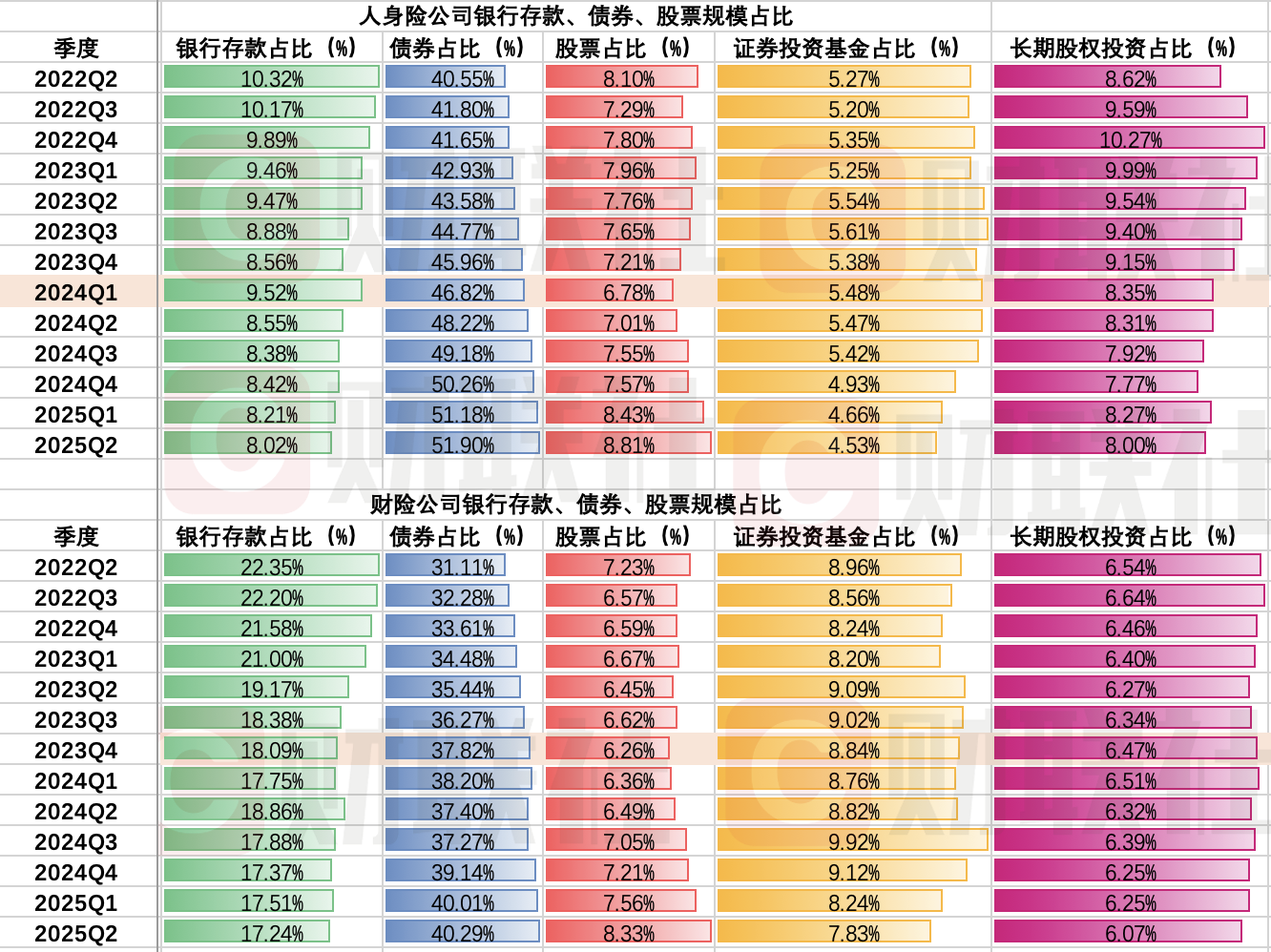

据财联社记者统计,截至二季度末,保险公司债券配置规模达17.87万亿元,同比增长26%。规模占比来看,人身险公司债券配置占比已从2022年末的41.6%持续增加至51.9%,财险公司债券配置占比从2022年末的33.61%持续增加至40.29%。

“债券对保险公司而言仍是较优选择,主要作用是票息获取、资产负债匹配和流动性管理。今年上半年,债券票息也是公司投资收益的基石”某头部寿险公司固定收益投资部经理预计,债券仍是保险机构未来配置的基本盘,当前30年期地方债性价比高于30年期国债,或为险资主要配置品种。

“之所以持续增配,一方面,保险业普遍存在长钱短配的问题,资产负债久期缺口较大,存在一定再投资压力和利差损风险,需通过配置长端债券品种可以拉长久期;另一方面,非标产品供给缩量、存款利率下调等变化使得保险高息资产再配置压力加大。”上述人士对财联社记者表示。

值得注意的是,当前“南向通”投资者范围扩容蓄势待发,险资进入南向通合资格投资者范围的进程已经在逐步落地。

民生证券研究院非银金融首席分析师张凯烽表示,“南向通”参与机构扩容后,非银机构可通过“南向通”购买香港债券市场的多币种债券,满足多元化配置需求。

“当前,欧洲和美国国债利率市场较高,截至8月15日,10年期美债收益率和10年期德国国债收益率分别达到4.33%和2.73%,而国内普通型保险产品预定利率上限仅为2.0%,出海配置或能缓解利差损风险。”业内人士表示,不过对于保险机构而言,当前通过“南向通”投资境外债券的痛点在于额度受限,基于现有框架,保险机构仅能通过QDII形式参与,额度较小。