文 | 万点研究,作者 | 晓楠

造纸业又出大动作。

6月25日,林平发展(全称“安徽林平循环发展股份有限公司”)向上交所主板递交“入场申请书”,申请主板上市审核状态变更为“已受理”,保荐机构为民生证券。

这背后,是造纸行业内卷加剧与产能扩张浪潮下,林平发展对产能扩张的追求。但不光林平发展要扩产,造纸行业这两年都在积极扩产,仅2024年就有至少500万吨新产能涌入,市场竞争日益白热化。

反内卷的当下,林平发展能否在这样的行业态势中借IPO实现扩张目标,成为造纸业关注的焦点。

税收优惠依赖症下、财务表现喜忧参半

林平发展在包装用瓦楞纸和箱板纸领域算是标杆企业,走出了一条涵盖废纸利用、热电联产、绿色造纸的产业链,整体产业布局完整。不过企业也有短板,业务太集中在包装纸,抗风险能力着实很弱。

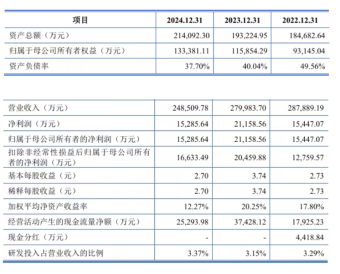

从经营业绩来看,林平发展的财务表现受到行业周期与突发事件的冲击,也暴露出盈利模式单一、抗风险能力不足等深层问题。

从营收端来看,公司全年实现营业收入24.85亿元,较2023年的28亿元同比下滑11.25%,较2022年峰值28.79亿元累计减少13.7%,这一颓势主要源于两方面。

一是核心产品单价持续走低,瓦楞纸平均售价从2023年的2506.84元/吨降至2362.15元/吨,箱板纸单价从2707.46元/吨跌至2509.68元/吨,降幅分别达5.77%和7.30%,反映出行业产能过剩与需求疲软的双重挤压。

二是自然灾害冲击生产节奏,2024年台风“贝碧嘉”导致公司厂房及仓库被淹,生产设备检修与停产长达30余天,直接造成库存损失与销量下滑,尽管复产后三四季度业绩有所修复,但全年营收仍未能摆脱下行通道。

净利润的波动则更显脆弱性。2024年实现归属净利润1.53亿元,同比下滑27.8%,较2022年1.54亿元的基准线微降0.65%,盈利水平退至近三年低位。

净利数据的背后,还有一个更让人深思的状况:公司税收优惠依赖严重。

2022-2024报告期内,公司主要税收优惠金额分别为9735.46万元、1.45亿元和1.23亿元,分别占同期净利润的63.02%、68.65%和80.58%。于资源综合利用行业而言,政策扶持的重要性不言而喻。仅从数据角度观察,如若失去税收优惠的依靠,凭借当前发展规模与财务健康程度,林平发展还有可以“亮剑”的筹码?对此,公司表示,“预计相关政策具有长期性和可持续性,享受的税收优惠政策占净利润的比例较高属于行业特性”。

财务隐忧的困扰,由多重因素交织导致。首先,原材料成本占比居高不下,直接材料采购金额虽从2023年的18.53亿元降至16.8亿元,但占主营业务成本的比例仍达75%,且废纸、煤炭等价格波动持续侵蚀着利润空间。再者,核心产品毛利率承压,瓦楞纸毛利率从2023年的4.39%降至4.10%,箱板纸毛利率从12.07%回落至11.25%,成本传导能力不足凸显定价权弱势。

值得注意的是,公司虽通过节能降耗技术降低单位生产成本,但行业价格战与需求疲软仍限制了利润释放空间。然而,尽管盈利端承压,林平发展的现金流与资产结构却展现出一定韧性,经营活动产生的现金流量净额达2.53亿元,虽较2023年的3.74亿元有所回落,但仍保持正向流入,期末现金及现金等价物余额为2.02亿元,货币资金覆盖短期债务需求,流动性风险可控。资产负债率从2023年的40.04%降至37.70%,流动比率与速动比率虽低于行业平均水平,但较2022年已有改善,反映出债务结构优化与偿债能力提升。

内卷荡涤下的造纸业厮杀激烈

一个不争的事实是,当下造纸行业正面临着前所未有的挑战。

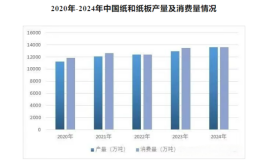

近年来,我国纸和纸板的产量持续攀升,从2018年的10435万吨一路增长至2024年的13625万吨。2024年中国纸和纸板生产企业数量已达约2600家,相较于上一年度增长了5.09%。

与此同时,消费量也在稳步上升,达到13634万吨,较上一年增长3.56%,人均年消费量为96.83千克。随着国民经济的持续稳定发展,以及下游包装和消费品需求的不断增长,造纸行业看似前景广阔,但实则暗流涌动,竞争愈发白热化。

另一方面,价格战已经成为造纸业当下无法回避的一个问题。

2024年瓦楞纸均价跌至2850元/吨,同比减少18%,文化用纸价格较2021年高点下跌32%。如此大幅度的价格下跌,严重压缩了企业的利润空间。部分企业毛利率跌破5%,已低于制造业平均水平的6.8%。且2025年一季度造纸业整体表现惨淡,纸及纸板总产量3185万吨,同比下滑4.7%规模以上企业营收2987亿元,同比下降8.3%,创2016年以来最大单季跌幅。瓦楞纸均价大幅跌至2850元/吨,较之前下降18%。

市场上中低端产品同质化严重,产能过剩问题突出,开工率仅维持在60%左右。

在这种情况下,企业为了维持生存,不得不采取各种手段降低成本,进一步加剧了行业内的竞争,整个市场呈现竞争激烈的景象。

2024年全国2600家纸和纸板生产企业中,年产百万吨以上的仅有30家,行业集中度极低。在这种格局下,企业议价能力普遍较弱。

在这样的大环境下,林平发展也感受到了前所未有的压力,毅然选择了智能化生产线建设。依靠智能化生产线引入,能在一定程度上提高生产效率、降低人力成本,但外部力量始终有限且技术工艺不完全自主可控。反观公司研发状况,报告期内公司研发费率徘徊在3%左右,专利总数仅27项(其中发明专利仅2项)。如若公司想要走一条资源回收利用的高附加值产品开发路线,显然还有很长的一段路要走。

IPO破局能成功吗

林平发展此次雄心勃勃地启动IPO计划,拟募资12亿元,将这笔资金全部投入“年产90万吨绿色环保智能制造新材料项目(二期)”与“年产60万吨生物基纤维绿色智能制造新材料项目”。在行业转型的关键节点,林平发展迫切需要拿出“真知灼见”。

具体来看,募资将落地三条关键生产线:PM8的60万吨箱板纸生产线、PM9的30万吨箱板纸生产线以及PM10的30万吨瓦楞原纸生产线。值得注意的是,公司已提前自筹资金建成PM7生产线,这一系列动作完成后,企业总产能将从120万吨跃升至240万吨,意图实现翻倍增长。

除了产能之外,林平发展重点期望借IPO募资完成产能扩张与生产线智能化升级。目前,部分老旧产线自动化水平低,生产效率不高,新建智能化生产线既能淘汰落后产能,又可提升产品品质、丰富产品矩阵,满足客户多元化需求。

不过,这一计划的推进并非坦途,行业内众多企业早已投身产能竞赛。自2022年起,造纸业便掀起扩张热潮,仅2024年就至少有500万吨新产能建成投产,这当中大都是智能化生产线,且当下造纸行业龙头效应日益明显。根据《中国造纸工业 2024 年度报告》,玖龙纸业以超过2000万吨的产量遥遥领先,太阳纸业年产量也突破了1000万吨,山鹰国际、理文造纸的年产量超过700万吨。

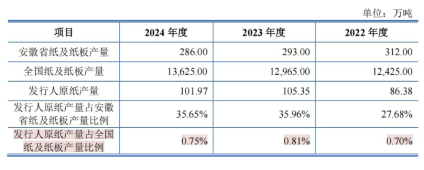

在箱板纸、瓦楞原纸等细分产品领域,这些龙头企业同样占据较大市场份额,产量远超其他中小企业。同时第二梯队企业间竞争也愈发激烈,纷纷加大扩产力度,企图在市场中分得更大份额。林平发展虽在安徽省内占据35.65%的产量占比,是当之无愧的区域龙头,但在全国市场,其产量占比仅0.75%。

面对如此激烈的竞争环境,如果林平发展不能在技术研发、人才储备、客户服务等核心环节“一城一地”逐步建立竞争优势,依靠IPO实现的翻倍产能消化是否会成为新的课题?在行业加速洗牌的当下,唯有充分发挥循环经济模式与环保技术优势,将规模扩张转化为实实在在的竞争力,才有望在这场激烈的行业竞争中突出重围。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App