研究目的:找到最适合投资的宽基指数。

这篇内容,是我自己真实研究过程的分享,可能也没什么结论,各位看官,权当娱乐。

1、上证50指数

在2024年12月我写的内容《50反着买,别墅靠大海》中,我认为上证50是一个非常垃圾的指数。

当时统计了从2017年起的8年时间,上证50调入和调出的全部成分股,其中调入75只,调出75只。

每半年时间,上证50会调入5只,调出5只,也就是说,上证50成分股会以每年10只的速度进行替换。

而这段时间调入指数的,平均经过3年左右时间,就要跑输指数达到30个百分点,因为调入指数的时间,正好是那些股票处在市场热门的板块,估值高企的时候。

可以理解为,上证50总是在调入高估值的垃圾股,调出低估值的冷门股。

这个发现让我有了个想法,如果能自己构建一个指数,把那些上证50踢出的股票,全部买入,做一个组合,是不是就能稳稳跑赢上证50了?

所以我是在雪球建了一个组合“上证50剔除概念股”:

经过半年多时间,这个组合涨幅8.68%,确实显著跑赢了指数。

但后来我想了一下,其实不需要自建组合啊,我们拿历史数据跑一下,不就能轻松得到结果了?

所以在7月26日,我对2017年12月起踢出指数的27只股票,历时5年的涨跌幅做了一个统计:

这个地方还特意留了一个心眼,因为指数刚踢出成分股的时候,一定是遭到持续卖出的,所以前一两个月的表现肯定不会好,所以我统计的时间是从踢出的那个时间点,往后推两个月,作为起点,计算5年时间的涨跌幅。

上面的表就是统计结果。

简单总结一下,上证50踢出的股中,确实存在一些地雷股,比如信威、康美药业这两个财务出问题的,还有地产行业的两个倒霉蛋,绿地控股和华夏幸福,这四只股票的跌幅分别达到-87%、-91%、-69%、-87%。

在剔出指数的时候,信威这个大雷可以直接识别,所以最后统计的时候只把另外三只股的跌幅纳入。

样本从27家公司变为了26家公司。

即使是带着康美、绿地、华夏幸福三个地雷股-91%、-69%、-87%的跌幅,这26家公司依然整体跑出了14%的累计收益,而在统计中的五年时间,上证50实际收益率平均只有5%。

组合显著跑赢上证50达9%。

其实还可以的。

也就是说,如果大家想要买上证50指数ETF的,真的不如自建指数。

筛选条件就是,上证50调出哪个股票,你就在它调出的两个月后,买入这个股票,然后建立一个资产包,这个资产包大概可以涵盖50只股票,每过5年,资产包中的股票整体更换一遍。

这样一个思路,最终收益率应该会稳稳超过上证50的。

但是我仔细想了想,五年时间累计14%的收益,肯定是达不到我自己的理想收益。

还是算了。

我建立的这个组合,前几天也关停了。

2、上证指数

那这里就出现了一个问题,我们总是存在投资宽基指数的需求,目的是想投资一揽子股票,降低整体组合的风险。

要想规避上面的上证50总是剔除优质股票,纳入劣质垃圾股的决策,能怎么办?

有哪些替代方案?

我想到的是,能不能直接买最大的那个宽基指数?

比如上证指数ETF。

上证指数中,现在是什么行业都有,既有传统行业,又有后面纳入的科创板,一些比较新的行业股票,还算是很均衡的。

对于上证指数来说,因为成分股太多了,短期的更换成分股,纳入新的股票,剔除ST或退市股,对整体的表现影响很小。

而且上证指数成立的历史很久,有丰富的历史数据可以用于分析。

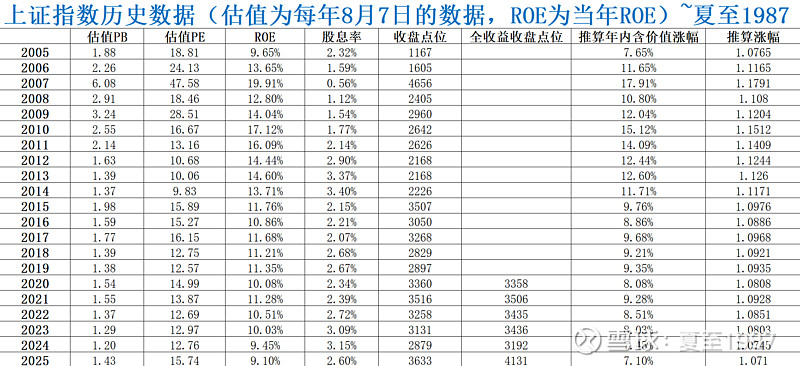

我对过去20年,从2005年8月算起上证指数的全收益率进行了研究:

可以看出,历史上在经济繁荣期,2013年以前,上证指数整体的平均ROE是很不错的,高的时候有15%以上,比如2007年的19.91%,2010年的17.12%,以及2011年的16.09%。

2015年后,经济的整体表现差了很多,指数平均的ROE一直在下台阶。

不过上证指数整体的PB,也下降了很多。

使用我们的PB-ROE估值体系去评价的话,当前买入上证指数ETF(如果这个ETF确实存在的话),未来五年,我们可以获得每年约8%以上的内含价值成长收益。

过去20年,上证指数的涨幅是211%,而如果算上估值的变化,PB从2005年的1.88倍PB,下降到了2025年的1.43倍PB,把PB变化还原后,上证指数的期间涨幅可以达到308%。

20年涨幅308%,翻了四倍,其实挺不错的。

而且注意,以上这个涨幅,没有算上分红,不是全收益率指数。

如果我们把分红算进去,每年约3%的额外收益,那么最终上证指数的实际收益,还能提高81%左右。

也就是说,加回分红,过去20年上证指数给我们投资人带来的实际收益,将达到638%,从100的净值,大概变为738。

年化收益率约10.5%,很不错了,说实话,大部分投资人长期投资回报应该没有10.5%。

这个东西,你可以自己去验证的,就是我上面列示的一列,全收益收盘点位。从2020年开始,中证指数公司发布上证指数的全收益率收盘点位算起,5年时间,上证指数的涨幅累计只有8%,这个数字,就是我们在股票软件上看到的数字。

而如果算上分红,看全收益收盘点位的话,上证指数期间是从3358点上涨到4131点,5年累计涨幅达到了23%。

加回分红后,上证指数实际能给投资人带来的回报,每年都要多大概3%。

不过遗憾的是,你不可能找到一个指数基金,正好能完美跟踪上证指数。

这里存在一些技术问题。

上证指数覆盖的样本数量,太庞大了,高达2233只。

设想有这样一家基金公司,无论它的规模大小,发行一只股票型基金,可能只有几亿,几十亿规模,怎么可能正好根据指数中不同股票的权重,进行分散买入呢?

不可能的,越是低权重的股票,越是买不齐,买不到,而且交易成本极高。假如期间又有人申购和赎回的话,基金的总份额还在一直变化,交易上就不可行。

而且总是需要去进行仓位的调换,这个工作量是巨大的,需要雇佣专门的人力去进行管理,费用也是超级高。

所以不可能存在一只指数型基金,正好可以完美覆盖2233只股票。

其实不要说2233只了,仔细观察,一些指数基金,覆盖的样本数量上限一般就是150只到200只左右。

一旦数量超过这个极限,就开始优化配置,开始进行“组合模拟”。

比如一个指数,既有工商银行,又有中国银行,又有农业银行,又有建设银行,权重分别是1.2%、1.0%、0.9%、0.8%,那么对于一些基金公司来说,它会进行一个操作,就是把四个同行业的股票进行合并处理,只买一个工商银行,设定权重4%,或者只买一个农业银行4%,代替4家银行,这个方案就相对可行。

明白了吗?

这就是指数增强的概念,也就是为什么这个市场上,存在大量的“增强型”指数基金。

所谓增强,就是人为调整的意思。

没办法,不增强,在技术上就是不可行的,是永远无法做到完美跟踪指数的。

OK,所以你会想到,中证A500指数ETF,中证500ETF,中证1000ETF,甚至沪深300指数ETF、上证180指数ETF这样的,因为样本量过大,并不能真的完美覆盖对应指数的成分股。

理想和现实,差异巨大。

这就是为什么市场上不存在一个,上证指数ETF这样产品的根本原因。

你现在去搜索的话,确实有一个叫上证指数ETF的产品,但它本质是个“假货”,而且管理费高昂,一年在0.8%以上,规模只有19亿。

3、沪深300和中证A500

那这里对于想要投资宽基指数的朋友来说,直接投资上证指数,虽然收益很不错,但在技术上不可行。

而投资上证50指数ETF,对于基金公司来说,虽然管理难度降下来了,管理费率也低了,但是存在每年更换成分股,换入垃圾股这样一个潜在风险。

此时自建组合,按我上面给的方案,确实可以完美替代,不过太难受了,持有股票过多,每隔半年还得去调整持仓,很烦。

那么退而求其次,还是投资沪深300ETF和中证A500ETF,这两个方案,最可行,最实际。

虽然这两个宽基指数也存在隔一段时间更换成分股的问题,但更换的频率远低于上证50。

上证50是每年更换10只,每年更换样本的20%。

沪深300是每年更换30只,每年只更换10%。

中证A500每年更换50只,每年也是只更换10%。

调入垃圾股,调出优质股的概率大幅降低。

不过根据我上面的分析,投资这两个指数,也不能做到完美跟踪对应的指数,算是一个折中的选择吧。

关注我,分享更多投资干货!

本话题在雪球有67条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>