当前中国电商行业正经历从增量扩张向存量深耕的战略转折点,流量红利见顶与消费分级加剧倒逼平台重构竞争壁垒。阿里巴巴以"大会员体系"打通全域消费场景,京东深耕供应链下沉与技术卡位,拼多多的低价心智面临业绩承压挑战,东方甄选则以自营爆品破局但受限于规模天花板。在此背景下,投资逻辑已从"规模增长"转向"生态协同效率"与"技术降本确定性"的双重验证,平台护城河的深度与延展性将直接决定后市价值重估空间。以下从市场现状、平台对比、投资启发、操作建议综合分析。

一、市场现状:流量红利见顶,AI与生态整合成新引擎

1. 增速放缓与结构升级:2024年网络零售额15.5万亿元(同比+7.2%),2025年1-5月达6万亿元(同比+8.5%),增量来自下沉市场与高净值用户运营。

2. 技术驱动变革:AI全面渗透电商环节,如阿里AI客服替代率70%、广告ROI提升22%,京东布局具身智能强化物流自动化。

3. 竞争焦点迁移:从“低价内卷”转向“生态协同”,典型案例为阿里打通饿了么、飞猪权益构建“大会员体系”,美团、京东跟进整合本地生活。

二、平台对比:核心竞争壁垒与投资价值

1.阿里巴巴(淘宝):生态协同+AI基建,护城河最深

(1)最新动作:8月6日上线“大会员体系”,整合淘宝、饿了么、飞猪权益,88VIP会员价值提升至2000元,覆盖6亿用户全场景消费。

(2)核心竞争力:

用户粘性:88VIP会员年均消费额为普通用户8倍,高德地图、支付宝等入口日均引流3亿次;

技术壁垒:阿里云通义大模型日均调用1500亿次,库存周转压缩至18天。

(3)投资价值:短期受益消费政策与AI云业务重估,菜鸟分拆(估值2000亿)等催化剂明确,坚定持有。

2.京东集团:供应链下沉+技术投入,长期价值凸显

(1)最新动作:8月落地5000㎡大型折扣超市(宿迁、涿州),依托供应链提供5000款低价民生商品;3个月连投6家具身智能企业(如帕西尼、智元机器人),强化物流自动化。

(2)核心竞争力:

供应链效率:自建物流网络支撑“30分钟达”订单准时率97%;

技术卡位:具身智能布局领先,京东物流人力成本有望长期下降。

(3)投资价值:估值处于低位,但22亿欧元收购德国CECONOMY拓展欧洲市场,叠加折扣店模型验证下沉潜力,适合长期持有。

3.拼多多:业绩承压但生态扶持政策存转机

(1)最新挑战:2025Q1 增速放缓,收入147亿,同比增长-47.35%,主因Temu亏损及家电补贴增加。

(2)破局策略:推出“千亿扶持”计划降低商家成本,转向“用户需求运营”,推动品类线上渗透(如农产品)。

(3)投资价值:短期业绩承压,但低价心智稳固,若Temu亏损收窄及政策见效,或触底反弹。建议观望Q3盈利改善信号 。

4.东方甄选:自营转型成功,但规模天花板明显

(1)最新进展:年内股价最大涨幅超过100%,自营产品销量占比46%(超2.1亿单),App付费会员25万,烤肠、鸡蛋等爆品贡献主要GMV。

(2)核心竞争力:供应链深度整合(如正大集团国产虾产能专供),利润率环比提升3%至7%。

(3)投资风险:GMV基数小,付费会员仅山姆中国的1/36,需验证品类扩张能力。

三、投资启发:聚焦“效率+生态”双主线

1. 效率红利:AI降本(如客服、物流)和供应链优化(库存周转)是短期盈利关键,阿里、京东已建立优势;

2. 生态壁垒:跨场景会员体系(如阿里88VIP)提升用户LTV(生命周期价值),单客消费频次与金额成核心指标;

3. 政策催化:关注“购在中国”数字化改造(阿里中标23个智慧商圈)及体育消费(饿了么运动专区)。

四、后市操作建议

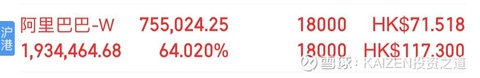

1.阿里巴巴:生态整合与AI云业务重估空间大,目标市值3.2万亿,持有;

2.京东:供应链下沉与技术投入见效需时,但估值安全边际高,逢低布局;

3.拼多多:静待“千亿扶持”对商家生态的提振效果,中性观望;

4.东方甄选:自营模式跑通但需突破规模瓶颈,波段操作。

总结

电商行业已进入“存量价值”深度博弈期,生态协同能力(用户全场景绑定)与技术提效确定性(AI+供应链)成为分化关键。阿里巴巴大会员体系与AI基建构建护城河,属配置首选;京东技术投入布局长远;拼多多与东方甄选需验证转型持续性。后市持有逻辑从“增长溢价”转向“效率兑现”,警惕技术落地不及预期及消费复苏疲软风险。最后我持有阿里巴巴,作为头部网购平台和AI发展的先驱者,值得长期持有,享受公司发展的红利。此时此刻奉上范梈的《王氏能远楼》:“人生万事须自为,跬步江山即寥廓。”

投资建议不作为买入依据,欢迎大家关注点赞讨论。

$阿里巴巴-W(09988)$ $京东集团-SW(09618)$ $拼多多(PDD)$

本话题在雪球有87条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>