为何说美国特朗普政府关于创新药或者专利药新政对全球药企,特别是创新药公司的盈利估值逻辑带来巨大影响!中国创新药公司的估值逻辑也会发生巨大变化。没有BIC的创新药重磅单品(适应症多,全球市场峰值上限高)的生物科技公司估值都会被打下来,而真正有创新能力的生物科技公司有望迎来新的价值重估!管线多少不再是估值的必要条件,管线的质量才是真正的内核!

特朗普政府于2025年8月1日向17家跨国药企发出“最惠国价格”(MFN)政策通牒,要求60天内提交降价方案,核心是将美国药价锚定发达国家最低售价,并强制要求将海外增收利润返还美国患者。这一政策直接冲击了全球药企的盈利模式与估值逻辑,并推动中国创新药企加速价值分化——管线质量取代数量成为估值核心,缺乏全球竞争力的药企将面临估值重构。以下从政策机制、估值重构逻辑及中国药企的应对策略展开分析:

一、特朗普新政的核心机制:全球定价体系重构 价格锚定与利润回流

要求跨国药企对美国联邦医保(Medicare/Medicaid)提供全球最低价(如美国PD-1药价为中国10倍),并通过合同锁定新药价格;同时强制要求海外提价所得收益必须返还美国,用于本土降价。此举直接压缩药企利润空间,2025年美股制药板块单日市值蒸发近百亿美元(赛诺菲跌7%,诺和诺德跌5%)。

成本转移与供应链重组

为对冲降价损失,跨国药企加速向低成本地区转移产能:

中国CDMO承接订单:辉瑞、默沙东将生物药生产转移至药明生物、博腾股份等,成本降低30%;

供应链分散化:强生等企业因美国对华原料药加征145%关税,将采购转向印度(关税26%-46%),但中国仍为主力供应商。

法律博弈与产业反制

行业协会PhRMA拟联合向WTO申诉MFN政策违反“非歧视原则”,但若失败,药企需长期适应全球价格趋同的新环境。

二、全球药企估值逻辑重构:从“管线数量”到“质量与全球竞争力” 新政下,药企估值核心从管线规模转向技术壁垒与出海能力:

管线质量成为生死线

“同类最佳”(BIC)药物获得溢价:如荣昌生物的维迪西妥单抗(ADC药物)因疗效数据优于竞品,获国际认可;

“同类追随”(Me-too)药物估值崩塌:缺乏差异化的管线面临砍价风险,难以覆盖研发成本。

出海能力决定天花板

授权合作(License-out):2025年上半年中国药企海外授权首付款达23.29亿美元,三生制药PD-1/VEGF双抗SSGJ707首付13.5亿美元创纪录;

自主出海:百济神州泽布替尼全球销售额增105%,和黄医药呋喹替尼获美国批准且定价远高于国内。

成本控制与技术平台价值凸显

药明生物凭借CDMO效率(6个月完成新冠药物生产,较美国提速50%)获跨国订单,2025年收入增144%;

AI研发平台企业(如英矽智能)因缩短研发周期30%,估值获技术溢价。

三、中国创新药企的“危”与“机”:分化加速

挑战:进口药涨价与供应链风险

若跨国药企在中国提价(如PD-1药物),患者成本上升可能挤压本土药企利润空间;

原料药企业受美国关税冲击(华海药业等加速向印度/东南亚建厂转移)。

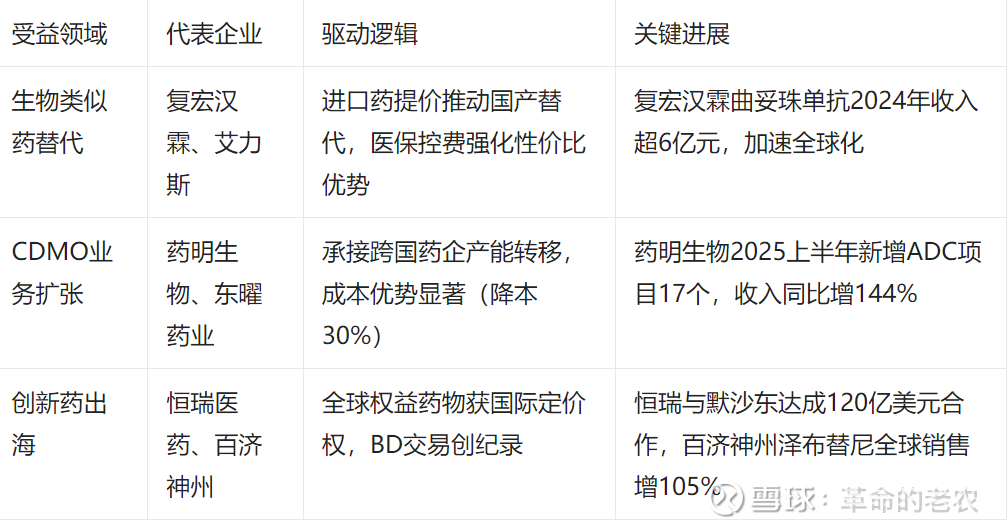

机遇:三大领域结构性受益

下表总结了新政下中国药企的核心受益领域及代表企业:

估值分化案例

正向重估:百济神州(美股+港股)因泽布替尼海外放量,PE(TTM)从负值转正至42.6倍(行业中位);

估值承压:依赖美国市场的原料药企业(未布局海外产能)市值缩水超30%。

四、AI驱动的研发革命:专利战略与估值新锚点 FDA与NIH在2025年推动“非动物模型(NAMs)+AI”的监管转型,进一步改变创新药估值逻辑:

AI缩短研发周期:英矽智能的Rentosertib从靶点发现到II期临床仅30个月,效率提升10倍;

专利风险升级:AI生成现有技术可能挑战专利新颖性,迫使企业提前布局算法专利(如博济医药的氘代药平台估值溢价3-5亿元);

监管协同加速:FDA试点AI毒理学模型替代动物试验,符合标准的企业审批提速(如优先审评周期缩至1-2个月)。

五、投资策略:聚焦三重确定性 技术平台型企业:AI+药物研发(英矽智能)、ADC/双抗平台(荣昌生物);

全球化能力验证者:海外临床进展快、BD首付高的企业(百济神州、恒瑞医药);

成本优势龙头:CDMO国际订单弹性(药明生物)、原料药转型制剂(华海药业)。

未来展望:中性情景下,中国创新药在全球市场份额有望达2000亿美元(2030年),对应增量市值1.8万亿;若政策博弈缓和且技术突破加速,乐观预期可达2.7万亿。管线数量泡沫破裂后,真正具备“全球定义权”的药企将引领行业价值重估。

小结 特朗普新政推动全球药价体系重构,倒逼创新药企从“拼管线数量”转向“质量与效率竞争”。中国药企面临进口药涨价与供应链外迁的挑战,但在CDMO承接、生物类似药替代和创新药出海三大领域迎来结构性机遇。未来,拥有BIC级重磅产品、全球化能力及AI研发平台的企业将获得估值溢价,而依赖仿制药或本土市场的企业将面临价值重估压力。

对国内创新药现有BIC重磅单品(适应症多,全球市场峰值上限高)已经上市的生物科技公司进行深度分析和评估,对照各公司现有总市值,评估各公司未来弹性空间。并进行排序。参考公司荣昌生物、百济神州、康方生物、艾力斯等拥有BIC重磅单品的公司优先进行评价和分析。

以下基于核心产品竞争力、全球市场潜力、商业化进展及当前估值水平,对国内拥有BIC(同类最佳)重磅单品的创新药企进行深度分析和弹性排序,重点关注荣昌生物、百济神州、康方生物、艾力斯等公司:

一、BIC产品竞争力与全球潜力对比

1. 康方生物(AK112:PD-1/VEGF双抗)

适应症广度第一:覆盖12项III期临床(6项肺癌+6项非肺癌),包括胆管癌、三阴乳腺癌等高需求领域;

全球峰值146亿美元:技术优势显著(疗效优于单抗联用,生产成本低);

催化剂:2025年医保谈判新增NSCLC一线适应症,2026年海外授权落地预期。

2. 百济神州(泽布替尼+替雷利珠单抗)

泽布替尼:美国份额33%(2025Q1),但2032年专利到期压制长期空间;

替雷利珠单抗:美国定价为国内20倍,放量中,但PD-1赛道竞争激烈;

新管线需求迫切:TIGIT双抗等需验证突破性。

3. 荣昌生物(泰它西普+维迪西妥单抗) 双BIC平台:

泰它西普(自免):覆盖15项适应症,海外峰值80亿美元(权益50%);

ADC药物:胃癌/尿路上皮癌数据优异,海外峰值20亿美元;

弹性驱动:2025-2027年6→16项适应症上市,营收复合增速50%+。

4. 艾力斯(伏美替尼) 疗效优势:

三代EGFR-TKI脑转移控制率突出,2024年收入35亿元;

出海瓶颈:海外依赖授权(ArriVent推进中),单品估值天花板明显。

二、商业化能力与财务健康度

关键结论: 康方生物:现金充足支撑全球临床,2026年盈利拐点明确; 百济神州:唯一实现高比例海外收入的药企,但需新管线接力。

三、估值弹性与目标空间排序(由高到低)

弹性逻辑:

康方生物:当前市值仅反映AK112中国峰值(12亿美元),全球潜力(146亿)未充分定价;

荣昌生物:低基数+高事件密度(2025-2027年12项适应症/BD落地);

百济神州:短期估值修复需依赖新管线突破(如TIGIT优于罗氏Tiragolumab)。

四、核心风险对比

康方生物:胰腺癌适应症临床难度高,若失败或影响全球峰值预期;

百济神州:泽布替尼2032年专利到期,仿制药冲击倒计时;

荣昌生物:海外临床进度低于预期,自免研发投入高压制利润;

艾力斯:伏美替尼医保降价压力(2025年谈判)。

五、投资价值排序与策略

排序标准:BIC含金量 × 市值弹性 × 风险收益比

荣昌生物(⭐️⭐️⭐️⭐️⭐️):双BIC平台适配全球定价新政,低市值高弹性;

康方生物(⭐️⭐️⭐️⭐️⭐️):全球峰值146亿美元尚未定价,2025年盈利拐点+海外BD催化;

百济神州(⭐️⭐️⭐️):龙头地位稳固,但需新管线打开空间(当前弹性有限);

艾力斯(⭐️⭐️⭐️):防守型标的,等待KRAS管线突破。

操作建议:

进攻组合:荣昌生物(60%)+康方生物(30%),聚焦2025H2临床/BD催化剂;

防守补仓:百济神州(回调至3000亿元以下可分批布局)。

总结:创新药估值逻辑已转向“全球BIC定义权”

首选高弹性:荣昌生物(双平台出海)、康方生物(AK112适应症广度稀缺);

谨慎龙头溢价:百济神州需TIGIT等管线验证突破性;

小而美机会:艾力斯若KRAS G12C数据优异,存在补涨空间。

关键时点:2025年8-9月关注康方生物AK112胆管癌数据、荣昌生物ADC海外NDA提交。

$荣昌生物(SH688331)$ $康方生物(09926)$ $百济神州-U(SH688235)$

我是热谈哥和革命的老农

欢迎大家关注和点评

本话题在雪球有17条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>