第四次:2009年,惯性思维错失四万亿行情

2008年虽然因为相信奥运行情亏损了20%,但毕竟满仓分离债还是减亏了很多。当年全球金融危机对整个社会特别是投资市场的影响特别大,而我因为满仓了分离债获得了不小的盈利,但带来的惯性思维却使得我犯了下一个错误。

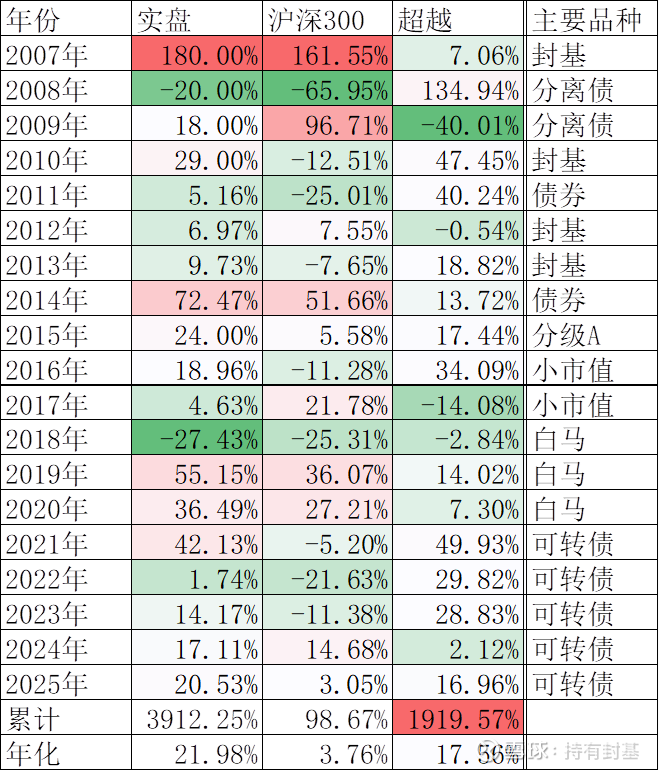

2009年这一年我靠债券获得了18%的收益率,08年的亏损回来了一大半,按理说18%也是一个不错的收益率,但这年的相对沪深300指数却跑输了40.01%,在我19年投资历史中是跑输指数最多的1年。

其中的原因就是为了拯救经济危机,我们出台了4万亿的政策,2009年这年的行情也称之为4万亿行情,当年沪深300指数上涨了96.71%,历史上除了2006、2007年外涨幅第三。

不比不知道,一比吓一跳。正是因为在前一年债券上的成功,使得我错失了2009年的4万亿行情。

后来在2017年,类似的错误我又犯了一次,这次是因为2016年重仓小市值股票,当年取得了18.96%的收益率,而同年沪深300指数下跌了11.28%。结果也是因为惯性思维在2017年依然满仓轮动小市值,当年是大蓝筹行情,沪深300指数大涨21.78%,而我的账户则只上涨了4.63%。跑输14.08%。是历史上少有的大幅度跑输沪深300指数的年份。

教训:过去成功的经验往往成为将来的失败原因。

第五次:2018年,片面理解价值投资死扛白马股

2017年的跑输,最终使得我把策略改变成了白马股策略,我记得很清楚,当年的第一重仓贵州茅台,在2008年买了没多久,就因为3季度季报不达预期,在10月29日日就遇到了茅台历史上唯一的一个跌停,第二天还是继续大跌,开盘就继续跌了7%多。

虽然这个策略的持仓,使得我在后面的2019、2020两年里分别赚了55.15%、36.49%,大幅度跑赢了指数,但2018年这年亏损了27.43%,不管是亏损的比例,还是亏损的绝对值,都是我19年历史上最大的。

死扛优质股1年,后面迎来了2年的大丰收。对于这个结果,不同的投资者有不同的看法。经典的价值投资者认为付出1年的代价还是值得的。但我自己经历了这个过程后有不同的看法。

连续1年亏损,最终亏损27.43%,这是普通人很难坚持下来的,虽然我坚持下来的,而且后来茅台、招行、隆基在2019-2020年的大涨我都享受到了,但这个过程非常难受,我宁愿牛市少赚点,也不要熊市这样亏,这也是我这几年即使牛市还是满仓轮动可转债的一个重要原因。

记得2018年年底,我的一个粉丝,也是我的前同事,亏的实在受不了了,特地坐飞机从北京来上海,就是问问我是不是要割肉?当时我还好给了他坚持一下的建议。当然事后看都是一清二楚的,但设身处地在当时都是一个非常难的抉择。

教训:死扛价值投资不是每个人都能做到的

第六次:2021年,常在河边走,哪能不湿鞋

我从2008年买青啤债、江铜债开始,买过各种债性品种,包括分离债、纯企业债、可转债和分级A等,债券在2014年前是没出现过违约,2014年3月,第一列违约是11超日照,当年我还曾经买过,只不过比较幸运的是违约的时候我已经卖了。

因为很少有违约,所以在2014年前我们很多个人投资者的策略就是只看ytm和久期,2014年我还依靠低廉的正回购加了杠杆做债券,2014年虽然也是大蓝筹年,沪深300指数大涨了51.66%,但我靠正回购加杠杆满仓轮动企业债竟然获得了72.47%的收益率。

以后多次出现的风险债,都被我有惊无险的度过了,比如说海航债、苏宁债、康美债等等,海航债和康美债虽然也暴雷,但因为我分散投资了,10万以下都刚兑了。

但常在河边走,哪能不湿鞋,2021年初我逢低买入了华夏幸福债,没过多久就停牌了,当时为了分散风险,我分别买了16华夏02、18华夏02、19华夏01三个债券。到去年年初,10万一下也全部连本带利还了,18华夏02、19华夏01因为没有满10万所以全部刚兑了,因为我买的价格低,所以最终还赚了不少。但16华夏02超过了10万,结果兑付了一部分,至今还留下了一个尾巴。

当然,如果算总账,历史上靠债券还是赚了很多,但留下这个尾巴还是总留下一点遗憾。回想起来,当年买这3只债券的时候,还是贪心,因为按照当时的价格计算,如果正常兑付,16华夏02的收益要比其他2只高,所以仓位不平均了。

所以现在我持有的20只可转债,排名第一的仓位和排名二十的仓位都是一样的。

教训:敬畏市场,不要耍小聪明

第七次:规律是用来打破的

我从2021年开始做可转债,选的可转债偏小市值,而小市值最容易暴露的是每年都4月份,因为每年4月份是年报季报的密集发布的时候,而历史数据统计每年4月份可转债等权指数大概率是下跌的。

所以我在2024年4月份提前空仓了,结果这个月的可转债等权指数不仅没有下跌,而且还上涨了1.32%,而我的实盘却因自己的不当操作下跌了1.71%,我看了一下我的策略,当月应该是上涨了2.88%,真是聪明反被聪明误。

现在回想起来,还是策略的坚固性问题,专业上有个名词叫鲁棒性。不管什么策略,总有做错的时候,如果出错,对整体的影响是否大?4月份空仓,出错的影响非常大。但我平时的轮动,因为分散持有20只,1-2只轮动出错,对整体的影响很小,只要长期轮动有效,比如我这5年的可转债满仓轮动,平均每年都能跑赢可转债等权指数10%以上,虽然做错的也非常多,但整体影响不大。

教训:注重鲁棒性,尽可能分散

有个不太熟悉我的网友看了昨天的文章,问我犯了那么多错误,一定亏了很多吧?其实恰恰相反,正是因为我能直面自己犯的错误,吸取教训,不断优化自己的策略,才能在19年里翻了39倍:

举个例子,正是因为吸取了2018年死扛白马股的教训,在2021年毅然决然的从白马股切换到可转债,才避免了2021年后好几年白马股的大跌。

不管是失败还是成功,都是过去,面向未来,永远保持清零的心态,学习的心态,才能在A股这个市场中长期活下去。

本话题在雪球有74条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>