财联社8月3日讯(记者 陈俊兰)2025年来,A股再融资市场回暖。

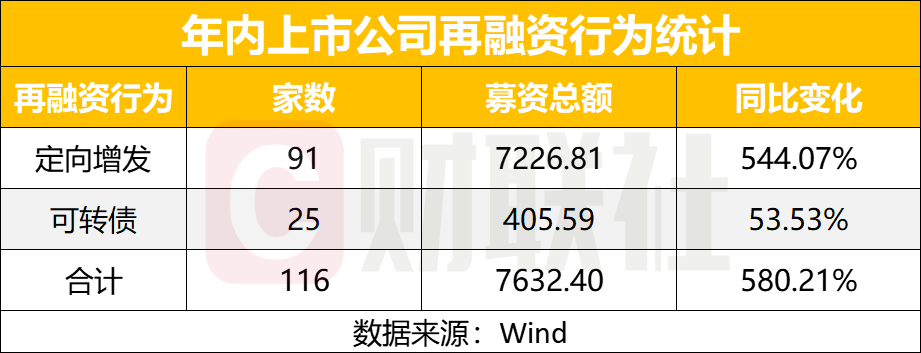

Wind数据统计,截至7月31日,A股上市公司通过多种再融资方式募集的资金总额达7632.4亿元,同比增长580.21%,规模大幅攀升,远超去年同期。

细分到再融资具体行为领域,中信证券指出,从定增目的角度看,融资收购资产目的的金额占比大幅提升,2024年、2025年上半年分别为22.45%、42.53%。

再融资规模大幅攀升580.21%

Wind数据显示,截至7月31日,年内再融资规模大幅攀升580.21%。其中,已有91个项目完成定向增发行为,增发规模达7226.81亿元,增长幅度达544.07%。25个可转债项目完成募资,合计规模达405.59亿元,同比增幅达53.53%。

政策端的持续发力为市场注入强劲动能。监管层不断深化资本市场改革,通过简化再融资流程、放宽限制条件、鼓励产业整合等一系列政策红利,为企业融资铺设"快车道",显著优化了融资环境。

从项目储备看,定增市场的增长态势已形成延续性。以最新预案公告日统计,当前披露的定增预案达355件,平均预计募资21.1亿元,仅半年时间预案数量已超过2024年全年的334起,回暖趋势明确。

更值得关注的是,本轮再融资热潮中“量增质升”特征显著。今年以来完成的定增项目多数实现浮盈,投资者参与热情持续升温。这一变化得益于再融资新规的落地见效,战略投资者认定标准放宽、定价基准日选择更灵活、发行底价折扣率从90%降至80%,既降低了企业融资门槛,又提升了项目对投资者的吸引力。叠加宏观经济回暖带动企业盈利预期改善、央行降准释放流动性推高市场风险偏好等因素,定增市场活跃度持续攀升,成为资本市场服务实体经济的重要抓手。

5家券商合计占据超40%的市场份额

再来看看各家券商在再融资承销业务上的整体表现。

Wind数据显示,共有39家券商参与年内再融资(定增和可转债)项目保荐。其中,头部券商在募集资金、承销家数及承销保荐费用等3方面仍占据主导地位,但个别中小券商表现亮眼,名次同样居前。

从再融资承销规模来看,中信证券以募资总额1689.27亿元,暂列第一;其次是国泰海通证券,募资总额1222.58亿元;排名第三的是中信建投证券,募资总额856.78亿元;募资规模超过500亿元的还有中金公司647.23亿元、中银证券647.23亿元。

从再融资承销数量来看,中信证券完成28单,暂列首位;中信建投证券以15单位列第二;国泰海通证券紧随其后完成13单;华泰联合证券以12单,排名第四;中金公司完成10单,位列第五。排名前十的还有东方证券(9单)、招商证券(5单)以及中国银河证券、广发证券、国金证券分别完成4单。

承销保荐费用上,中信证券、华泰联合证券、中信建投证券位列前三,分别为2.05亿元、0.83亿元、0.71亿元。剩余位居前十的则依次为国泰海通证券(0.53亿元)、招商证券(0.46亿元)、东方证券(0.36亿元)、国元证券(0.24亿元)、中金公司(0.23亿元)、平安证券(0.21亿元)、国金证券(0.20亿元)。

年内再融资行为四大特征突出

在政策的积极驱动下,2025年再融资市场以市场化、法治化、专业化为核心导向,通过制度层面的创新突破、流程环节的高效优化以及资金渠道的精准引导,成功构建起“国家战略+科技创新+绿色发展”的立体化支持体系,整体呈现出四大鲜明特征。

一是年内证券公司股权再融资逐步复苏。除国泰海通、国联民生因并购需求进行股权再融资以外,天风证券因业务拓展需求进行再融资落地。回顾证券公司以往的再融资流程,在资本市场景气度较高的年份证券公司股权再融资更频繁。再融资峰值为2020年,当前再融资近1200亿元。

此外,还有南京证券、中泰证券的定增事项有所更新,东吴证券则新增定增事项。

南京证券50亿元定增于今年6月26日回复了上交所审核问询函,正在问询中且近日已延长定增事项有效期;7月15日,中泰证券最新披露了公司定增事项监管审核问询函的回复。7月18日,东吴证券第四届董事会第三十一次(临时)会议审议通过了《关于公司向特定对象发行A股股票方案的议案》,募集资金总额不超过60亿元的方案。

记者了解到,当前券商投资、信用等用资业务发展快,资金需求增长,此前股权再融资低迷时债务融资规模扩大;而伴随股权再融资复苏,券商有望股权、债务融资并举,助力提升资本实力以支撑业务扩张。同时,证券行业并购整合预期持续,竞争激烈,财富管理等转型方向竞争白热化,股权再融资能为业务转型提供资本支持。

二是在年内完成的再融资项目中,金融行业尤其是国有大型银行的定增项目成为最大亮点。中国银行、邮储银行、交通银行、建设银行已完成合计5200亿元定增,在总融资规模中占比颇高。其中,中国银行募资1650亿元,邮储银行募资1300亿元,交通银行募资1200亿元,建设银行募资1050亿元。

业内人士指出,国有大型银行注资通过夯实核心一级资本提升风险抵御能力,为不良资产处置创造空间。从机制上看,资本金补充能够直接缓解核销不良对利润的消耗压力同时通过扩充总贷款规模分母来稀释不良率指标,形成“资本扩容—处置加速—质量优化”的正向循环。

三是在“并购六条”政策推动下,2025年并购重组配套融资占比大幅提升。截至目前,在已完成的91单定增案例中,有16单为融资收购其他资产,10单为配套融资,两者占比接近三成。

四是从行业分布来看,制造业及高新技术产业是再融资的“主力军”。化工、硬件设备、机械、电气设备、有色金属等行业的再融资项目数量众多。化工行业有11家企业完成定增,硬件设备行业有10家。这些行业通过再融资获取资金,用于技术研发、产能扩张和设备升级,推动产业转型升级。

在汽车零部件行业,有5家企业完成定增,以满足新能源汽车快速发展带来的市场需求,加大在智能化、电动化领域的投入。公用事业、银行、国防军工、半导体、医疗设备与服务、非银金融等行业也均有4家企业完成定增,反映出市场对这些关乎民生和国家安全、战略新兴领域的关注和支持。