2025年7月,A股和H股市场同步回暖,主流宽基指数稳步上行,部分行业指数甚至出现结构性飙升。估值层面也在悄然变化——沪深300、中证500等核心指数已回归合理估值区间,部分进攻型指数甚至进入偏高位置。

这对长期坚持低估布局的朋友来说,无疑是种回报。但也带来了一个新的问题:还能投什么?当可投的权益类产品开始减少,新增的资金、未来止盈后的资金,都需要找到一个“合理落脚点”。

债券基金,便逐渐进入了投资者的视野。作为波动更小、回撤更低的配置工具,它似乎是市场高位时的理想选择。但61想提醒一句:现在的利率位置,和债基的“稳”之间,并没有那么牢靠的联系。

截至目前,中国10年期国债收益率为1.73%,虽然较前期低点略有反弹,但仍处于历史低位区间。

这篇文章,我们就从底层机制出发,把债券基金的真实面貌讲清楚,并在当前时点,给出合适的配置建议。

一、债券基金的基础逻辑

债券基金,是把你的钱打包去买“债券”的工具。而债券,本质上是一个借钱收息的合同。比如你出100块钱买了一张10年期国债,每年收2块利息,10年后还本付息,这就是最基础的债券底层。

根据发行主体和信用等级不同,债券简要可分为三类:第一类是国债,由国家发行,违约风险极低,收益率也相对较低;第二类是政策性金融债,可视为类国债,比如国家开发银行、农业发展银行的债券,收益会略微高一点,风险仍较低;第三类是企业债和信用债,由公司发行,收益高一些,风险相对也会高一些。

不过需要提醒的是,这里的风险是针对债券之间的对比,跟权益类资产有较大区别哈。

债券基金通常会持有大量目标范围的债券,收益构成主要包括两部分:一是票息收入,即债券定期支付的利息;二是资本利得,也就是债券价格上涨带来的净值提升。这两部分加总,就是我们看到的债券基金回报。

在大部分人的印象中,债券基金几乎不怎么波动,每天净值缓慢上升,非常适合保守型投资者。但事实上,它的“稳”,建立在一个前提上:市场利率不能大幅波动。否则,债券价格将下跌,基金净值也会随之回撤。

此外,我们还需要关注债券基金本身结构中的一些潜在风险:

比如,底层持仓中如果包含较多信用评级较低的企业债或城投债,一旦市场偏好变化或信用利差扩大,就可能带来额外的价格下行压力;再如久期过长的债基,对利率变化的反应会被放大,波动可能超出预期;还有就是基金产品本身的流动性机制,当债基规模较小、结构较集中时,遇到集中赎回可能导致“被动卖券”,进一步加剧净值波动。

因此,投资债基之前,先要理解它背后的持仓结构、久期特性和运作机制。在理解了机制之后,才能根据自身的需求,去选配契合自身需求的产品。

二、债券价格和债基收益的跷跷板关系

债券在市场上是可以提前转手的,这也是债券价格波动的根源。比如你手上有一张票息为2%的10年期债券,而市场上新发的债券票息已经是2.2%。购买者会说:这张利息偏低,最多值98块。因为只有在98块买入、拿2块票息,他的年化回报才接近新债水平。

反过来也是一样:如果市场利率从2.2%下降到2%,那你手里的老债就更值钱了,可能有人愿意出102元来买,因为虽然用更高的价格买入,但还能拿到2.2块的票息,实际年化还能略超2%。

这就是债券市场的核心规律:利率上升,债券价格下跌;利率下降,债券价格上涨。

债券基金的净值波动,本质就是这堆债券价格的涨跌。尤其是那些久期较长的债基,对利率变动特别敏感。如果你买的是一只久期为8年的债券基金,而利率从1.73%回升到2.23%,那么你的债券价格可能会下跌4%左右——一整年的利息收益就此蒸发。

久期越长,时间杠杆越大,债券价格对利率越敏感。这也是为什么短债基金和货币基金净值非常平稳,而中长期债基则有可能出现明显的波动。

现在的问题在于,我们正处在利率的历史低位。1.73%的10年期国债收益率,不仅远低于过去十年均值,也低于央行多次提到的长期合理中枢(2.5%–3.0%)。这意味着债券价格处于历史高位,而债基的未来收益,反而正处在隐含风险的阶段。

当然,央行的基准不一定是市场实际的走势,但这犹如股债利差对权益市场的宏观影响,我们没必要为了一点点收益率,去徒增久期风险。

三、增量资金无处去,债基如何选配?

过去,我们买债基是为了稳健增值,是为了给组合加点防守属性。不过,当无风险利率(中国10年期国债收益率)处于历史低位时,我们需要一套机制来应对。

从央行的表态来看,2.5%–3.0%是过去一段时间多次被提及的,10年期国债“合理中枢”区间,这是一个模糊的参考值。

因此,当无风险利率 > 3.0%甚至更高时,配置长久期债基具有较高的性价比和较强安全边际;处于2.5%-3.0%左右时,可考虑中等久期债基或平衡持仓债基的久期;而当< 2.0%甚至更低的位置时,则应降低久期,选择短债、货基或国债逆回购等,避免跟风长债,降低利率波动风险。

需要指出的是,这是一个基于历史数据的方案,可以根据自身经验修正阈值。随着利率中枢变化,我们需要适时调整策略,未来在全市场估值仪表盘中也会增加该指标,61正在筹备中。

在这个基础上,我们如何选择债券ETF或场外产品呢?

1、看久期。久期越短,价格对利率变化的敏感度越低。当前利率处于历史低位时,应优先考虑久期在1–3年的短债产品,减少净值回撤风险。

2、看信用。对于普通投资者,建议以国债、政策性金融债为主,避开过度暴露于中低评级信用债的品种。特别是信用利差压缩过度时,盲目追求高息容易“吃息吃到风险”。

3、看流动性。优先选择日均成交活跃、规模较大、贴近净值交易的债券ETF品种。这样在需要调仓或变现时,不容易被流动性反噬。

最近正好出差,趁手的工具不充分,等回去后会尽快整理债基ETF与相应的场外产品,并根据上述几个要素,适当给予提醒,以供大家参考。

利率是风,久期是帆,债基这艘船如果想稳,要适时调帆。

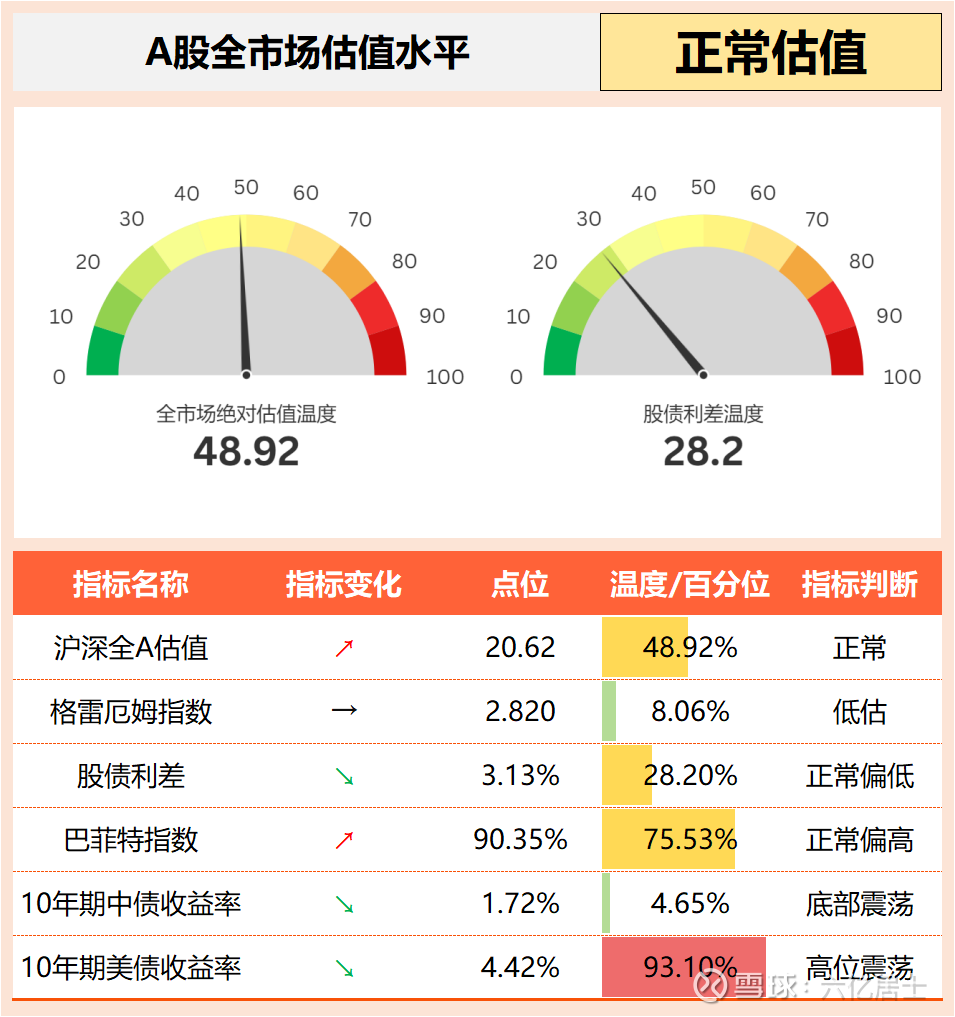

四、61全市场估值仪表盘

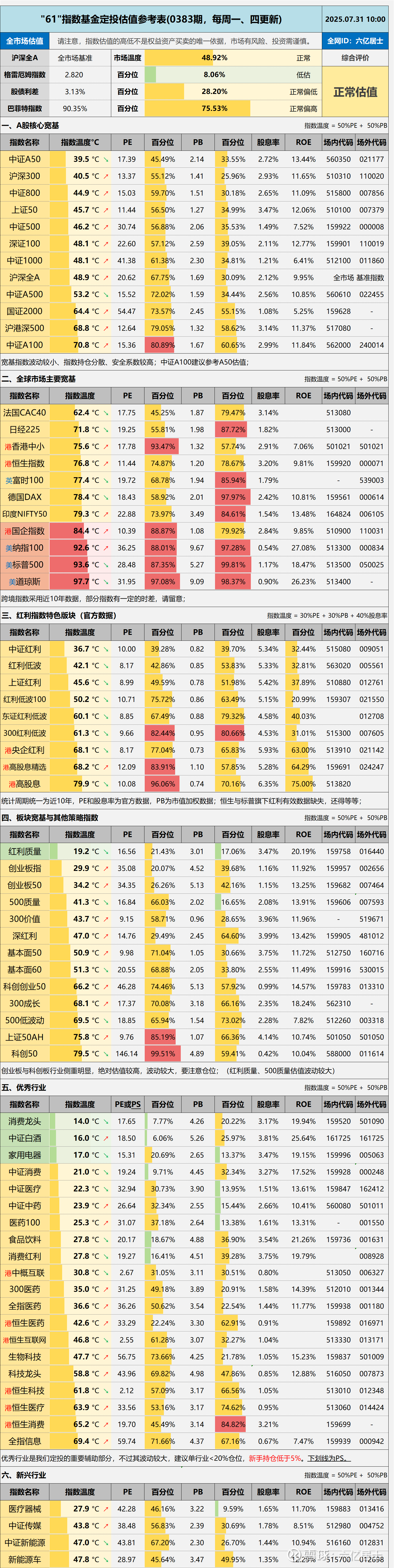

五、“61”指数基金估值表(0383期)

=================

今天就到这,如果觉得有用就动动发财的小手点点赞,多多转发哈。

=================

扩展阅读:《指数基金文章目录列表》(新手必看)

$沪深300ETF(SH510300)$ $恒生ETF(SZ159920)$ $国债ETF(SH511010)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本话题在雪球有55条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>