股票指数投资相比于个股投资而言有一个非常大的优点就是指数是在不断新陈代谢的,同一只指数在不同时期可能会表现出不一样的特点,这其实对投资者非常重要,所以暑假期间计划从收益、行业、成分股、估值等方面对部分指数做一个十年期的数据对比研究,今天来看看红利指数~

一、走势&收益数据

1、历史走势

红利指数也叫上证红利指数,是当前市场上最古老的价值红利类指数之一,其发布于2004年年初,运行至今已经超过20年了,所以历史数据参考价值非常大。从历史走势看,指数从16年后就基本保持了整体的慢牛走势,有意思的是,当上证指数距离收复07年高点还很远时,红利指数却早已将昔日的高点踩在脚下。

关于历史走势,有几个值得注意的地方:

1、07年、15年、18年大牛市覆灭后巨幅的回撤提醒我们,如果遇上(概率很低)大牛市,非常有必要或者说至少是要进行一些减仓的操作;

2、作为一只纯正的红利因子指数,红利指数在07年、1415年、17年牛市时都有过波澜壮阔的行情,这说明如果A股有行情,红利指数大概率也会有不错的表现(20年核心资产牛时红利表现极差);

3、22年年末至今的这波牛市中红利全收益指数的总收益为41.98%,年化收益为15.06%,比历史均值要高上不少。

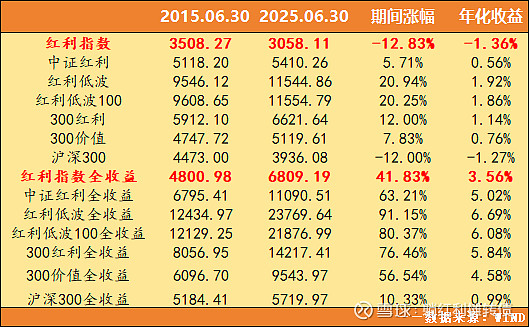

2、十年收益对比

(注:为了方便后续的对比研究,十年区间统一设定在2015.06.30~2025.06.30)

从过去十年的表现来看,红利指数要显著的弱于其它价值红利类指数,其价格指数的表现甚至比沪深300指数还弱,关于指数的内在收益率表现,下文会做一些合理的推算与探讨。

二、行业&权重样本变迁

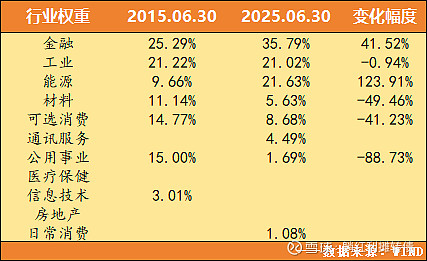

1、行业权重数据

从一级行业分布上来看,金融和能源行业的权重得到了大幅强化,工业行业的权重保持稳定,材料和可选消费的权重被大幅弱化,公用事业行业被清仓。指数在行业权重分布上值得注意的地方有两点:

一是指数的行业分散性一直保持得比较好,虽然当前金融行业的权重占比超过三分之一,但远远没有达到被行业绑架的情况;

二是指数始终低配了消费、医药和科技板块,对红利指数投资者而言,如果需要更好的降低投资组合的波动性,也许可以在这些行业下些功夫。

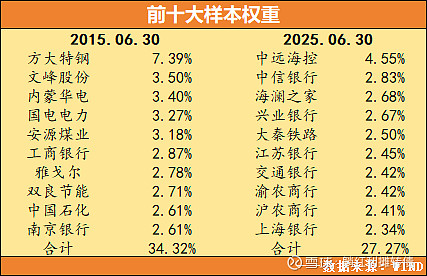

2、前十大样本权重数据

从样本分散性来看,无论是十年前还是现在,指数的样本分散性都还不错,当前的分散性甚至要做的更好一些,相对分散的行业&样本构成有助于提升指数的内在稳定性。

另外,指数十年前后的前十大权重样本完全不一样,指数内部的样本更替保证了指数的长期生命力。

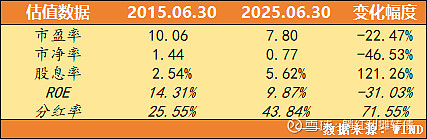

三、指数估值数据对比

(注:ROE和分红数据系根据指数市盈率、市净率和股息率数据推算而来,仅供参考)

从指数层面的数据来看,指数在过去十年出现了明显的“双杀”情况,一方面是估值出现了大幅的下滑,另一方面则是盈利能力(ROE)出现了明显的下降,但是红利全收益指数却在双杀的情况下依旧取得了超过40%的收益,这说明优质的策略指数是有对抗市场的资格的。另一个值得注意的数据就是,指数层面的分红率有了非常大的提升,这是指数在ROE大幅下滑的情况下还能保持高股息率的重要原因。

补充一个数据,在2015年6月30日,十年期国债的到期收益率是3.61%,我觉得任何一个有常识的投资者都不至于在这个数据下大幅配置股息率2.54%的红利指数........当然,反过来想,任何一个有常识的投资者大概率都吃不到完整的牛市收益,也许在指数股息率低于十债的时候就跑路了。(PS:当前的十债收益率是1.71%)

四、内在收益推算

上文的十年收益统计中显示红利全收益指数的十年年化收益为3.56%,这其实是低估了的,毕竟数据的起点恰好是15年牛市的高潮,所以接下我们尽可能的越过指数的估值变化来推算指数的实际内在收益。

我们都知道,股票类资产的长期收益来自于盈利增长+估值变动+分红,其实股票指数也不例外,过去十年,红利指数的收益构成为:

通过计算价格指数和全收益指数的收益差可以推算出指数的分红年化收益是4.92%;

根据市盈率数据和指数点位可以推算出指数近十年净利润增速为12.43%、折合年化1.18%;

过去十年指数市盈率下降了22.47%,进而推算出估值变动带来的年化收益是-2.51%;

这三者相加之和为3.59%,和全收益指数3.56%的实际收益数据基本一致,说明以上推算是符合指数实际情况的,所以我们可以进一步推算排除估值变动后的指数十年内在收益率为4.92%+1.18%=6.10%,也就是说红利指数在过去十年的内在真实收益是6.10%,这要远弱于其他价值红利类指数8%左右的内在收益,为什么会出现这种情况呢?

其实红利指数的分红收益贡献和其它红利指数是差不多的,甚至还要更高一些,问题主要出在指数的增长上,由于红利指数只在沪市选样,其样本池是要远小于其它红利指数的,深市那些成长性和波动率更高的高息样本完全被指数忽视了,这也使得指数每次样本调整时低吸高抛的效果要更弱一些,这也算得上是指数的“先天不足”吧。(PS:我个人认为红利类指数的盈利增长很大程度上来自于指数的调样,即用盈利情况更好或者估值更低的样本取代盈利糟糕或者估值过高的样本)

当然,以上数据仅为指数层面的理想化推算,大家看看就行了,千万别当真......

好了,以上就是本文的全部内容了,喜欢的话就转评赞支持一波吧,下一篇来和大家聊一只港红利——中证港股通高股息指数~$红利ETF(SH510880)$ $中证红利ETF(SH515080)$ $红利ETF易方达(SH515180)$

风险提示:

本文所提到的观点和数据仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

附:本系列历史文章

1、中证红利:网页链接;2、红利低波:网页链接;3、红利低波100:网页链接;4、300价值:网页链接;5、300红利:网页链接。

本话题在雪球有12条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>