财联社7月29日讯(编辑 潇湘)美联储为期两天的7月议息会议即将在本周二正式拉开帷幕。这场备受瞩目的议息会议正值美联储面临前所未有的政治压力之际——特朗普近来已多次要求大幅降息,他上周还罕见地亲赴美联储参观了美联储大楼翻新工程,指责该工程浪费资金,这些批评是白宫试图削弱美联储主席鲍威尔权威的更广泛行动的一部分。

对此,素有“新美联储通讯社”之称的Nick Timiraos周二在美联储决议前“压轴”写道,美联储本周三公布利率决定时,特朗普总统可能得不到他想要的降息。美联储官员预计最终还是会继续降息,但目前还没有为此做好准备。

Timiraos撰文指出,美联储官员之间的分歧目前主要在于,需要什么样的证据来证明降息是正确的,以及等待这些证据明朗本身是否就是一个错误……

Timiraos称,今年早些时候,在因特朗普关税政策引发通胀抬头担忧而暂停降息时,美联储官员曾经保持着统一阵线。但随着与关税有关的物价上涨幅度低于许多人的预期,且有迹象表明美国招聘活动可能正在放缓,利率制定委员会的官员们目前在是否恢复宽松政策的问题上,正分成了大致三个阵营:

中间派(9月定乾坤)

Timiraos认为,旧金山联储主席戴利近来的观点,其实可以反映出许多美联储中间派官员当下的谨慎立场。

她本月在爱达荷州的一次会议上表示,政策制定者面临的困境是:通胀前景过于不确定,无法为提前降息以防范经济疲软提供依据。但鉴于利率仍处于旨在抑制经济增长的水平,你也不能“永远等待降息”,否则将冒着损害劳动力市场的风险。

这群中间派官员已暗示今年晚些时候可能降息,但希望再观察至少两个月的通胀和劳动力市场数据,以确认关税的传导效应并未如预期般严重,且经济活动未出现加速迹象——事实上,到9月美联储下次会议时,官员们就将看到这两个月的就业和通胀数据。

戴利表示,特朗普今年加征关税的初步证据表明,进口商、供应商和零售商之间“存在某种成本分摊”。企业在吸收或规避更高成本方面的应变能力表明,“关税最终的影响可能比我们预想的要小得多”。

有迹象表明,美国经济活动足够强劲,足以应对当前的利率水平,确实正使得争论变得更加复杂。尽管长期利率仍然高企,但美国股市近来却仍在不断创下新高。

立刻降息派

Timiraos表示,上述谨慎的中间派群体,无疑面临着一个少数阵营的反对:两位美联储理事——沃勒和鲍曼已暗示他们本周可能会投下反对票,倾向于立即降息。

这两张反对票,很可能在议息日当天成为媒体的头条新闻,因为上一次美联储决议出现超过一名反对者,已经要追溯到五年前。当然,Timiraos也指出,这些异议最终只会凸显(而非挑战)大多数美联储官员普遍存在的谨慎态度,即不应行动过快。

目前来看,至少沃勒的反对票可能已经被锁定了。两周前在纽约的一次演讲中,沃勒公开阐述了其支持立刻降息的理由。他向不下一位同事透露,在发表讲话前,他已私下向鲍威尔表示将在本周会议上投反对票。

沃勒认为,6月份总体失业率小幅下降,掩盖了私营部门招聘的疲软。沃勒表示,“如果你在谈论9月降息,那你在等什么?现在就做吧,现在就行动吧,以避免劳动力市场进一步走弱。”

持续观望派

在上述两个阵营之外,还有一群美联储官员无疑要更为鹰派:他们希望在看到经济疲软的“明确证据”前暂缓降息,因为他们担心物价上涨压力正在积聚。

这些官员们指出,目前征收的关税税率远低于特朗普所宣布的水平,这意味着随着海关执行和企业的定价决策跟上政策公告的步伐,物价压力可能在夏季进一步加剧。

这群官员对市场预设的潜在9月降息保持警惕,因为届时美联储可能将在物价压力最尖锐的时刻面临抉择。

亚特兰大联储主席博斯蒂克就担心,在通胀长期占据头条新闻后,物价担忧的“持续压力”可能改变美国人对成本的看法,使本应是暂时的关税影响变得更加持久。

博斯蒂克本月在一次采访中表示,尽管自2021-22年大幅飙升以来,美国通胀已显著缓解,但“据我所知,关于通胀的讨论并未真正消退”,而与关税相关的头条新闻可能延长这种关注。

美联储需要别再“犯错”

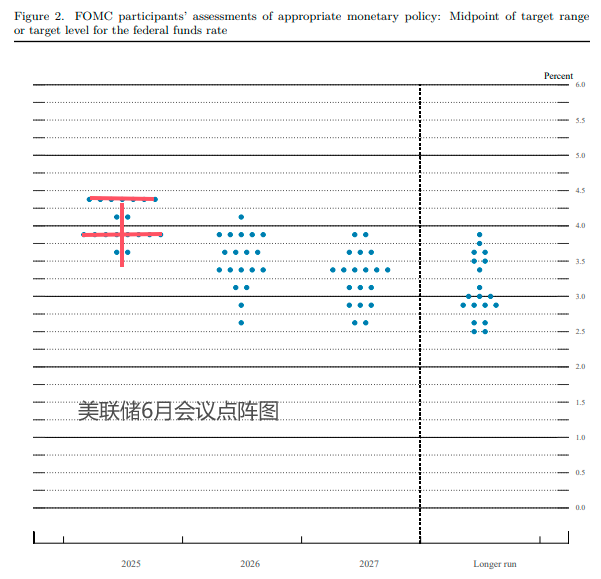

事实上,Timiraos对美联储三派阵营的上述划分,在美联储6月的利率点阵图上也早早就能寻找到端倪。记性好的投资者可能还记得:

当时这张“干”字型的点阵图中,有两个点支持年内降息三次,这对应的可能就是过去几周呼吁7月降息的沃勒和鲍曼,而剩下支持年内降息两次和不降息的人数则几乎“旗鼓相当”,对应的自然也是Timiraos目前所提到的另外两大阵营。

那么,本周的美联储决议,究竟会释放怎样的货币政策信号呢?

前美联储高级顾问William English表示,美联储是在本周、9月还是今年秋季晚些时候降息,对未来几个月的通胀或失业率可能影响不大,这意味着这一决定最终将取决于“对外沟通和政治考量”。

而Timiraos则认为,目前美联储官员之间的分歧其实反映了风险管理上的差异——对行动过早或过晚的可能性应给予多大重视,以及哪种类型的错误更难纠正。

Timiraos援引达前拉斯联储主席卡普兰的表态称,“如果你(美联储官员)做出决定晚了一两次会议,那是一个战术问题,是可以管理的。你真正要避免的,是犯下做了某些事可能需要一两年才能纠正局面的错误。”

现就职于高盛的卡普兰表示,鲍威尔领导的美联储的运作方式通常“像一艘超级油轮”,“不会突然转向” 。这反映出一种机构特权,即管理预期和限制不稳定因素,而不是像企业高管或交易员那样迅速做出反应。鉴于关税上调对通胀的影响尚不明确,美联储迄今为止保持谨慎是明智之举。

不过,卡普兰也指出,如果他回到原来的工作岗位(担任拉斯联储主席),“我现在就会让自己开始着手调整这艘超大型油轮的方向”,以便美联储在必要时能够令人“坚信”会在9月份降息。