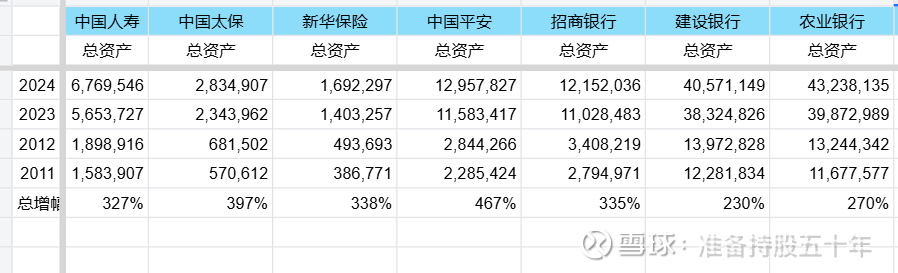

保险行业的总资产增长速度是超过银行的。

如果我们算从2011年到2024年这13年间,总的总资产增长率,我们把银行里面最优秀的招行拉出来比,也就勉强和平庸的保险公司比如中国人寿新华保险打个平手。

如果用建行或者农行的跟中国平安相比,就已经差了快一半了。(当然我没细致到去区分一下平安的银行资产和非银行资产)

不管是什么带来了保险公司资产的不断增加,不管是保费,还是投资,但是至少我们可以确认的一点是,保险的资产增长,明显高于银行。

资产端明确了。

那么现在考虑一下,那么用这些资产赚钱的能力呢?ROAROE当然是有数据的,但是我们要判断的是,银行和保险未来ROA增长趋势问题。

而这部分,我没法用客观数字来表达了,只能是一些趋势的判断:

首先看银行,银行的ROA要提高,就是要提高净息差。同时,银行资产可用的几个地方,贷款的利差是最大的,比同业,比放中央,比投资都大,资产最好都拿去放贷。

但是现在首先资产荒,所以钱要安全地放出去,现在算是比较难的年份。所以看到,招行生息资产中拿去放贷的比例,比前些年稍微下降,投资的比例上升了。不仅资产荒,同时利率也在走低。

但是可以看到,以上状况,几乎都到了临界点,快要反转了。招行贷款的利息收益率已经从2012年的6.55%,下降到了2024年的3.91%,同时存款的成本率只是从1.91%下降到1.54。现在,国家在降低LPR的时候,存款利率相应下降,甚至下降更狠,有意在保银行净息差,毕竟央行的亲儿子们(四大行)的净息差更低啊。其次,经济未来有望在高端制造业带领下复苏,资产荒有望缓解。所以,银行未来是肯定改善的。银行股的业绩现在正在一个低谷,等待反弹。(未来美国大放水之后,我们是不是也有可能迎来加息。)

现在存款利率下调的空间也有限了,加息何时能来呢?

接下来来说保险,我觉得也会改善,但是能有银行这么大?未必。

银行的净息差是贷款利率减去存款成本的话,保险如果有净息差,那么就应该是债券的收益率减去保险的承诺收益率(因为债券的投资才是保险公司的根本),比如买了个国债收益率4%,而一个寿险承诺每年2.5%的增长率,那么净息差是1.5%。

保险的这个“净息差”是肯定不如银行的,因为你的成本比存款高,否则一些人选定存,不选保险。同时,你拿了保费只是主要买债券,债券收益率又不如银行贷款利率。当然这里我们不是比较银行和保险的商业模式问题,而是试图看看谁的ROA未来改善的可能性大。

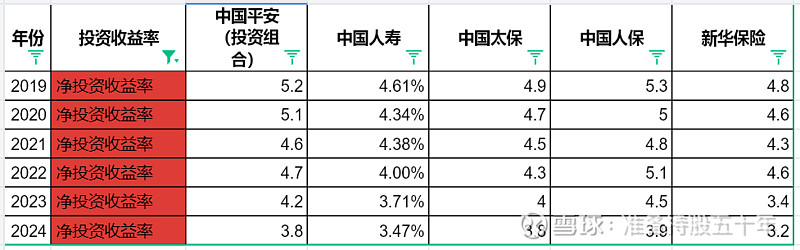

现在保险的成本在下降,承诺的收益率还在降,但是债券收益确实也降了不少,可以看到净投资收益率中国平安已经来到3.8%(核心还是看净投资收益率,因为这代表了固收的收益率,是保险公司基本盘)

可以看到2024年招行投资的利息收益率是3.08%,低于平安的3.8%。说明保险公司由于长期负债多于银行,久期长的债券配置的还是较多的,以前配置了很多30年国债的保险公司,那么现在净投资收益率就会更高一些。但是,招行的存款成本只有1.54%啊,远低于保险。

保险公司的承诺收益率下降的空间已经不太多了,如果比定存都少,那为什么还要存在保险公司呢?保险公司的这个基本盘想要翻盘,还得是加息,把债券的利率提高。这不是短期能实现的。

另外就是大量买高股息的股票,现在听起来大家都在上千亿的买银行买电力等等,但是对一个保险公司动辄几万亿的投资资产来说,还不够。

总结一下:银行的ROA要反弹,主要是:一靠加息(存款利率降低空间已经有限了),二靠资产荒的缓解。有可能第二点比第一点来得更快。而保险的ROA要反弹,一靠加息(保单成本下降空间也有限了),二靠大幅度购买高股息股票。第二点正在来。

总的来说,银行和保险,由于利率的下降,都处在业绩比较艰难的时期,但是也都在拐点了。保险的总资产上升速度明显高于银行,未来ROA改善的可能性也可能不比银行小。而且中国平安注重股息的稳定增长。

优秀的保险公司,应该不是一个比招行差的标的。在重仓招行的同时,可以同时重仓优秀的保险公司。

$招商银行(SH600036)$ $中国平安(SH601318)$

本话题在雪球有45条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>