近期,易控智驾科技股份有限公司(下称“易控智驾”)提交了招股说明书,拟港股IPO上市。

笔者注意到,报告期内,易控智驾的营业收入实现了显著的跨越式增长,然而,在营收高速增长的背后,易控智驾却持续深陷亏损泥潭,且亏损幅度不断扩大,三年合计亏损了93967.7万元,“高增长与深亏损”的反差持续凸显。另外,易控智驾在经营现金流层面也始终未能实现“自我造血”,公司的经营性现金始终净流出,三年合计净流出了约10.39亿元。一边是营收高速增长,一边是盈利及经营性现金流“失血”的双重压力,如何在两者之间找到平衡,成为易控智驾破解“高增长不盈利”困局的核心命题。

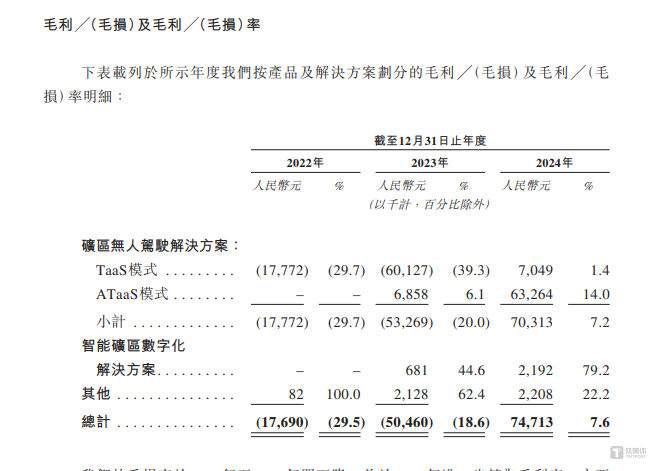

在毛利率表现上,易控智驾呈现出与研发高投入极不匹配的尴尬局面。无论是从资金投入力度,还是人员结构占比来看,公司对研发的重视程度均十分显著,本应通过持续的技术投入构建产品竞争力,支撑合理的毛利率水平。然而,现实却形成强烈反差,易控智驾的毛利率表现“惨不忍睹”,核心产品甚至一度陷入“亏本卖”的困境。

持续亏损

易控智驾是一家L4级无人驾驶解决方案的公司,其技术已部署在包括领先的矿业集团,如国家能源集团、国家电投、特变电工、紫金矿业、首钢集团及宝武集团等公司运营的24个矿场。

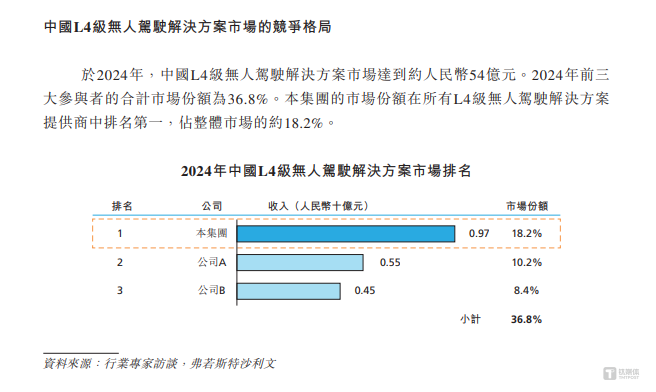

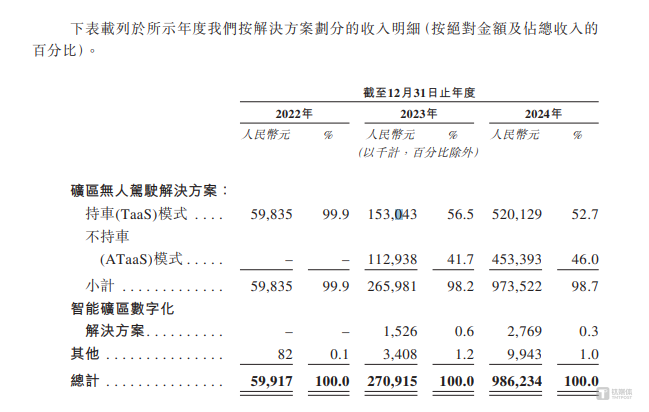

2022年-2024年(下称“报告期”),易控智驾分别实现营业收入5991.7万元、27091.5万元、98623.4万元,营业收入实现了显著的跨越式增长,年均复合增长率305.8%。依托这样的高速增长,根据弗若斯特沙利文等相关资料,2024年,中国L4级无人驾驶解决方案市场达到约人民币54亿元,前三大参与者的合计市场份额为36.8%,而易控智驾的市场份额在所有L4级无人驾驶解决方案提供商中排名第一,占整体市场的约18.2%。

不过,笔者注意到,易控智驾的营收增长高度依赖前五大客户。报告期内,易控智驾向前五大客户产生的销售收入分别为5980万元、22580万元、82520万元,分别占当期营业收入的99.9%、94.4%、83.7%,客户集中程度极高。

对此,易控智驾表示归属于任何单一主要客户的营收金额,或公司主要客户的整体营收集中度,可能会在任何特定期间波动。这些波动可能来自客户需求、部署时间表或订单规模变化等因素。此类波动可能会影响公司的业务稳定性、现金流量及财务业绩,并可能使公司面临更大的风险。

然而,在营收高速增长的背后,易控智驾却持续深陷亏损泥潭。报告期内,易控智驾年内利润分别为-21595.5万元、-33366.7万元、-39005.5万元,亏损幅度不断扩大,三年合计亏损了93967.7万元,“高增长与深亏损”的反差持续凸显。

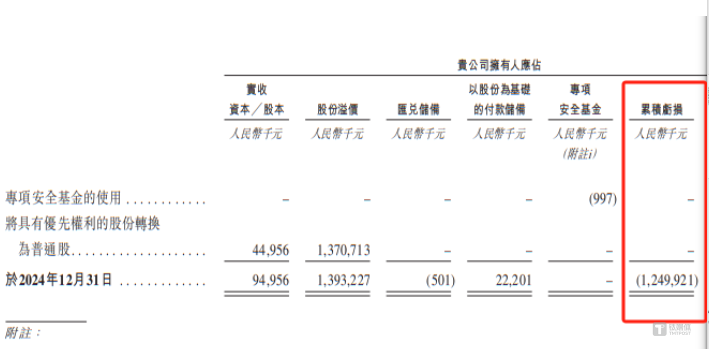

值得一提的是,易控智驾成立于2018年,截至2024年末,易控智驾累计亏损金额为12.5亿元。这意味着,若不考虑股改等因素的影响,公司在6年时间里已“烧”掉12.5亿元,却仍未摆脱亏损状态。

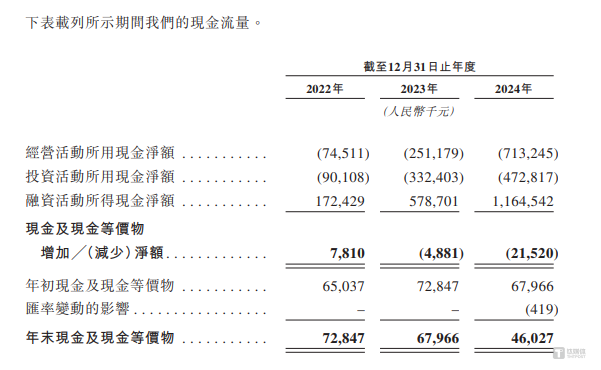

事实上,除了账面持续亏损,易控智驾在经营现金流上也始终未能“造血”。报告期内,易控智驾经营活动产生的现金流量净额分别为-7451.1万元、-25117.9万元、-71324.5万元,经营性现金始终净流出,三年合计净流出了约10.39亿元。一边是营收高速增长,一边是盈利及现金流“失血”的双重压力,如何在两者之间找到平衡,成为易控智驾破解“高增长不盈利”困局的核心命题。

高度重视研发,但核心产品曾亏本甩卖

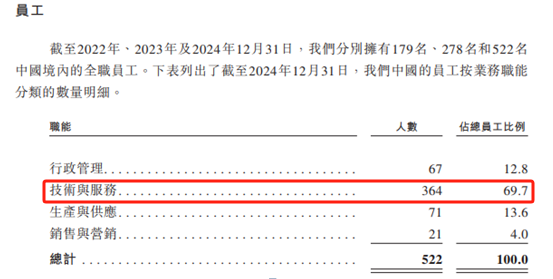

笔者注意到,易控智驾还是一家极为重视研发的公司。报告期内,易控智驾的研发开支分别为10913.5万元、17729万元、20844.8万元,分别占当期营业收入的182.14%、65.44%、21.14%;从员工架构上面看,截至2024年末,易控智驾的技术与服务人员为364名,占同期员工总数的69.7%。无论是资金投入力度还是人员结构占比,都显示出易控智驾对研发的高度重视。

然而,与这种高强度研发投入形成鲜明反差的是,易控智驾的毛利率表现却“惨不忍睹”,核心产品甚至一度陷入“亏本卖”的困境。从解决方案来看,易控智驾的核心业务集中在矿区无人驾驶解决方案与智能矿区数字化解决方案两大板块,其中矿区无人驾驶解决方案的收入占比常年保持在98%以上,是公司最主要的收入来源。

矿区无人驾驶解决方案进一步细分为持车(TaaS)模式与不持车(ATaaS)模式,其中TaaS解决方案指的是提供商拥有并运营无人驾驶矿卡,提供全生命周期支持,包括部署、日常运营、维护及技术更新;ATaaS指的是客户(而非解决方案提供商)拥有无人驾驶矿卡,而解决方案提供商提供矿区无人驾驶服务(包括必要的软件和硬件及持续的运营与技术支持)的业务模式,两种模式具体产生的营收情况如下:

显而易见的是,尽管ATaaS模式的收入实现大幅增长,但TaaS模式依旧是易控智驾最核心的业务支柱。

然而,笔者注意到,作为公司最核心的模式,TaaS模式的毛利率表现却令人堪忧。报告期内,Taas模式的毛利率分别为-29.7%、-39.3%、1.4%,这意味着,2022年和2023年,易控智驾的核心业务始终处于“亏本甩卖”的状态。尤其是2023年,以该毛利率计算,公司每实现100元的TaaS模式销售收入,就会伴随39.3元的亏损,成本远超收入。

受核心模式毛利率低迷的拖累,易控智驾的综合毛利率同样表现疲软,报告期内分别为-29.5%、-18.6%、7.6%,这也是公司始终未能摆脱亏损的主要原因。(本文首发于钛媒体 APP,作者|邓皓天)

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App