财联社7月22日讯(编辑 胡家荣)2025年上半年,港股市场在充沛流动性驱动下,上演了一场“资金盛”叠加“资产荒”的极致结构性行情,尽管指数整体震荡,但局部热点轮番活跃,IPO与再融资市场也异常火爆。

对此中金公司指出,今年三季度流动性环境或面临边际趋紧压力,但“钱多资产少”的宏观背景未改,建议投资者把握结构性机会,采取“新哑铃”配置策略。

流动性驱动下的港股异象

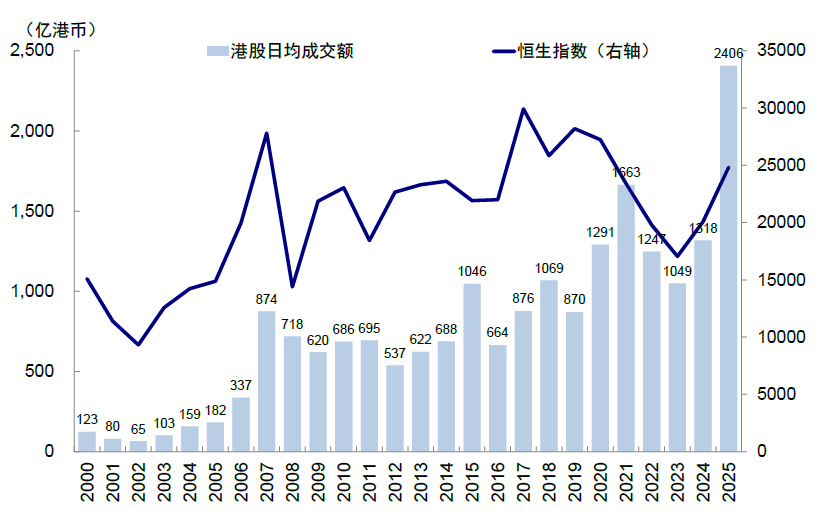

年初以来,港股日均成交额激增至2406亿港元,较2024年日均1318亿港元增长超80%,创历史新高。南向资金持续活跃,日均流入61.5亿港元(2024年日均34.7亿港元),年内累计流入7877亿港元,逼近去年全年水平。

这一流动性盛宴直接催生了几个关键现象:

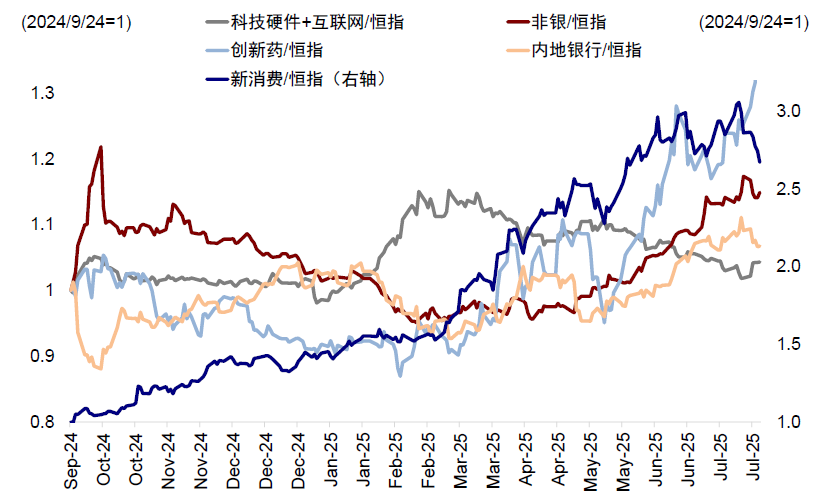

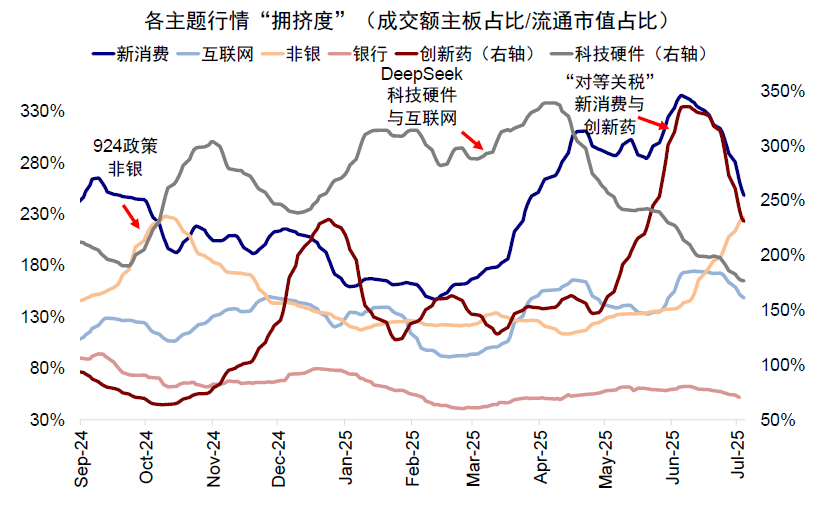

对宏观不敏感的结构性行情尤为活跃:虽然整体中国基本面趋弱且外部扰动不断,但结构性行情活跃,板块之间此消彼长、不断轮动,如年初以来的AI、新消费、创新药等几轮主线。

容易形成热门板块的抱团和拥挤交易:那些被资金青睐的个股和板块都会出现短期预期和估值透支。中金以成交占比与市值占比来衡量“拥挤度”,可以清晰地发现年初以来的不同行业的拥挤程度和轮动情况。

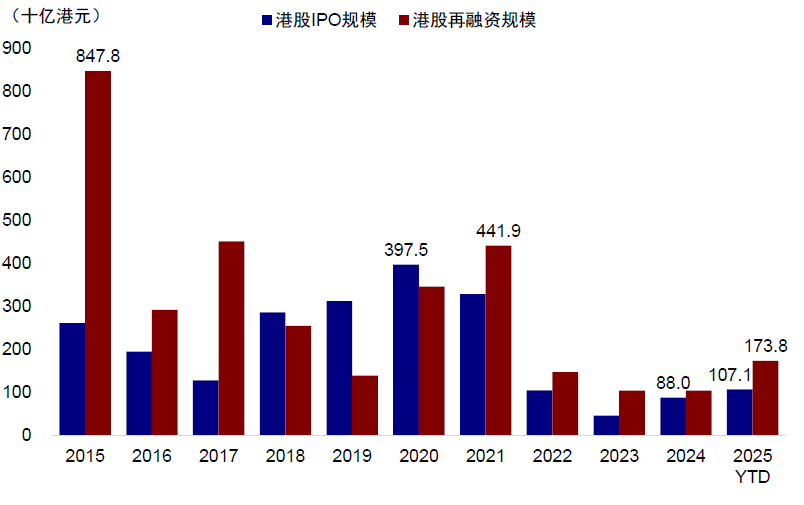

更多公司赴港上市,包括A to H公司。再融资也不断增多。年初以来,港股IPO上市已有51家,募资金额达到1000亿港币以上,超过2024年全年规模,其中A股转港股上市公司10家,募资占比70%,后续还有近50家A股公司计划赴港上市,下半年还有195家公司排队。配售等再融资也明显增多,2025年上半年港股再融资规模突破1700亿港币,同比增长227%。

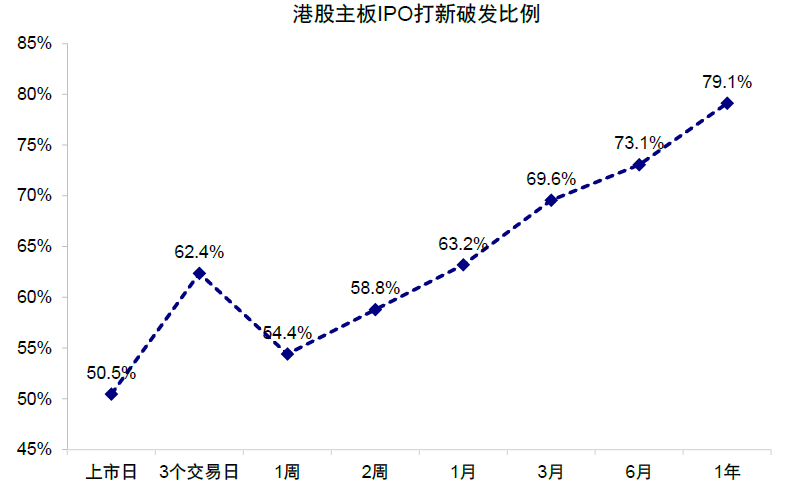

“打新交易”也明显活跃。中金曾针对港股IPO的收益做过详细分析,结论是由于充分市场化询价的机制,长期来看港股的打新平均正收益胜率只有51%且会随上市时间递减,并不存在稳定的制度套利机会,但是阶段性的流动性充裕和亢奋情绪无疑会助推热情。

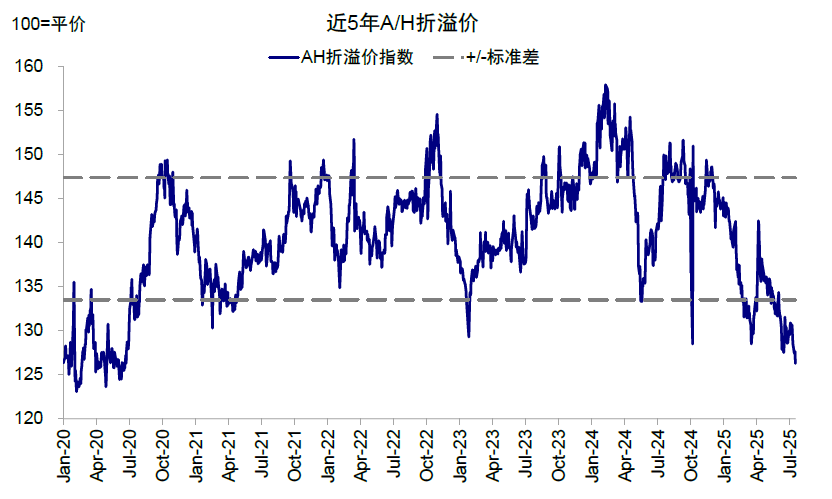

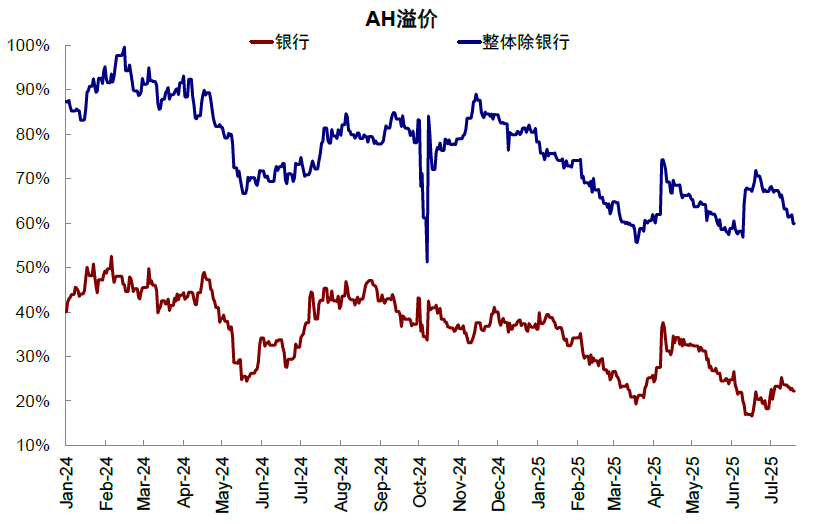

AH溢价收窄、甚至部分个股持续溢价,如宁德时代和恒瑞医药,截至7月18日分别交易在26%和14%的溢价;整体加权平均的AH溢价也缩窄到126%。中金在此前指出,符合当时产业趋势和外资审美的个股的确可以交易港股溢价,如2016-2019年的海螺水泥,但这一规律不能无限外推。短期看,整体AH溢价依然受限于分红税安排下的125%平价的“隐性底”,这也是为何3月下旬和6月下旬触及这一水平后,分别通过港股跌和A股涨收敛。

宏观“钱多资产少”+微观资金供给充沛

港股活跃流动性的宏观根源在于“资金盛”(内地货币充裕)与“资产荒”(高回报资产稀缺)的组合。微观层面则体现为资金供需两旺:

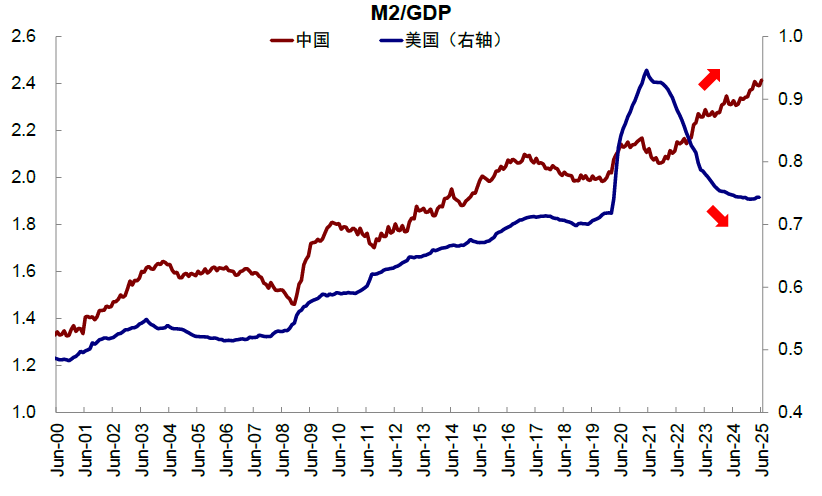

宏观维度:包含三个层次,三个因素共同作用,形成了上半年港股流动性的基本格局。内地流动性:资金充裕(资金盛)但缺乏优质资产(资产荒),推动南向资金持续流入。截至6月,中国M2高达330万亿人民币,是GDP的2.4倍,不仅规模创历史新高,与GDP的差距也是历史新高,居民部门名义储蓄也在不断增加。但回报与成本倒挂的情况下,私人部门信用收缩仍在延续,经济未有全局修复,能提供新增长点或确定回报的资产较为有限。

这一背景下,国内资金需要寻求有效配置机会,不论是稳定回报的分红资产、还是成长属性的新经济板块,港股都具有比较优势,进而吸引南向资金加速流入。

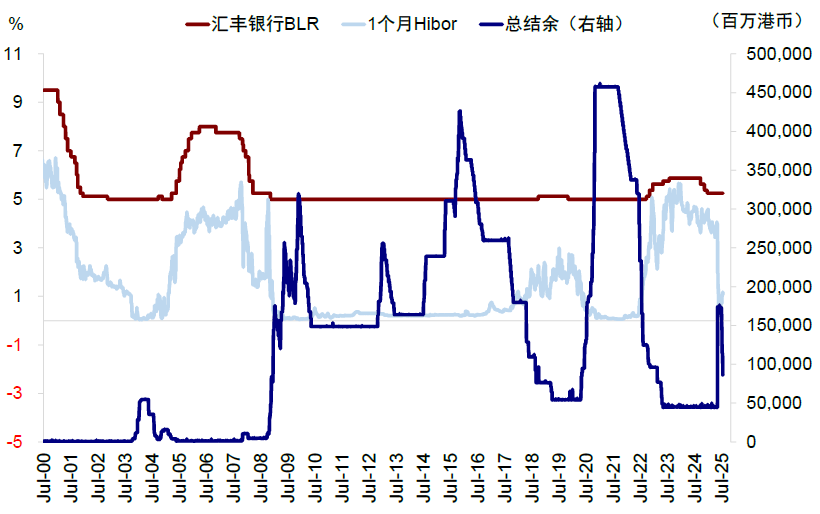

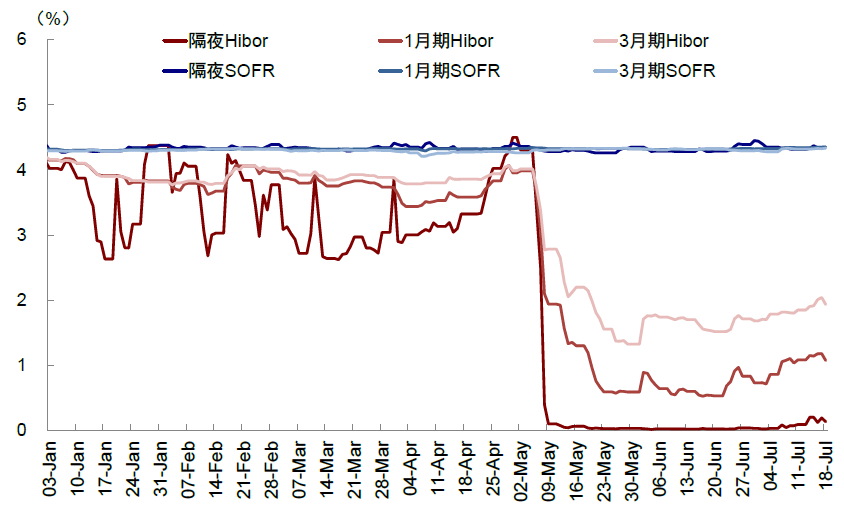

香港流动性:金管局投放大量流动性导致港币流动性异常宽松。5月初港币触及强方保证,香港金管局超预期大量投放流动性,导致银行体系总结余大幅抬升、Hibor骤降至零附近,市场流动性极度充裕。

外围美元流动:二季度同样宽松。4月以来,不论是出于“去美元化”叙事还是对美元资产安全性的担忧,美元指数和美债利率也持续走弱,部分资金从美国撤出并“各回各家”,也间接受益港股。

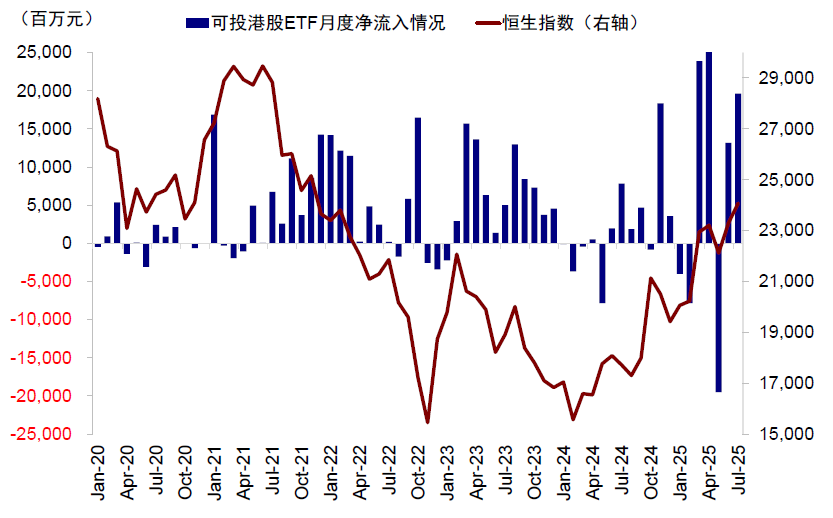

南向资金强劲流入:截至目前的流入规模已接近去年全年,南向定价权在边际上和结构上不断提升,南向成交占比目前达到35%。这其中,以个人投资者(ETF)和交易型资金贡献了大量超额增量,上半年内地可投港股ETF资金净流入375亿元,环比增加10%,同时保险资金也在稳定增配。

展望三季度流动性边际趋紧 结构市仍是主旋律

中金公司预计三季度港股会面临多方面的流动性边际趋紧的压力;量级上,下半年对资金的需求规模可能延续甚至加速(IPO和配售3000亿港币以上),但资金供给速度能否加速还要看“赚钱效应”(南向、外资和回购或为3000亿港币左右)。

该券商指出,“资金盛+资产荒”延续,南向配置趋势(尤其保险资金)或持续。但需关注A股边际吸引力是否回升,以及银行等高股息板块短期估值透支后的波动。

港元汇率触及弱方保证,金管局已开始回收流动性(6月下旬至今回收872亿港币),总结余下降,Hibor抬升(但仍处低位),港币流动性难以更宽松。

对于南向资金,中金公司指出,全年流入或超万亿港元,但下半年速度可能放缓,预计年内相对确定增量约2000-3000亿港元(公募+保险)。

在外资方面,中金公司期待长线外资大幅回流不现实(基本面、地缘因素制约),但主动外资配置比例已较低(较基准低配超1ppt),大幅流出空间有限。

当前市场为结构性行情 把握“新哑铃”机会

中金公司指出,当前恒指风险溢价回落至6%,短期估值扩张空间受限,指数有效突破需关税、财政、AI三大因素出现超预期利好。基准情形下,恒指或在24000点附近震荡。

该券商建议维持“稳定回报(分红)+成长回报(成长)”的哑铃型配置框架,但需根据板块透支程度进行阶段性轮动(“新哑铃”)。

分红端:长期逻辑稳固,但银行股短期估值透支明显(AH溢价<20%),吸引力下降。可考虑将部分仓位轮动至股息率仍有吸引力的保险板块。

成长端:新消费短期透支较多。建议关注预期相对冷静、存在催化潜力的方向:AI应用、机器人、创新药。