化工产业链是一个国家和经济体健康发展的必备条件,在战略上非常重要,又与经济强相关,化工周期既受上游大宗商品影响,又跟随宏观经济波动。

化工的上游原材料是原油、煤炭、磷矿石/钾矿石、原盐等。中游主要有石油化工、煤化工、氯碱化工以及精细化工等。所谓精细化工,就是在初加工的基础上,对原料进行二次加工,比如农药、电子化学品、医药中间体等。

1. 产业链

化工产业链极其庞杂,材料众多,路线多样,制法繁杂,各种专业术语令人眼花缭乱,对新手极不友好。

我简单总结如下:

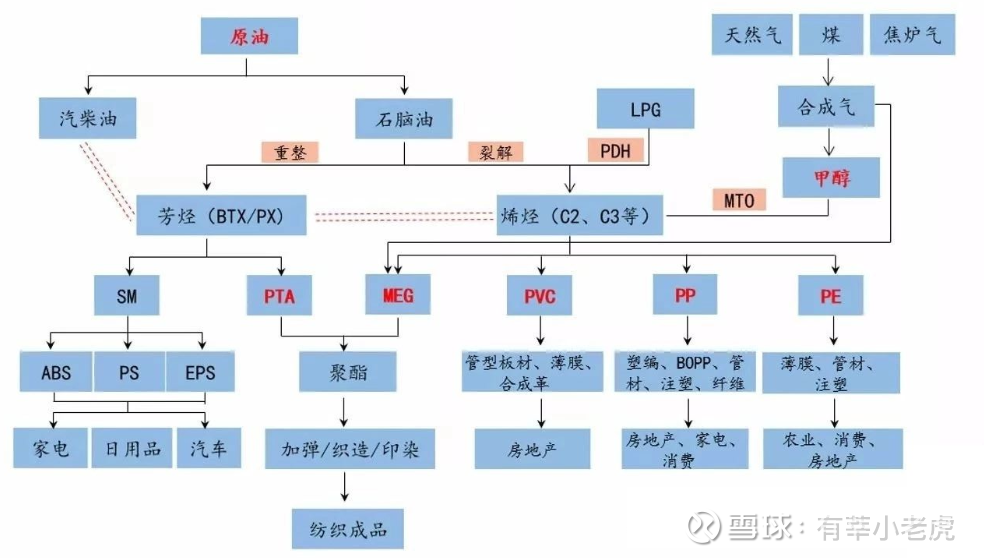

1)原油→成品油 and 石脑油→芳烃(PX)→烯烃(C2/C3,乙烯/丙烯),越靠近原油端,盈利越稳定;

2)煤/天然气→甲醇→烯烃;

3)芳烃→ABS/PS/EPS/PTA;

4)烯烃→MEG(乙二醇)/PVC/PP/PE;

网上也有别人总结好的,参考一下。

2. 烯烃供需格局

化工材料主要分为芳烃类和烯烃类。

先说烯烃类。

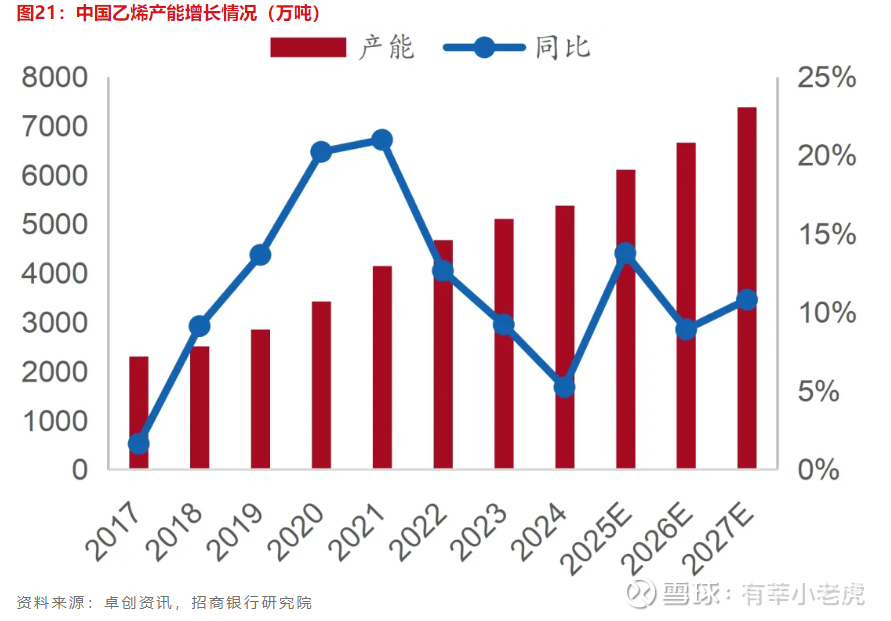

烯烃类的乙烯被称为“石化之母”,其产量被用来衡量一个国家的石化发展水平。在全行业“降油增化”以及烯烃原料多元化的驱动下,我国持续引领全球乙烯扩能,产能规模飞速增长。2022年乙烯产能4676万吨,首次超过美国成为全球第一。2025年产能估计增至6200万吨,占全球乙烯产能的27%。

据券商预测,乙烯产能扩张或持续至2027年,届时乙烯产能规模有望突破7000万吨。

个人感觉,我国大规模提升系统产能,是一种国家级战略。随着乙烯为代表的核心原料持续扩产,中国大宗化学品及通用合成材料的国产化率已显著提升。以聚烯烃产业链为例,茂金属聚乙烯(mPE)的进口依赖度从2018年的90%以上降至2024年的50%左右,而乙烯-醋酸乙烯共聚物(EVA)光伏料的进口依存度同期从80%下降至40%以下。通用塑料除了部分高端聚乙烯仍需依赖进口以外,聚丙烯、聚苯乙烯几乎已全部实现自给。因此,下阶段化工品出海将成为消化新增产能的重要方式。

烯烃的技术路线主要有石脑油裂解、煤制、乙烷裂解三种技术路线。乙烷裂解制烯烃由于具备产品收率高、经济性强等优势,产能占比显著提升。煤制烯烃在我国煤炭资源充足,实施保供稳价政策的背景下,竞争力也较为突出。而且煤制烯烃的煤耗水耗和碳排放巨大,新增项目审批难度高,存量项目具备进入壁垒。因此,乙烷裂解和煤化工的存量项目有望持续享受差异化路线的竞争优势。

烯烃的需求端主要是房地产产业链、汽车以及光伏胶膜等新兴领域。当前传统领域疲软,高端材料支撑有限,须等待新一轮基钦库存周期开启可能才有改观,因此烯烃供给端明显过剩。

但烯烃好的一点是,虽然供给过剩,但煤化工、轻烃企业通过技术路线突破,从而享有成本优势。

3. 芳烃供需格局

芳烃的供需基本面略好于烯烃。

中国芳烃当前总产能预计达4500万吨/年(含PX、苯、甲苯等),实际产量约4100万吨,产能利用率约91%。而且,2025年PX无新增产能。

芳烃的需求端主要是PTA产业链,下游产业是纺织布料、饮料瓶。服装、饮料消费需求同样与经济景气度强相关,经济不好,无非服装穿得便宜点、更换频率低一点,饮料少喝点,食品包装医药包装次一点都能解决。

芳烃总体供需局面是,PX供需紧平衡 ,PTA严重过剩,产业链利润向上游集中。PX虽然供给有序,但利润受原油定价主导,企业的竞争力不一定比烯烃类企业好。

4. 化工行业周期

关于化工周期,在网上也没有找到前辈对周期成体系的分析思路和文章。以下是自己的判断方法,诸位姑且一看,不一定完备。

乙烯是全球产量最大的有机化工原料,下游衍生品占石化产品总量的75%以上,涵盖聚乙烯(PE)、乙二醇(EG)、环氧乙烷(EO)等,广泛应用于包装、农业、汽车等领域,乙烯的发展水平可被视为衡量一个国家石化工业水平的关键指标。

石脑油是乙烯生产的“血液”,全球约60%的乙烯通过石脑油裂解生产,尤其在亚洲地区。

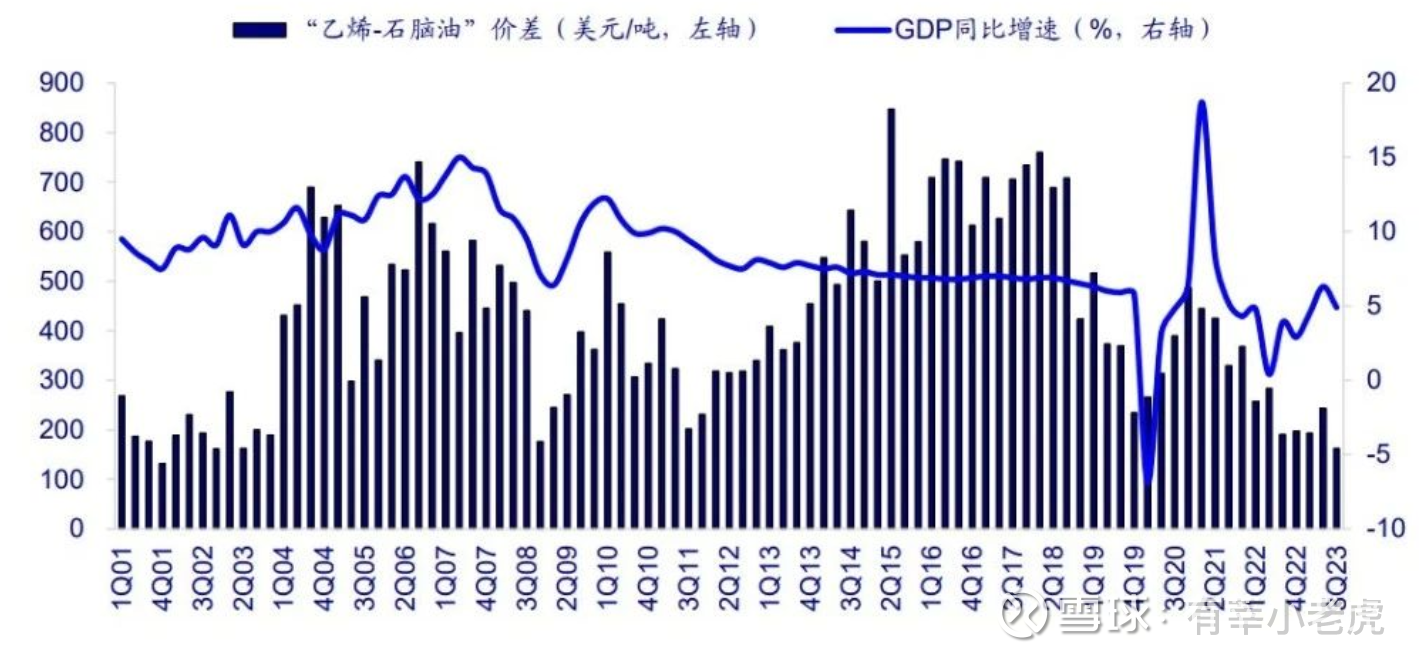

因此,观察乙烯-石脑油价差,一定程度上可以跟踪化工产业周期,其本质反映的是石脑油裂解装置的边际利润,利润的背后是行业供需格局和公司策略的外在表现。

当乙烯-石脑油价差跌至历史低位(如<200美元/吨),通常意味着乙烯供给过剩(如中国2024年新增产能超1500万吨/年)、需求萎缩(如开工率仅50%-60%),此时行业普遍亏损,行业产能被动收缩,为后续再平衡创造条件。

价差触底后,供给端通过产能退出或减产逐步消化库存,而需求端随经济复苏或新兴领域(如EVA光伏膜、POE)增长逐步回暖,推动价差反弹,行业进入新一轮景气周期。

从上图看,乙烯石脑油价差周期性低点分别是2001年和2012年,间隔了12年。2025年乙烯石脑油价差持续低于200美元,周期已经持续了13年,虽然处于底部但是尚未看到反转迹象。

我们再看看外国化工巨头陶氏化学,从历史中找点经验。拉长历史发现,陶氏的行情低点(刨除金融危机影响)分别是1990-2002-2013,间隔大概12-13年。本轮化工低迷期直到2025年还没走出来,如果2026年前有反转可能,周期长度是14年。

不管从何种角度看,本轮化工周期都超过了往轮2-3年,这可能与康波萧条期有关。

以上只是从乙烯石脑油价差推测化工周期变迁。但是,目前制乙烯的另一大路径-乙烷制乙烯,乙烷制全球占比已经从2020年40%升至2025年45%。尤其是美国,得益于页岩气革命带来的乙烷供应大幅增长,美国乙烷裂解制乙烯的工艺路线占比显著提升,预计2025年纯乙烷裂解制乙烯装置占美国乙烯产量的 85%。

作为补充,我们同时关注乙烯乙烷价差,2019年以后,乙烯乙烷价差与乙烯石脑油价差走势逐渐趋同。2025年Q2乙烯-乙烷价差为567美元/吨,环比下降43美元/吨,主要因油价下行导致乙烯价格下跌,而乙烷价格受美国供应宽松影响仅小幅回落。

当前乙烯乙烷价差水平反映行业从“全面亏损”向“边际改善”过渡,目前处于“底部震荡、弱修复”阶段,但尚未进入景气周期。要等到行业反转,乙烯乙烷价差需持续>500美元/吨。

5. 企业资本开支情况

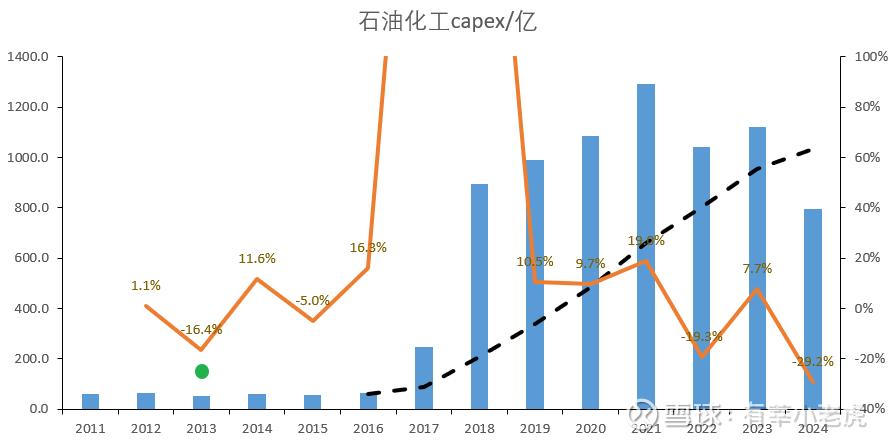

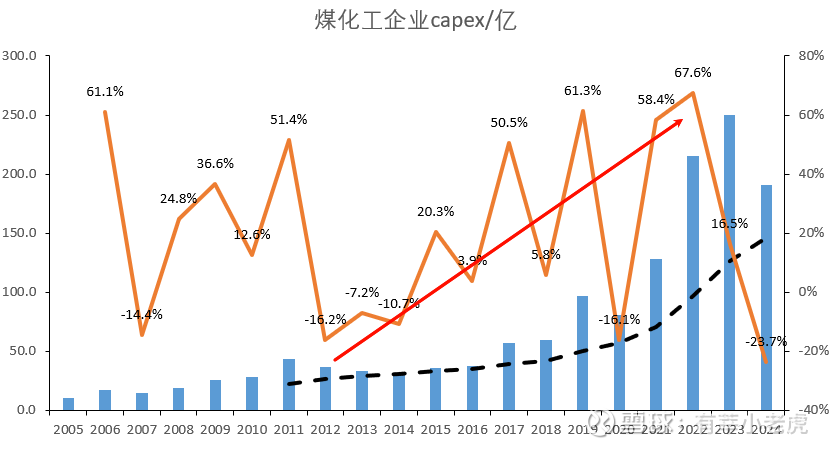

我们再从企业资本开支的角度验证和推测行业周期何时反转。

我把企业分为2大类,石油化工和煤化工。

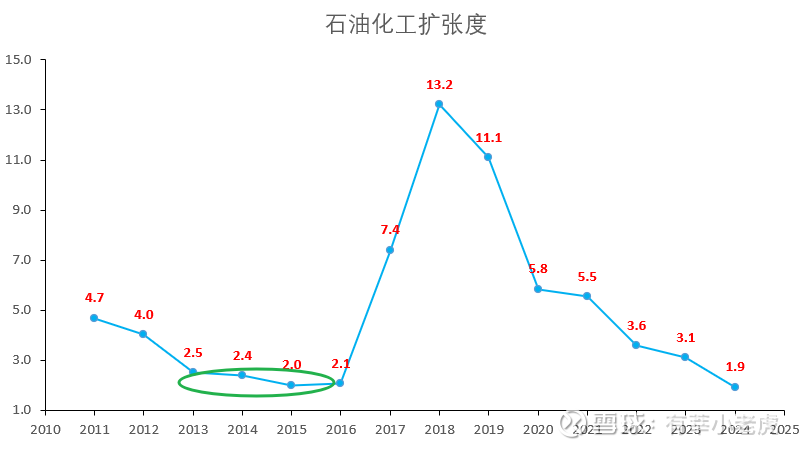

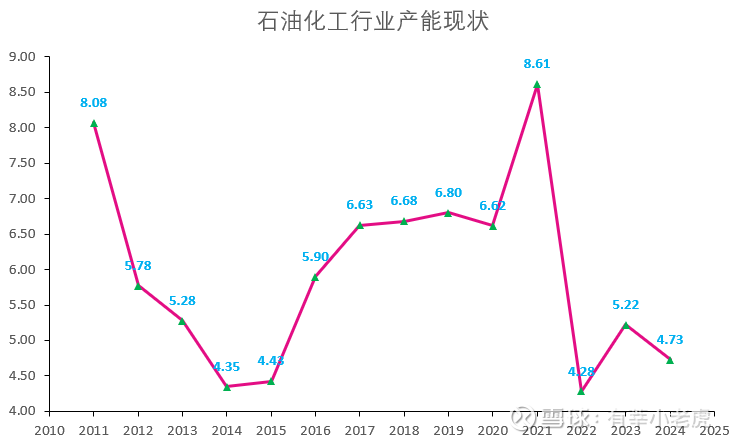

从石油化工企业的产能供给和需求强度能清晰的看出,2013-2014年是化工行业的一个转折点。由于我选择的企业大部分是民营石化,所以从扩张度看直到2016年才反转。

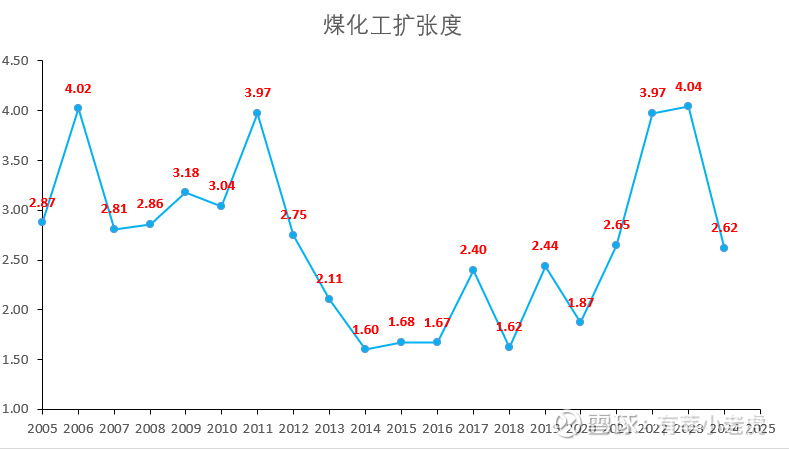

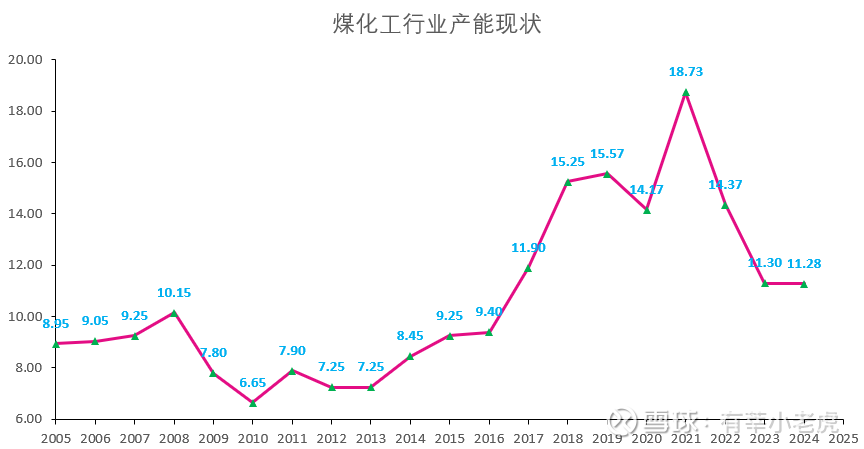

接下来看煤化工。

煤化工的周期变化趋势基本上和石油化工类似,但是煤化工不管是从供给端还是需求端都能清晰看出,2013年是个关键年份。

6. 结论

本文从行业供需基本面、企业资本开支行为、股价历史走势得出了一致性、最起码自己看来逻辑自洽的结论,即化工行业周期大概12-15年一轮,上行期平均7年。

需求端同样不能忽视。观察行业周期启动的年份,基本上都是基钦库存周期启动点。所以,切莫焦虑,等风来......

$恒力石化(SH600346)$ $万华化学(SH600309)$

本话题在雪球有0条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>