财联社7月3日讯(记者 陈俊兰)2025年,港股IPO开局便迎来开门红,随着上半年收官,港股IPO更是迎来爆发式增长。Wind数据显示,截至6月30日,港股市场一共有43家企业完成上市,合计募资总额1067.13亿港元,已超过去年全年水平。

值得一提的是,近年来,随着中资投行持续深化国际业务布局,在港股IPO市场的影响力显著增强。数据显示,上半年共有31家券商参与港股IPO项目保荐,其中,过半数的保荐机构为中资券商,而中金公司、华泰国际、中信证券国际等券商承销家数明显领先于外资大行。

在此背景下,一系列关键问题亟待解答,上半年港股融资发生了哪些变化?保荐机构呈现何种竞争格局?各路分析都对2025年下半年港股融资报以更大的期待,那么下半年港股IPO具体又该如何走?

43家企业IPO,募资总额已超去年全年

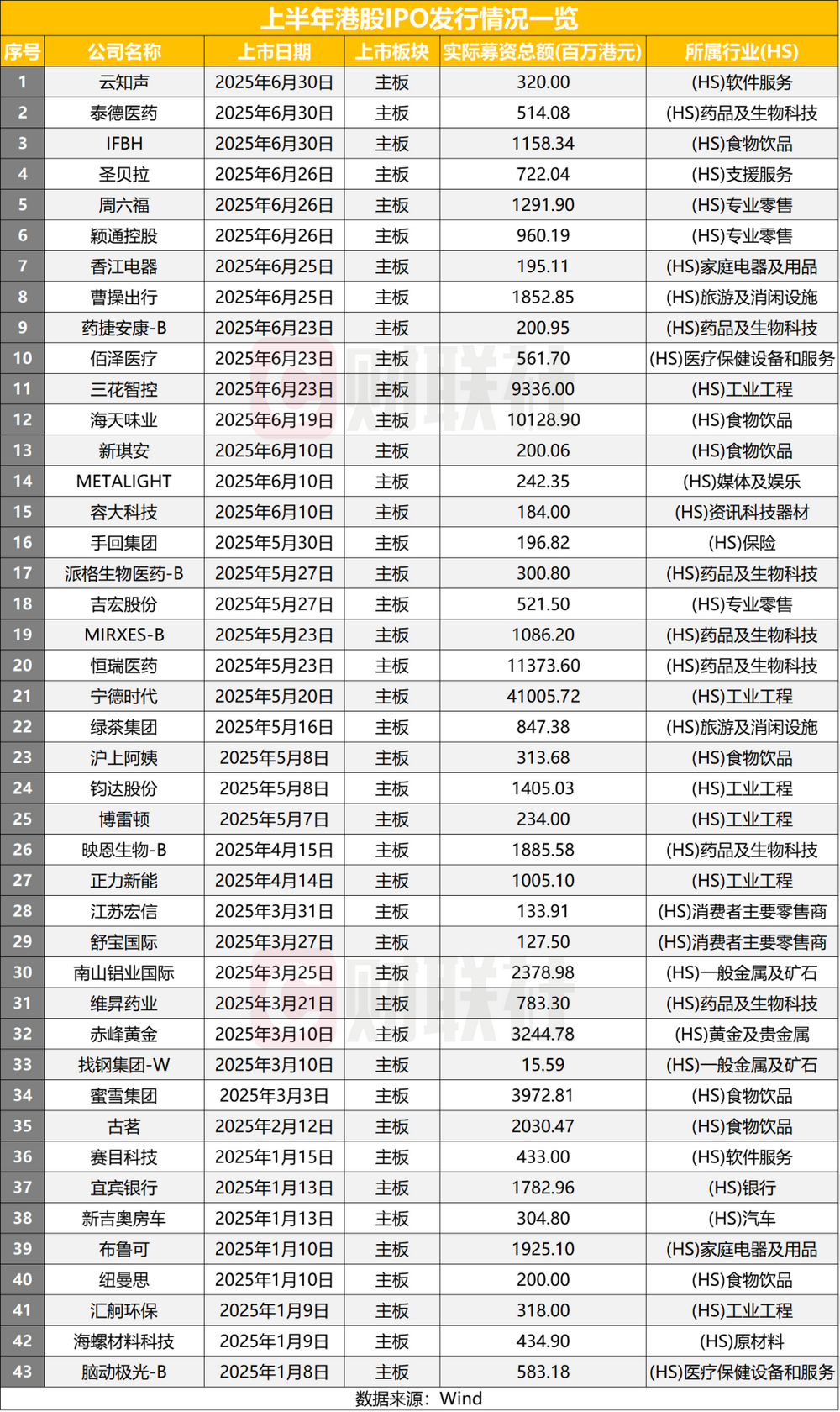

Wind数据显示,上半年,港股市场一共迎来43家企业完成IPO,同比增长43.33%,合计募资总额为1067.13亿港元,募资总额同比增长688.56%,已超过去年全年水平。

从上市时间分布来看,5月与6月为上半年新股上市的集中时段,期间共有25家企业完成IPO,占上半年上市总量的58.14%。而2月、4月分别仅有1家和2家企业实现上市,为上半年上市数量最少的两个月份。

从募资情况来看,实际募资额超过20亿港元的新股有8只,超过10亿港元的有17只。其中,实际募资总额前三名的分别为宁德时代、恒瑞医药、海天味业,募资总额分别为410.06亿港元、113.74亿港元和101.29亿港元。

行业方面,以港交所所属行业划分,今年上半年IPO公司主要来自药品及生物科技、食物饮品、工业工程、专业零售、医疗保健设备和服务等行业。其中,工业工程行业实际募资总额居首,合计533.04亿港元。

在基石投资者参与情况方面,43只新股中共有36只新股获得188家基石投资者参与,基石投资者参与率占比83.72%。其中,获得基石投资者数量最多的三家企业分别是,宁德时代23家、三花智控17家、映恩生物-B为15家。

31家券商投行参与保荐,中金保荐项目独占鳌头

在承销项目方面,各家券商表现如何?Wind数据显示,上半年共有31家券商参与香港IPO市场的新股发行。其中,参与保荐项目的中资投行占比为51.61%。中资券商正以势不可挡的劲头,在香港新股发行的舞台上稳居绝对主导地位。

从参与保荐项目数量来看,中金公司上半年参与的保荐项目达13单,市场份额占比30.95%,这两个数据在31家投行中都是“独占鳌头”。上半年前五大IPO项目中,中金公司参与保荐3单。

华泰国际和中信证券国际的保荐项目都为9单,市场份额占比为21.43%。招银国际保荐项目数量7单,市场份额占比16.67%。摩根士丹利保荐项目数量5单市场份额占比11.9%。瑞银和高盛证券的保荐项目数量4单,市场份额占比9.52%。

中信建投国际保荐项目为3家。海通国际、花旗、美林证券和建银国际参与的保荐项目均为2单。此外,包括法巴证券、国金证券(香港)、农银国际、广发证券(香港)等在内的19家投行,在今年上半年港股上市工作中“重在参与”,都只保荐了1家上市公司,市场份额均为2%左右。

值得关注的是,6月30日,中信证券以独家保荐人身份成功助力IFBH登陆港交所主板。这一项目不仅是2018年以来港股市场规模最大的东南亚企业IPO,还成为2021年以来港股非SPAC类项目中上市速度最快的案例,从递交上市申请到正式挂牌仅用了82天。

“A+H”为递表主旋律,中信、中金参与保荐项目最多

从2025年上半年港股IPO递表情况来看,A+H模式已成为今年港股IPO的主旋律。LiveReport数据显示,2025年上半年港股递表的A+H企业共50家,宁德时代、恒瑞医药、海天味业、三花智控、钧达股份、吉宏股份6家公司已成功上市,安井食品招股结束待上市,峰岹科技、蓝思科技正在招股中。

从递表目前的情况来看,据LiveReport数据,2025年上半年,港股共有240家递交上市申请书的企业,申请在主板上市的有231家,申请在GEM上市9家,其中29家已完成上市。截至6月30日,仍在递表有效期的公司有211家,其中,维立志博与明基医院两家公司已通过聆讯。

在递表企业中,首次递表的企业居多,占比超八成;从行业分布来看,行业主要分布在软件服务(66家)、医疗保健(40家)和工业制造(31家)。

在保荐机构项目数量方面,中信证券国际、中金公司分别参与65家、57家,成为当之无愧的递表企业保荐业务“主力军”。

港股IPO下半年走势如何?

2025年港股IPO市场呈现爆发式增长,IPO数量、融资规模及市场活跃度显著提升,多家行业龙头及消费企业集中上市,市场破发率降低,投资者信心回升。那下半年的香港新股市场还值得期待吗?

中国银河证券研报指出,预计2025年下半年中国内地企业赴港上市热度将持续高位运行,其中科技、医药生物及消费零售领域企业表现尤为突出。分析认为,这类企业的集中赴港上市将为港股市场注入新鲜动能,进一步激活市场交易活跃度。

德勤中国表示,若当前利好的市场态势能够持续,2025年香港市场的融资规模将超出此前预期,其中A+H上市模式将成为推动融资增长的主要动力。德勤中国资本市场服务部预测,年内除可能有25只A+H新股登陆港股外,其余多数上市项目将集中在科技、传媒和电信领域,以及消费行业。

“下半年,一向为香港IPO旺季。”普华永道对香港IPO市场持积极乐观态度,认为2025年下半年港股IPO可继续保持升势,预测2025全年将有90至100家企业于香港上市,筹资金额可望超过2,000亿港元。信息科技及电信服务、医疗和医药以及零售、消费品及服务相关的行业板块将会是市场焦点。