业务覆盖10个亚洲市场

格隆汇获悉,富卫集团有限公司(简称:富卫集团)正在招股中。

富卫集团(01828.HK)是一家总部位于香港的人寿保险公司,成立于2013年,联席保荐人为摩根士丹利和高盛,基石投资者包括阿布扎比主权基金旗下资管公司MC Management、日本寿险公司T&D,认购金额达2.5亿美元。

公司于2025年6月26日至7月2日招股,拟全球发售9134.21万股,其中公开发售占10%,国际发售占90%,另有15%的超额配股权。发行价格38港元/股,每手100股,预期股份将于2025年7月7日(星期一)上午九时正开始在联交所交易。

2025年上半年在港股上市的43只新股中,有27家在上市首日收涨,3家收平,13家收跌,上市首日破发率为30.2%,可见港股打新依然面临一定破发风险。鉴于富卫集团业绩波动较大,建议谨慎申购。

富卫集团专注于人寿保险、健康保险及退休金服务,业务覆盖10个亚洲市场,包含香港、澳门、泰国、日本、新加坡、越南等。香港(及澳门)、泰国(及柬埔寨)、日本及新兴市场业务2024年分别为公司贡献34.2%、32.6%、15.7%及17.5%的新业务合约服务边际。

根据NMG的资料,富卫集团目前市场的人寿保险总承保保费预计将由2023年的约4070亿美元增长至2033年的5790亿美元,提供了庞大市场机遇。富卫集团的分销渠道包括银行保险、代理人、经纪及独立理财顾问、其他(包括纯网上保险及其他分销渠道),这些渠道2024年分别贡献46.6%、15.2%、31.8%及6.5%的新业务价值。

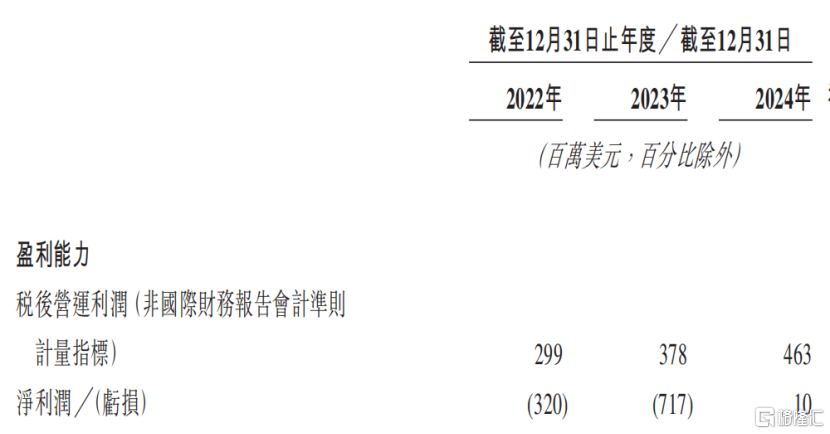

近几年,公司业绩波动较大。2022年、2023年、2024年(简称“报告期”),富卫集团的净保险及投资业绩分别约4.93亿美元、0.47亿美元、9.11亿美元,对应的净利润分别为-3.2亿美元、-7.17亿美元、0.1亿美元。

于往绩记录期的关键绩效指标,图片来源招股书

值得注意的是,富卫集团在不同的市场和政治体系中开展业务,需要遵守各种税收制度、法律和监管要求,且需要面对宏观经济变化、通胀压力、货币汇率变动等风险。

此外,还有巨额债务可能对公司的财务状况造成重大不利影响。截至2025年4月30日,富卫集团拥有27.86亿美元的借贷(包括银行借贷的9.89亿美元债务、发行中期票据的3.18亿美元、发行次级票据及次级固定期限资本证券的14.79亿美元);截至2025年4月30日,公司拥有面值为9.50亿美元及账面值为7.59亿美元的未偿还永续证券。根据其债务协议条款,公司未来可能会承担更多债务。

本次港股IPO,富卫集团拟将公司全球发售所得款项净额约29.53亿港元,用于提高保险集团监管制度下的资本水平,并为营运实体提供增长资金,用于加强股本、偿付能力及核心流动资金,以及建立超出适用法定要求的资本缓冲。