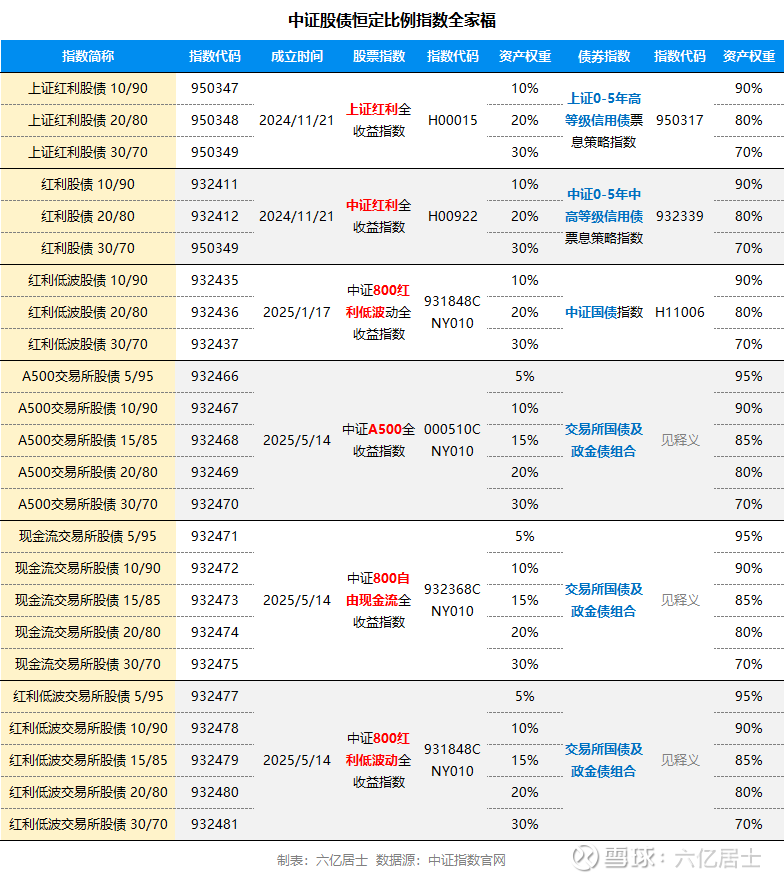

今天介绍一类特殊的多资产指数:中证股债恒定系列指数。顾名思义,该类指数采用“股票+债券”两大类资产,为投资者提供具有不同股债配置比例的资产配置工具。

早前,中证指数分别于2024年11月21日发布:上证红利股债,中证红利股债大系列指数。于2025年1月17日发布:800红利低波股债系列指数。

2025年5月14日,中证指数又同时发布三大股债恒定系列指数:A500交易所股债、现金流交易所股债和红利低波交易所股债系列指数。

从已发布的指数配置可见,中证指数官方告诉我们:在A股进行资产配置时,红利类、现金流类、核心宽基类,应当是我们主要关注的方向,这一点与61长期倡导的思路不谋而合。

今天我们一起整体对比这6大系列,共计24条指数,一起探索中证指数官方的资产配置思路,以及各条指数之间的差异。

一、不折腾:股债恒定指数会是未来的方向么?

在投资实践中,股债配比策略是常见的资产配置策略,基于股票的高波动与债券较高的稳定性,我们通过对两大类资产的配置,提升组合的稳定性。

常见的股债配置比例,如格雷厄姆提倡的5股5债策略,如略激进的7股3债,以及相对保守的3股7债等等。

组合设定的配置比例会因为市场周期波动,而逐渐偏离初始设定。我们便可以进行周期再平衡或偏离度再平衡,从而达到“高抛低吸”的效果,最终提升组合长期收益率。

但是,对于不少人而言,股债配比的理念了解,但配置哪些股票资产?债券资产又该如何选择?定期再平衡应该采用怎么样的周期?这些是我们实际执行过程中常见的难题。

现在好了,中证指数官方给出了解决方案。

1、中证股债恒定系列指数解析

上表一共6个系列,24个独立指数,分别为上证红利股债、红利股债、红利低波股债、A500交易所股债、现金流交易所股债和红利低波交易所股债系列指数。

上述6个系列指数,均采用较高债券比例,其长期走势较稳,整体收益预期接近“固收+”。如果这些指数有ETF产品跟踪的话,会大幅消减持有成本。

1)上证红利股债

该系列指数由上证红利指数 + 上证0-5年高等级信用债票息策略指数组成,分别采用1:9、2:8、3:7三个配置比例。

2)红利股债

该系列指数由中证红利指数 + 中证0-5年高等级信用债票息策略指数组成,同样采用1:9、2:8、3:7三个配置比例,在股债指数选择时,进行了相应市场跨度的匹配。

3)红利低波股债

该系列指数由中证800红利低波指数 + 中证国债指数组成,分别采用1:9、2:8、3:7三个配置比例。在债券选择上,采用了中证国债指数,与上述有一定差异。

4)A500交易所股债

新发布的三个系列,第一个A500交易所股债系列指数,采用中证A500 + 交易所国债及政金债组合,股债配比的档位增加至5档,即:5:95、10:90、15:85、20:80和30:70,整体风险偏好更低。

5)现金流交易所股债

该系列采用中证800自由现金流 + 交易所国债及政金债组合,同样采用5档配比。

6)红利低波交易所股债

该系列采用中证800红利低波动 + 交易所国债及政金债组合,采用5档配比。值得注意的是,中证800红利低波动是唯一两次出现的股票指数。

7)调样周期

指数每季度调整一次,调整时间分别为每年3、6、9和12月的第二个星期五的下一交易日。

交易所国债及政金债组合每月调整一次,定期调整生效日为月度首个交易日。

8)释义:

交易所国债及政金债组合的构建,选取满足以下条件的债券作为样本:

在交易所市场上市的国债和政策性金融债,不含私募品种,债券币种为人民币;

剩余期限:10 年及以下;

付息方式:固定利率付息或一次还本付息;

组合内部采用派许加权综合价格指数方法计算。

二、中证股债恒定指数收益、波动与思考

1、各系列指数收益率与波动对比

上表统计了24条指数不同区间的年化收益率与年化波动率,从数据可见:

1)因为债券比例较高,各指数均实现了正收益,长期持有体验不错。

2)随着股票资产配置比例升高,大部分指数的收益率会逐步抬升。

3)虽然大部分指数的年化收益率会有所增加,但年化波动率增速远高于收益率。我们在争取更高收益时,要时刻关注是否能承受相应的波动。

4)红利、低波、现金流类近几年表现优异,但并不一定代表未来能获得如此收益率。

5)受降息周期影响,这几年债券市场表现相对较好,也整体抬升了指数近几年的表现。

6)为了进一步避免单一股票资产的波动风险,考虑攻守平衡的指数基金组合,是一个值得考虑的思路。

2、中证股债恒定指数所带来的思考

1)基于A股的高波动特性,股债配比是一种行之有效的配置策略,可以多加关注。如果风险偏好较低,债券比例可以调整为大于等于70%,类似固收+的思路。

如果能承担一定的波动,可以提升股票类的比例。从61的配置经验来看,股票类资产不宜高于70%,也可以用自身的年龄来配置,股票类占比 = (100 - 年龄)%。

2)基于A股样本质量,股票类选择红利、低波、现金流、核心宽基等指数,是不错的入门选择。如果股票类比例较高,应当多风格、跨市场混合,进一步提升平衡与分散度。

但也必须理解,即便是红利、低波或现金流,都是权益类高风险资产,在资产配置中不能承担债券类似的作用,这一点务必留意。

3)基于债券选择的难度,“构建交易所国债及政金债组合”是一种可以思考的策略。对于债券资产的选择,也需要考虑无风险利率的水平,平衡收益与久期,降低波动风险。

4)基于波动与长期收益,如有这些指数有相应跟踪产品,那么对比“固收+”基金,有着很明显的透明性、低费率优势,是很不错的中短期资金配置工具。

虽然目前这些指数暂时还没有相应产品,但中证指数给予我们一个很好的案例,让我们可以按图索骥,去搭建类似的组合、完善我们的投资体系。

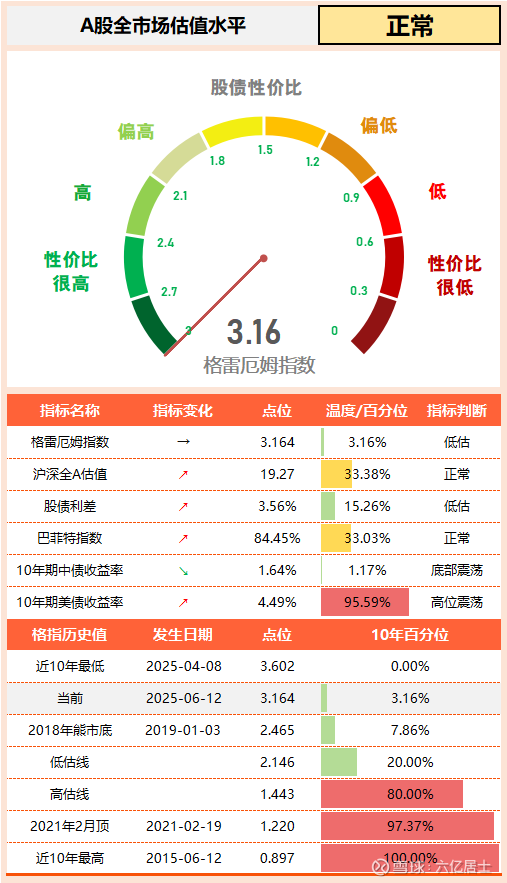

三、61全市场估值仪表盘

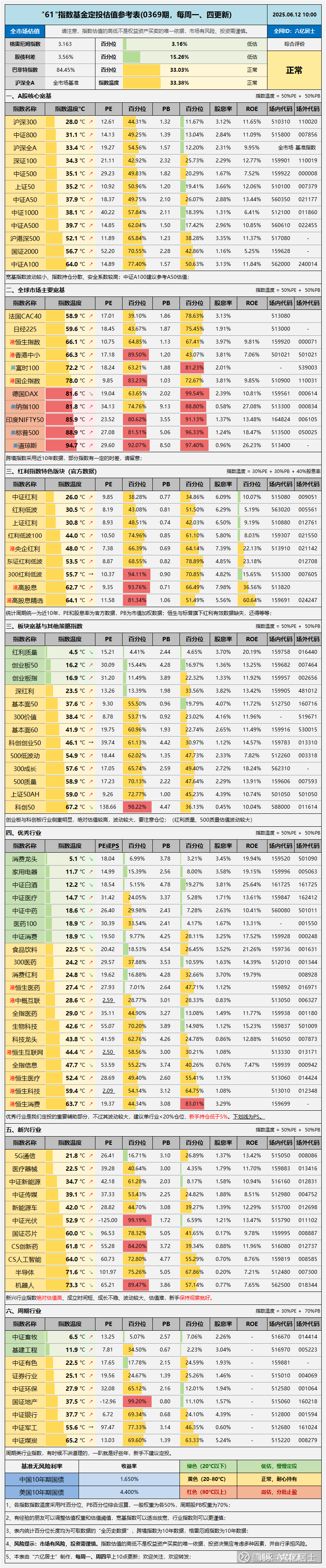

四、“61”指数基金估值表(0369期)

===================

最后提醒一下,指数过往业绩不代表未来,尤其是红利、现金流和债券在过去几年表现均较好的情况下,才使得3股7债的组合获得7%-9%年化收益率的良好结果。

不过,该学啊!这是中证官方演示的不折腾却躺赢的好思路。

===================

数据整理不易,还望多多点赞支持!

扩展阅读:《指数基金文章目录列表》(新手必看)

$红利ETF(SH510880)$ $中证红利ETF(SH515080)$ $红利低波ETF(SH512890)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金 @小雪投资实盘

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本话题在雪球有36条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>