给定具体规模的债务,主权政府如何运用其货币政策最小化其美元计价的债务支出?

引子

在一般情况下,人们会把长期收益率的周期性波动归结于经济周期,大家并不认为债务自身有周期,或者说他们不认为债务的内在周期是一个重要因素。

在这篇文章中,我们将打开这个黑匣子,探索债务的内在周期,寻找债务周期的内在动因。

首先,我们从一个统筹问题开始:给定具体规模的债务,政府如何最小化其美元计价的债务支出?

对,我们重点强调了美元计价。在《让美元的归美元,美债的归美债》一文中,我们讨论了美元和其他货币的不同,它是一种超主权货币,其他货币是主权货币。

于是,上述命题可以转化成一个更加具体的命题:给定具体规模的债务,主权政府如何运用其货币政策最小化其美元计价的债务支出?

短端利率平价

一看到美元计价,很多人的下意识反应是,这个命题无解,因为利率平价的存在。

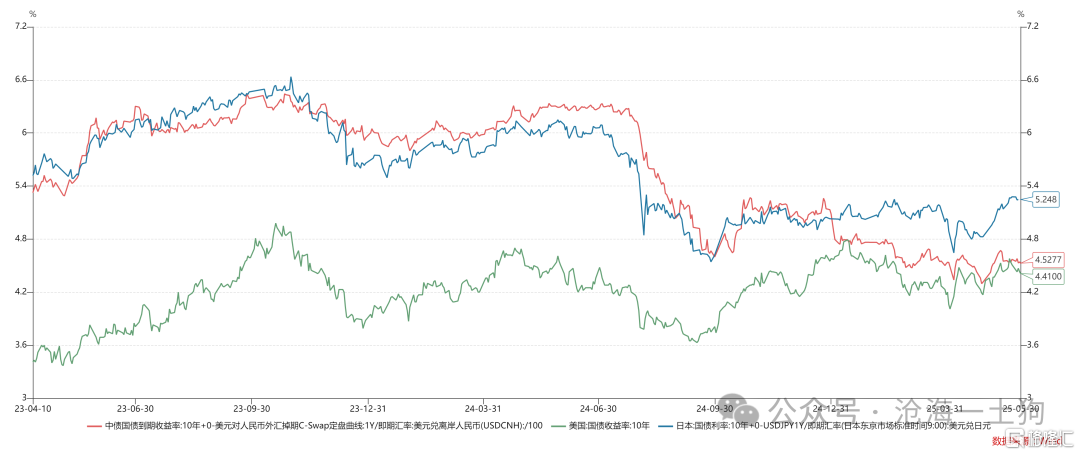

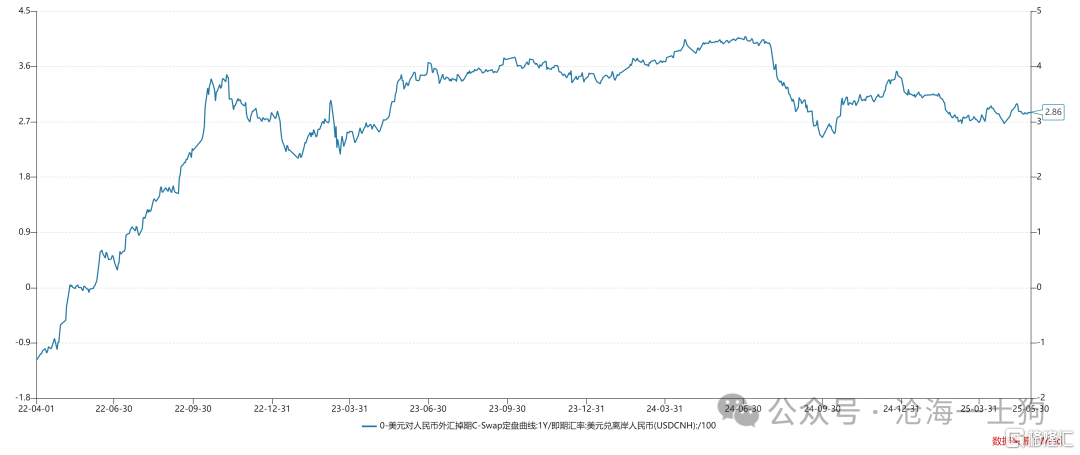

如上图所示,如果把一年存单利率掉期成美元形式,那么,我们会发现一个十分有意思的现象:它一直在亦步亦趋地跟随联邦基金利率R。

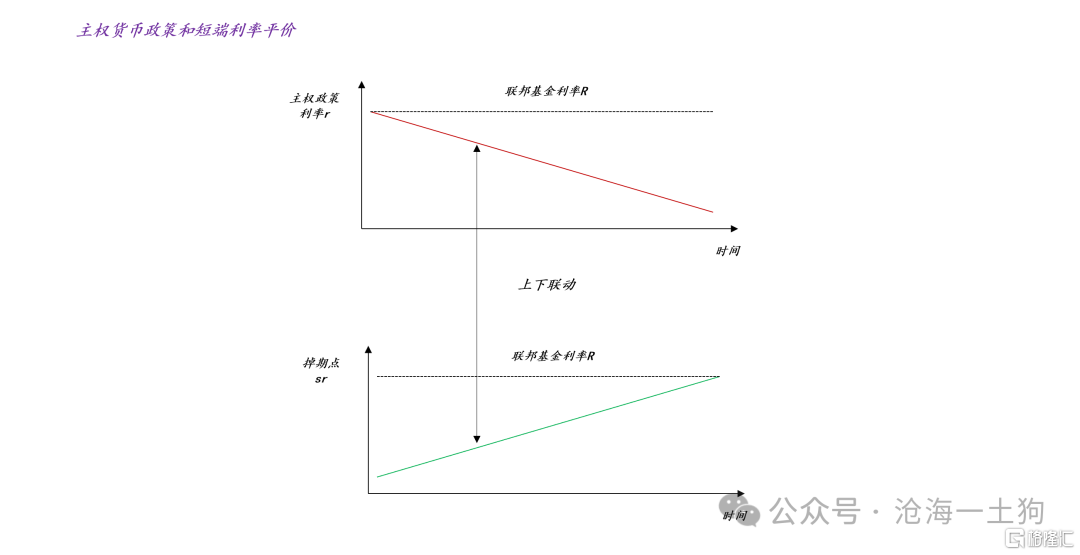

如上图所示,尽管一国可以不断地降低其政策利率r(ps:上图的红线),但是,外汇远期市场会把降低的部分加回来,即外汇掉期点sr不断地上升(ps:上图的绿线)。

于是,我们就有了一个恒等式:R≈r+sr

然而,在文章开始我们所给出的任务是“运用其货币政策最小化其美元计价的债务支出”,因此,利率平价告诉我们,无论如何折腾政策利率r,美元计价的短债利率均为R。

长端利率平价

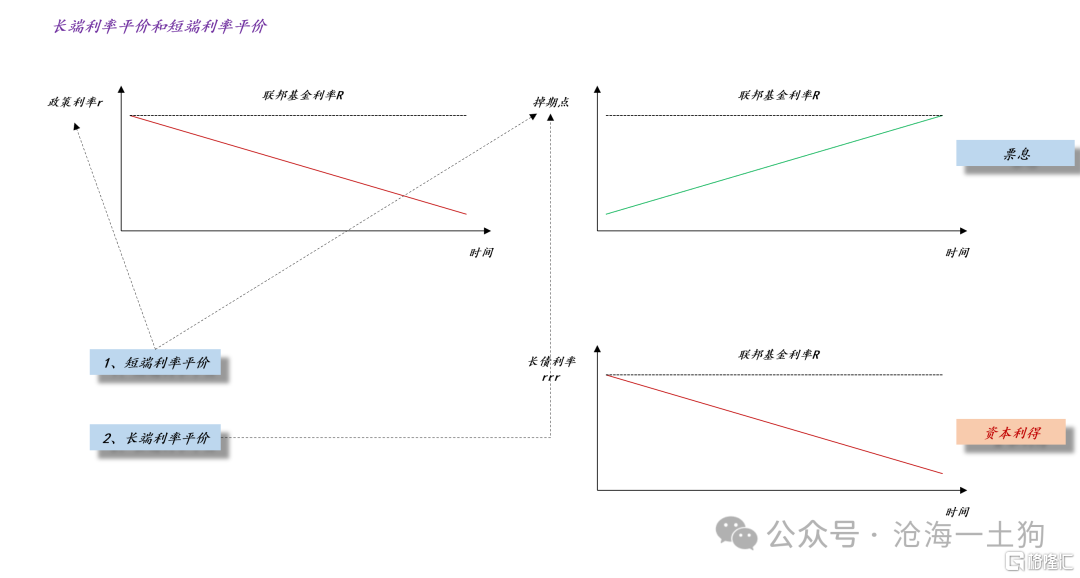

对称的,我们也会得到长端的利率平价,简单来说,对于任何国家的长债均有:RRR≈rrr+sr 。其中,RRR为AAA评级的十年美债利率。

事实上,在《关于日本国债问题的实质》一文中,我们已经深入地探讨了这个问题。

如上图所示,以美元计价的十年美债、十年日债和十年中债基本上大差不差,也就是说,只要主权信用差得别太大,长端的利率平价也基本成立。

那么,我们是否该得到跟短债一样的结论——无论如何折腾政策利率r,美元计价的长债成本均保持不变??不能!

久期和长债的资本利得

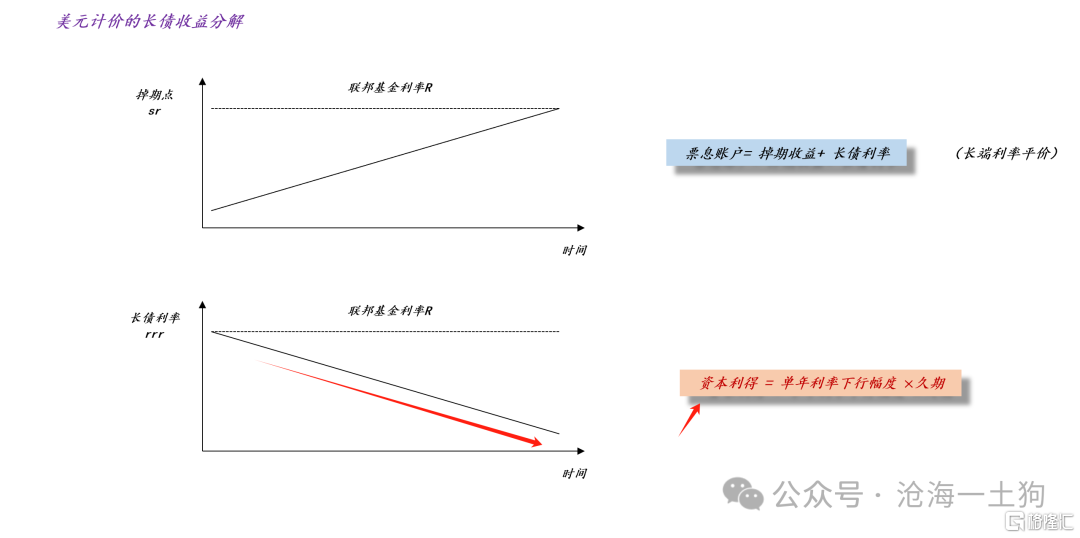

由于短债的久期很短,所以,资本利得可以忽略不计;但是,长债的久期很长,其资本利得十分重要。

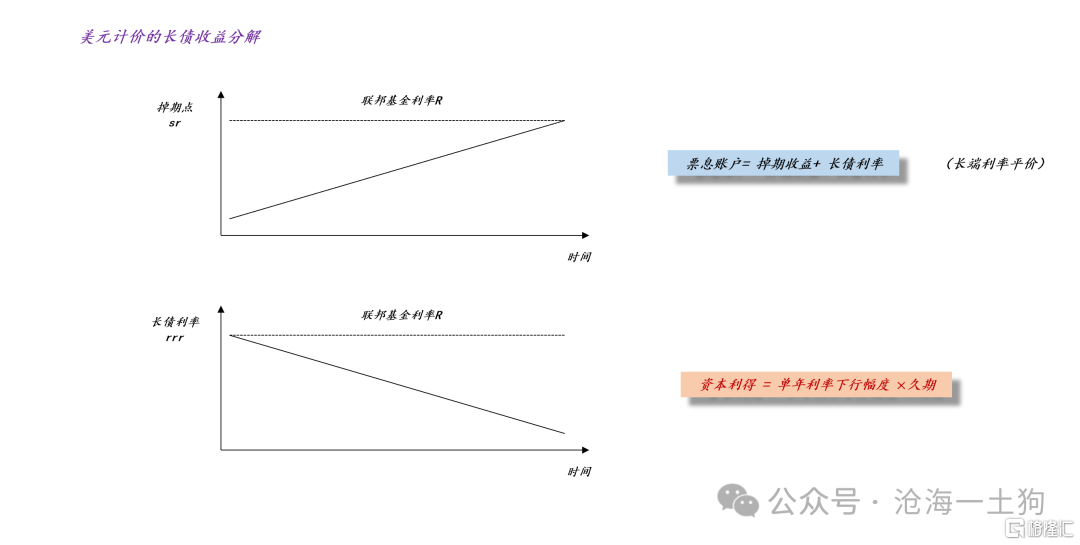

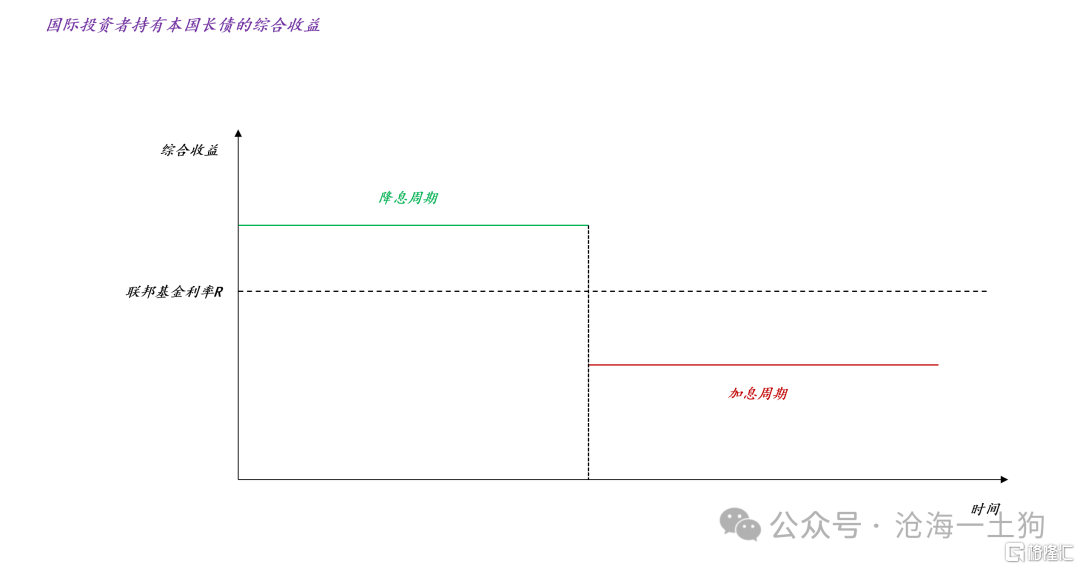

如上图所示,如果一个国家持续降低其政策利率r,那么,它会给国际投资者带来两块收益:

1、票息收益,包括长债利率和外汇掉期收益;

2、资本利得,单年利率下行幅度×久期;

这个收益分解告诉我们,操纵政策利率r的效果主要体现在长债上,它会给国际投资者带来一块不需要政府支付实际成本的收益——持续的资本利得。

如上图所示,假设长债的久期为8,每年让政策利率r下行50bp,那么,本国国债的综合收益将比联邦基金利率R高4%。

因此,持续性地降低本国的政策利率r会让本国的长债在国际上更有吸引力。

有趣的是,只有那些有主权货币的国家才能玩弄资本利得,然而,美元是超主权货币,所以,美国财政部没法向投资者保证较为确定的资本利得,于是,今年年初贝森特讲了这么一段意味深长的话:

(他们)还在关注非关税壁垒和货币操纵,强势美元并不意味着其他国家可以实施弱势货币政策,(他们)将观察贸易伙伴如何回应。

他这段话的核心意思是,实施弱势货币政策的国家在对国际投资者玩资本利得幻觉,提高了那些国家主权债务的吸引力,从而影响了美债的发行。

债务周期的内在驱动

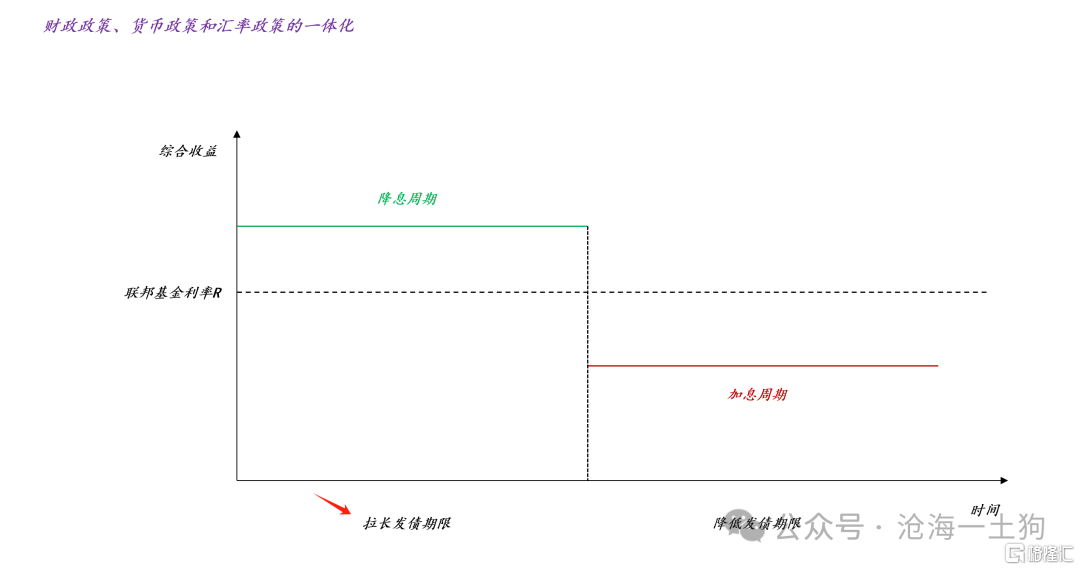

通过上面的分析,我们发现,对于主权国家,货币政策、财政政策以及汇率政策是一体的,他们紧密地纠缠在一起,共同服务于一个目标——最小化其美元计价的成本。

如上图所示,在某些时候,该国不断地降低政策利率r,缩减财政规模,目的是不断地拉长发债期限,即提高长债在存量债券中的比率;在另一些时候,该国不得地提高政策利率r,增加财政规模,目的是不断地缩窄发债期限,即提高短债在存量债券中的比率。因此,长债和短债比率是一国财政政策的重要方面,货币政策和财政政策的配合主要体现在政策利率和债务久期的配合上。

更进一步,一国不断地降低本国政策利率相当于给国际投资者做了一个“陷阱”,不断地扩大其久期敞口,一旦政策利率反转,国际投资者会遭遇大量的资本利得亏损。

对于旁氏游戏而言,客户追逐的是高利息,庄家追逐的是更大规模的本金;对于货币游戏而言,客户追逐的是稳定的资本利得,主权国家追逐的是白嫖。

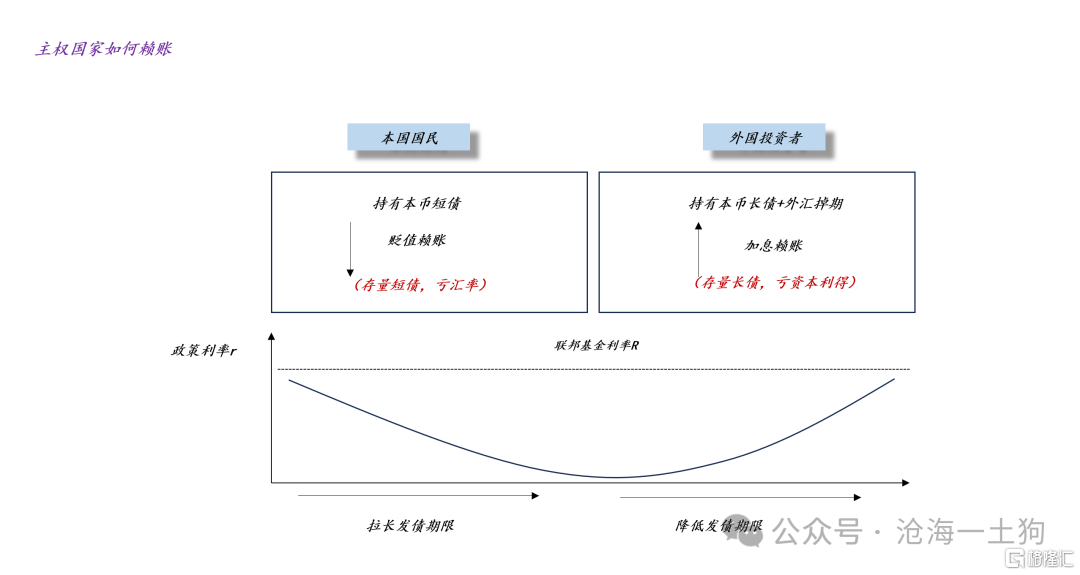

更进一步,如果我们从“赖账”的角度来思考问题,就能理解利率周期对主权国家的含义了:

1、当政策利率r下降时,被坑的是裸持有本币短债的本国居民,政府是在通过汇率赖账;

2、在这个过程中,政府会不断拉长发债期限,为收割国际投资者做准备;

3、当政策利率r上升时,被坑的是持有本币长债+外汇掉期的外国投资者,政府是在通过资本利得赖账;

3、在这个过程中,政府又会不断缩短发债期限,为收割本国居民做准备;

最终,我们会发现,无论是利率下行,还是利率上行,均有人买单。也就是说,主权国家主动营造长期收益率的长周期运动是有意义的,它可以通过汇率波动和资本利得波动降低其债务负担。这就是主权债务的内置周期。

结束语

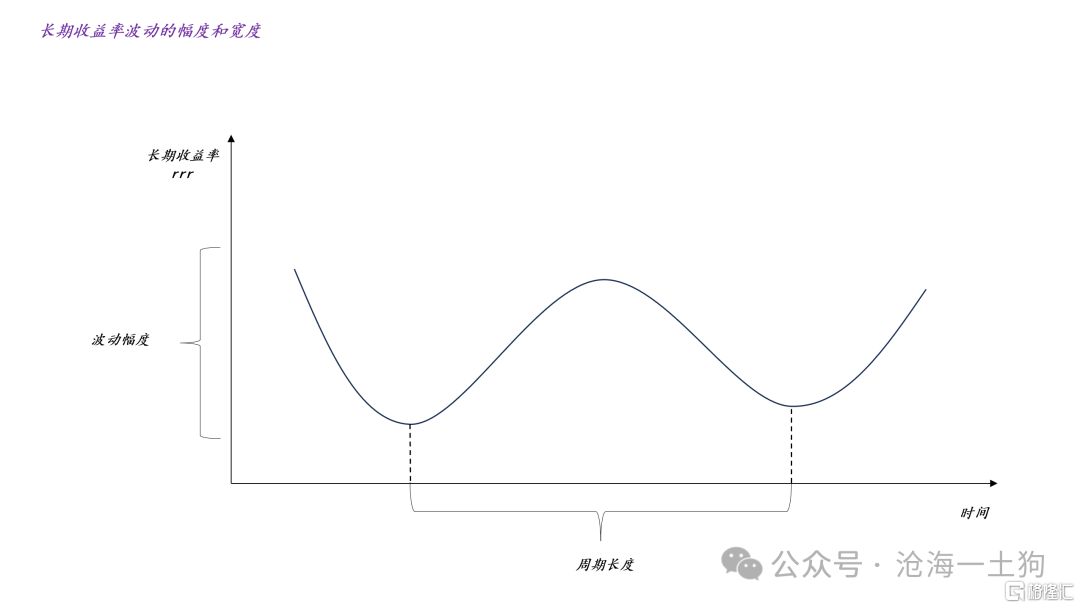

综上所述,主权债务周期是一种十分好用的工具,它可以帮政府规避相当一部分债务支出,具体方式为长期收益率的长周期波动。

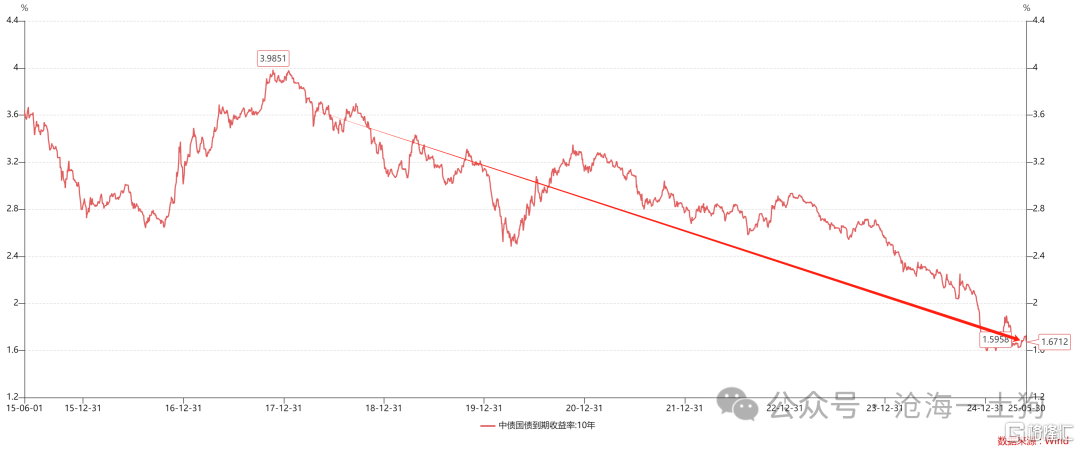

如上图所示,该工具的核心价值落脚在波动本身,也就是说,一轮周期能减免多少债务,既取决于波动幅度,也取决于周期长度。

事实上,对任何一个主权国家而言,都有两个关键周期,一、外部周期,美联储的货币周期;二、内部周期,本国的主权债务周期。然而,对于有主权货币的国家而言,由于汇率和外汇掉期点的存在,他们完全可以无视美联储的货币周期,实现以我为主。

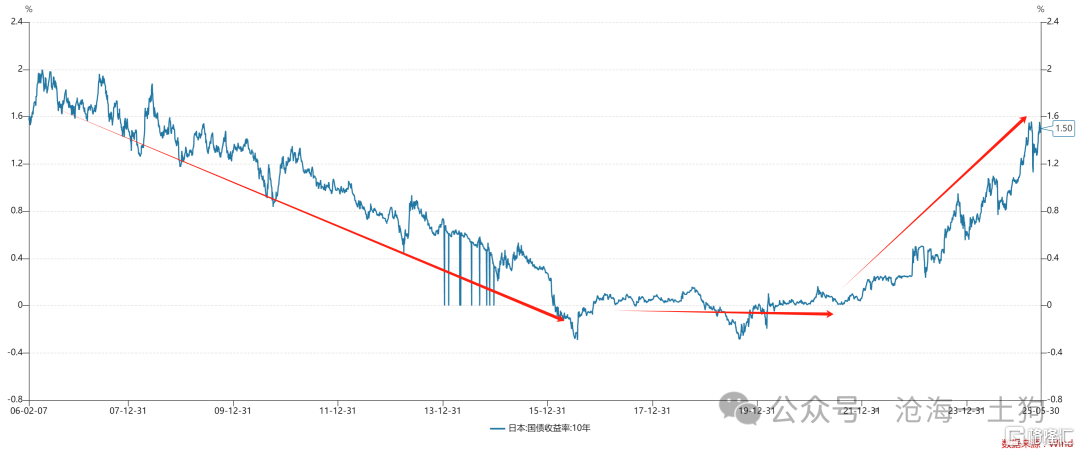

如上图所示,日本的债务窟窿很大,所以,日本的一轮主权债务周期十分长。尽管中间也经历了经济波动和海外形势变动,但是,长期收益率变动的大趋势十分明确。

这完全是因为债务周期要依赖长债的资本利得起作用。

因此,主权债务周期是比经济周期更大、更底层的周期。

最后,对于国内而言,始于2018年的长期收益率向下周期已经维持了7年,当前,最重要的问题是——本轮主权债务周期是否要结束了。

当然,本文也给出了一种十分简单的判断方法——政府是否大幅度地拉高发债久期。