1. 前言

今天在雪球APP上看到一篇文章《净资产收益率比成长性更重要,并不是存在同样重要一说》,其中的内容主要是价值投资者的普遍观点,对巴菲特、芒格一些经典语录的解读,以及象贵州茅台、格力电器等高ROE白马股的实证。

我以前也有类似的观点,比如2022-9-11写的《盈利增长率和ROE,哪个更重要?》。

但三年后的今天,我对上述观点表示怀疑。

比如文中以贵州茅台、美的集团、招商银行等高ROE白马股来证明这个观点,显然有后视镜效应:正因为这些股票长期上涨,且ROE高,才被用来证明该观点。

我也可以举一些反例,比如重庆啤酒、双汇发展,其ROE很高,但最近10年的收益率并不理想。

我目前认为,虽然净资产收益率(ROE)很重要,但盈利增长率更重要。

我也不引用和推导价值投资的理论和观点,只用果仁网回测数据来证明上述观点。

2. 回测数据对比

2.1 ROE单因子回测

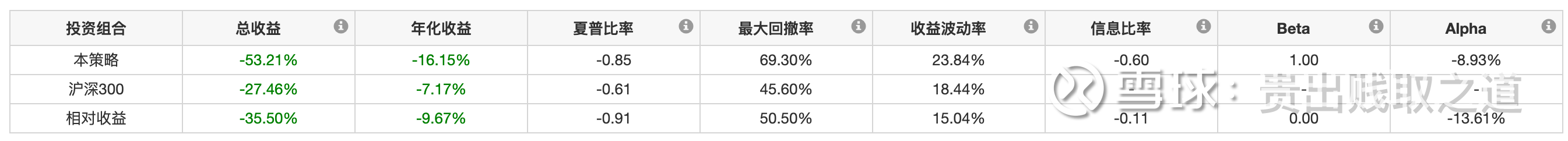

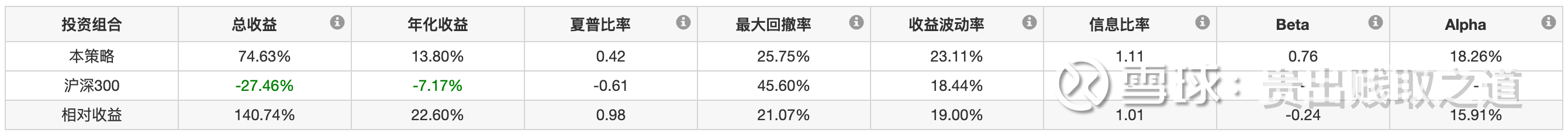

如上两图,排除掉ST股、科创板,以净资产收益率作为单因子排名,选择50只股票平权投资,按月轮动。

回测数据范围是2021-1-1~2025-5-23,回测结果为亏损53.21%,年化收益为-16.15%,表现相当差,远远未跑赢沪深300指数,这确实也是2021年见顶以来白马股的普遍表现。

2.2 盈利增长率单因子回测

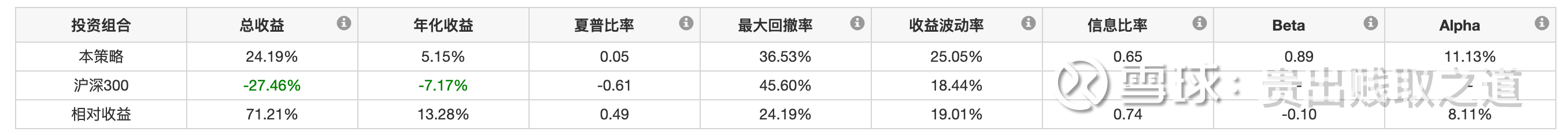

采用同样的轮动方法,只把ROE指标改为净利润增长率,回测结果如下:

虽说回测结果也没多好,但至少是正收益,年化收益率为5.15%。

相比ROE单因子的-16.15%,超额收益高达21%以上。

2.3 ROE+PB等权重双因子回测

事实上,ROE因子虽说表现并不太好,但仍被很多基金经理使用,只是都结合PB指标进行组合使用,即常见的“PB+ROE”双因子模型。

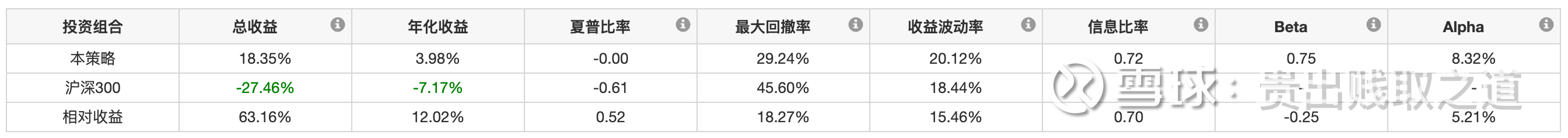

如上图,改用PB+ROE进行1:1权重排名后,回测结果为:

虽说表现仍不够好,但相比沪深300指数已经有12%的年化收益率超额。

该回测结果充分说明,PB+ROE双因子策略能够盈利的关键,其实在于PB指标的轮动收益。

由于是每月底轮动一次,因此50只股票中如果有些股票在本月上涨得比较快,其PB指标就会增大,导致月底筛选时跌出前50只股票行列,从而被轮动卖出。

如果分段对“PB+ROE”等权重双因子策略结果进行分析,其单调性并不够显著。

如上图,按照“PB+ROE”双因子排名,把股票分成10段,结果发现每段的收益率并不具备单调递增属性。

比如40-50、50-60百分位的股票收益率,显著低于10-20、20-30、30-40百分位的股票,这个明显不合理,说明回测收益率与“PB+ROE”双因子等权重相关性较低,这种情况下双因子策略不具备量化投资价值。

2.4 盈利增长率+PB等权重双因子回测

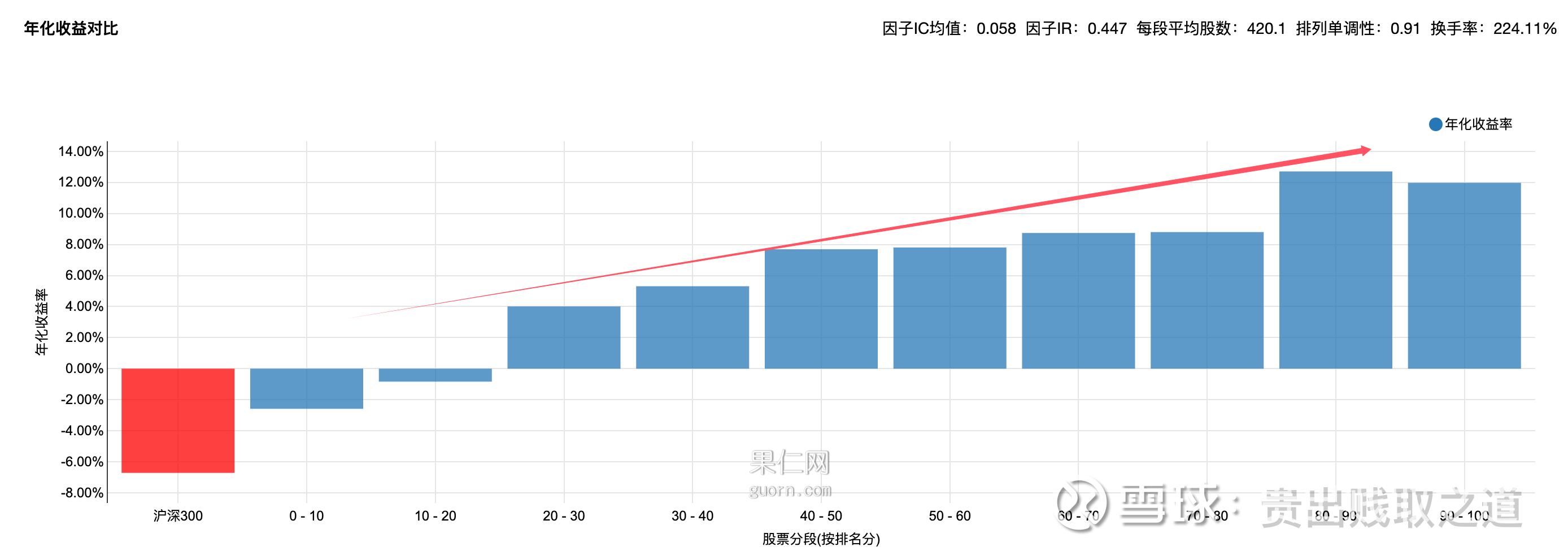

同样地,如果用“盈利增长率+PB”做双因子回测,表现也远比盈利增长率单因子好。

如上图设置,回测结果如下:

年化收益率高达13.8%,相比沪深300有22.6%的超额,相比“PB+ROE”双因子模型的3.98%,有10%的超额。

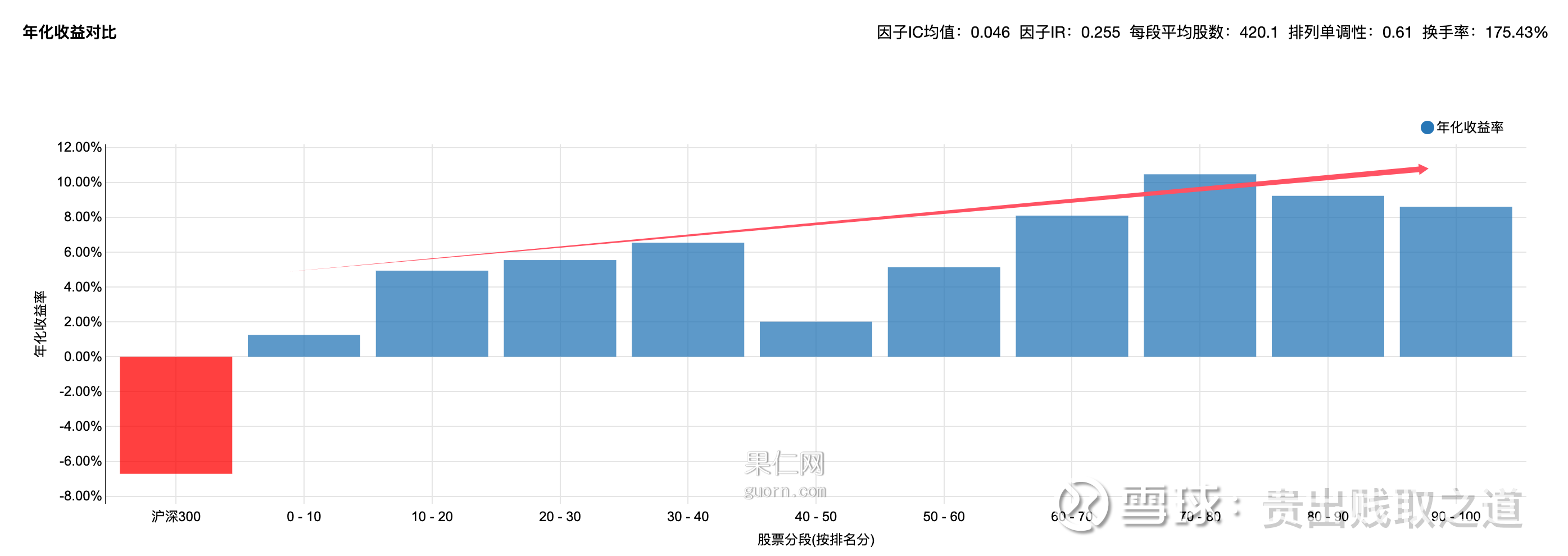

如上图,分段对“盈利增长率+PB”双因子策略结果进行分析,其单调性很显著:越靠近高百分位(即“盈利增长率+PB”双因子排名高)的股票,其收益率越高。

这说明“盈利增长率+PB”双因子与收益率相关性很高。

2.5 ROE+PB双因子非等权重回测

也可以继续改进“PB+ROE”双因子模型,比如把之前的1:1等权重,改为PB:ROE=20:1权重,如下图:

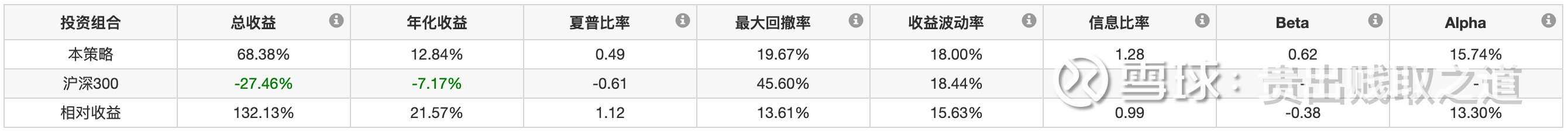

则回测结果显著提升,如下图:

年化收益率提高到12.84%,最大回撤也下降到19.67%。

相比“盈利增长率+PB”双因子等权重策略(13.8%的年化收益率,25.75%的最大回撤),年化收益率少了1%,最大回撤也减少了6%,已经差不多具备了投资价值。

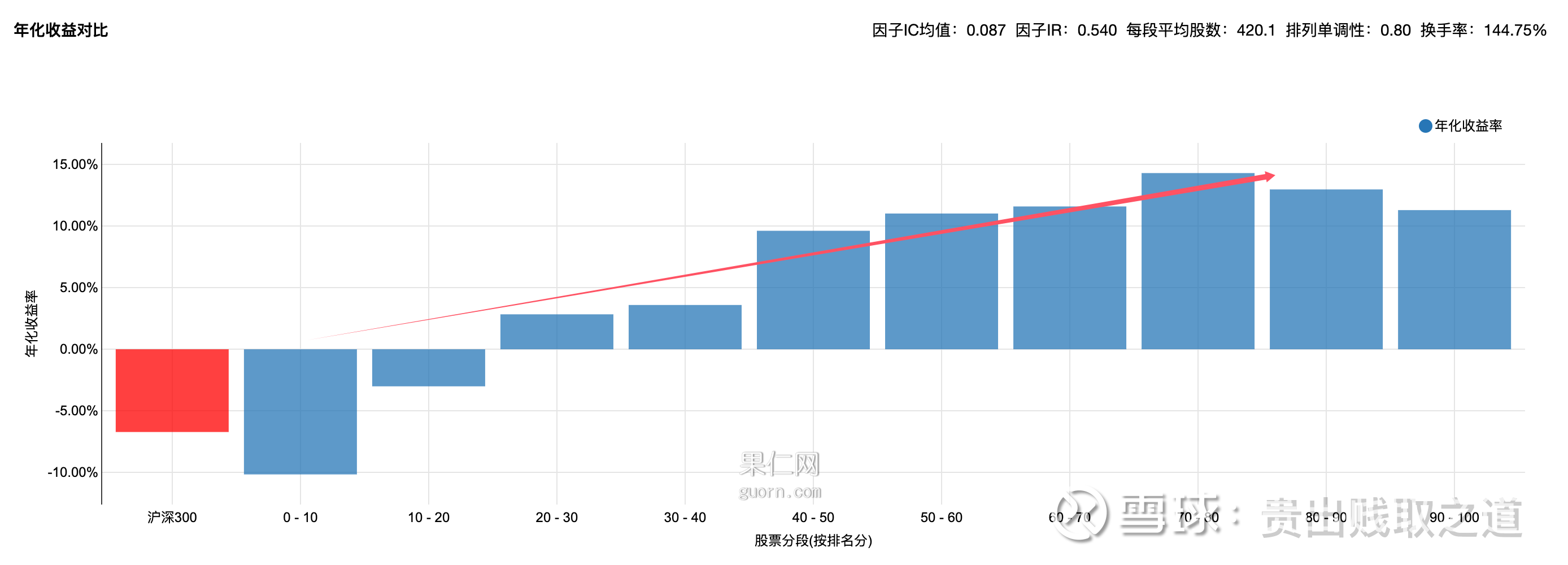

分段分析该策略,如上图,也可以发现其单调性显著提升:整体表现为越接近高百分位,收益率越高。

当然,由于双因子权重PB:ROE=20:1,说明主要靠的是PB。但如果真的把ROE因子去掉,只保留PB因子,如下图:

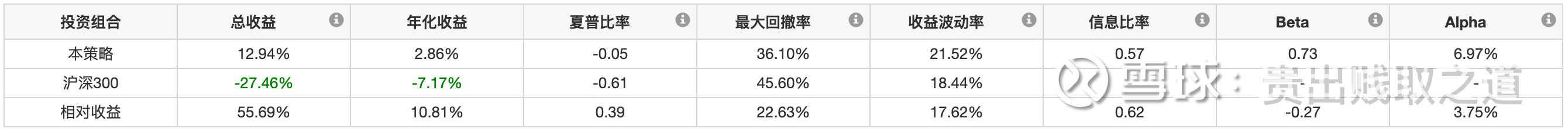

则回测结果的年化收益率极剧下降到2.86%,如下图:

这充分说明:单PB因子、单ROE因子,表现都很差,但两者一结合,并按照一定的权重比例,则表现极佳。

3. 小结

盈利增长率与ROE哪个更重要,这个问题曾经困扰我长达2~3年:

一方面我直观觉得盈利增长率对股价的影响更显著;

另一方面又受到价值投资书籍的教导,尤其是芒格的那句“投资者长期持有一个公司的收益约等于其ROE”。

但如果用数据来说话,回测一下盈利增长率和ROE这2个因子,就可以证明或证伪一些观点。

以价值投资的思路而言,获得自由现金流是核心目标。

ROE其实可以看作自由现金流的一阶导,即反映了获取自由现金流的速度;

盈利增长率则可以看作是ROE的速度(一阶导),或者是自由现金流的加速度(二阶导)。

当投资时间足够时,二阶导对结果(自由现金流)的影响,明显是高于一阶导的。

这就象只要时间足够,加速度对距离的影响,明显是高于速度的。

以上就是我在当下对盈利增长率和ROE的一些认识和理解,也许三年后又会有变化,毕竟投资本身就是一个不断学习和进化的过程。

本话题在雪球有4条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>