来源:雪球App,作者: 饭爷的江湖,(https://xueqiu.com/1673311924/296869179)

$饭团优选积极(TIAA026030)$ $饭团优选进取(TIAA026029)$

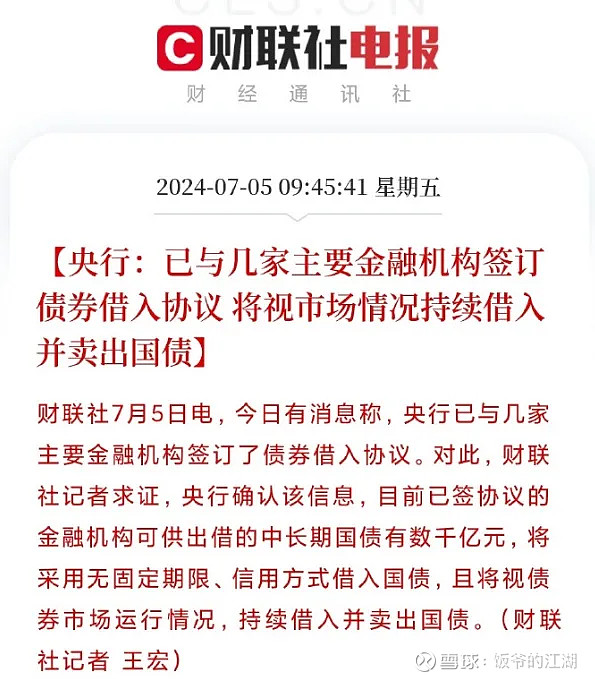

这两天央行从金融机构借中长期国债卖出的事情,可以说算是基本尘埃落定了。

央行借券卖出中长期国债,本质上是希望提升这些中长期国债的收益率水平。

因为从某种意义上说,中长期国债收益率的水平,代表着市场对中长期宏观经济走势和无风险收益率的预期。

比如十年期国债收益率这东西,通常就会被当成是一个国家无风险收益率的尺子。

也就是未来十年你用最保守的方法在这个国家投资,预期能获得的无风险收益率水平。

所以通常人们会把十年期国债收益率,当成是这个国家投资收益率水平的锚。

比如说现在美国十年期国债收益率大概在4.4%,这意味着你如果把钱投到低风险的美元资产里面,差不多能获得的收益率就在4.4%。

我们国家现在的十年期国债收益率在2.5%左右,意味着市场预期在我们国家把钱投入到低风险资产,能获得的无风险收益率在2.5%左右。

因为资本是逐利的,通常会往潜在收益率更高的方向流动。美联储加息背景下资金回流老美,其实就是这个逻辑。

为了不让资本外流压力太大,全球主要国家通常会和老美保持一个相对利差。

所以我们就会看到在老美加息的时候,各个国家也会保持加息的节奏相对同步。

其实现在央行借券卖出,是为了抬升中长期国债收益率,缩窄我们和老美之间的利差,避免资本跨境流动给汇率带来比较大的压力。

不过有一说一,可能因为自身水平有限,我是不太理解通过借券卖出做空来抬升中长期国债收益率这个事情的。

一个是你借了中长期国债卖出以后,是不是未来还得还。如果还的时候不是财政发债,那就是从市场要买回来。

买的时候可能又会压低中长期国债收益率,等于说你现在卖出干预只能产生短期影响。

另一个是中长期国债收益率低这个事情,本身就是情况发生的结果,而不是情况发生的原因。

这些非银机构买了这么多中长期国债在现阶段做多,主要是因为对宏观没有特别乐观的预期。

在这样的大背景下,我们也看到这些机构风险偏好持续降低,大家抱团扎堆这些中长期国债。

要改变这个情况就要想办法刺激需求,如果宏观预期转好经济转暖,大家预期发生了变化。

自然在中长期国债上抱团的低风险偏好资金就散了,过去国债收益率变化出现都是这样的逻辑。

过往刺激经济要么央行降息降准,通过提升货币供应量降低货币价格的方式。要么是财政需要发力,发行更多的债券刺激需求的方式。

现在单纯的通过借入中长期国债卖空拉高收益率,给整个市场的信号就是现在不想发债刺激需求,也不想降息降低货币价格。

在这种大背景下,市场上多数机构思路大概率会觉得宏观预期暂时还没有转好,又看不到什么刺激落地。

在预期没有发生转变的情况下,低风险偏好资金大概率还是继续在中长期国债扎堆。

低风险偏好资金不断扎堆买中长期国债,导致中长期国债收益率不断走低,等于说中美利差不断在加大。

这道理也很简单,老美那边十年期国债收益率一直是稳定在4.4%的样子。

我们这边的十年期国债收益率如果因为低风险偏好资金不断涌入持续降低,是不是两边利差就会持续拉大。

两边利差不断拉大会导致资金出现外流,汇率的压力也会随之变得越来越大。

传导链条是国内这些配置资金因为对整体宏观没有特别强的预期,所以大量配置了中长期国债,而且把这些中长期国债收益率买出了新低。

这时候央行没办法坐着不动了,所以出手借券卖出想要把中长期债券收益率拉高,这样两边利差就可以缩窄。

通过这个拉高中长期债券收益率的方式,一方面可以引导这些低风险偏好资金,不要在中长期国债扎堆。

另一方面拉高中长期国债收益率,也可以缩小我们和老美的利差,减轻汇率的压力。

不过如果我们观察中长期国债收益率的变化,会发现过往每次债市走弱的时候,底层逻辑基本都是因为宏观预期走好。

这时候就会出现因为风险偏好提升,抱团扎堆在债券市场的资金出现转场现象,从而带来中长期债券收益率的波动。

这次和以前不太一样的是,中长期债券收益率的波动是因为央行主动借券干预导致的。

主动下场干预也表明了央行的一种态度,债券市场已经被低风险偏好资金推的过高了。

所以才希望通过主动干预的形式,把低风险偏好资金挤出债市,抬高中长期国债的收益率。

其实扭转中长期国债收益率不断压缩趋势最关键的点,是扭转整体的宏观预期。

如果这个预期没有扭转的话,干预可能会带来比较大的短期波动,但是整体趋势并不会出现扭转。

另外除了对中长期债券收益率的主动干预,我们看到最近国家主动干预的还有资本市场。

最近依然还是有资金不断的流入上证50和沪深300指数ETF,这部分资金大概率还是国家队。

不管目前对债市的有意引导,还有对各大指数指数的持续托举,都反应了一种态度。

再加上目前像《尾部杀基本结束》时候一样技术上接近到位,几个因素叠加意味着这轮调整可能要结束,年内的第二次反弹可能要来了。

现在大概率是在调整结束位置的左侧,右侧出现需要有消息的刺激,或者是宏观复苏的驱动。

虽然宏观复苏这个事情,目前我们暂时可能还看不到,需要耐心等到数据出现变化。

因为从总需求角度看,目前只有外需因为美国补库比较给力,内需基本上看不到什么亮点。

不过消息刺激的角度,七月份有两个重要的会议在月中和月底,这两个会议有比较大概率会成为消息刺激可能出现的转折点。

所以本年度可能最需要关注的,除了美联储是不是能在四季度如期降息,就是这次重要的会议了。

这个重要的会议会影响后面很长时间的经济预期,也会给未来的经济发展方向定下基调。

延伸阅读: