来源:雪球App,作者: 洛克肥乐,(https://xueqiu.com/9271529681/296728833)

普遍相信没有风险本身就是最大的风险。

最近国内投资者纳指ETF变得很火爆,连但斌也在这个位置去追高了。

这情景似曾相识,与中国大妈买黄金,中国游客境外买奢侈品的盛况极为相似。然而大妈的黄金很快就砸手里了,国外商场里的中国导购没了生意,连街上存量的LV和香奈儿也少得可怜了。

人声鼎沸的聒噪盛况往往以悄无声息的形式暗淡退场。如今冲去买美股和纳指ETF的人,未来大概率会面临一样的窘境。

对投资而言,高风险往往来源于高价格。

大家都知道,PE与股票收益率互为倒数,即股票收益率=1/PE。

美国之前为了抑制通胀持续加息,10年期国债收益率从2020年的0.59%的低位涨到2024年6月的4.41%(2023年10月份达到了4.7%),虽然不是历史最高位水平,但是涨幅却是1981年之后未曾有过的。

与此同时,美国三大股指均创出历史新高,但伴随着企业高盈利的还有高企的估值水平:

道琼斯工业指数目前的PE为28.33倍,对应的收益率为3.5%;

纳斯达克指数目前的PE为45.18倍,对应的收益率为2.2%;

标普500指数目前的PE为27.88倍,对应的收益率为3.6%。

三大指数的收益率均低于10年期国债收益率。

这种收益差正常吗?

鉴往知来,此时我们就需要通过【资本市场线】来帮助我们进行分析了。

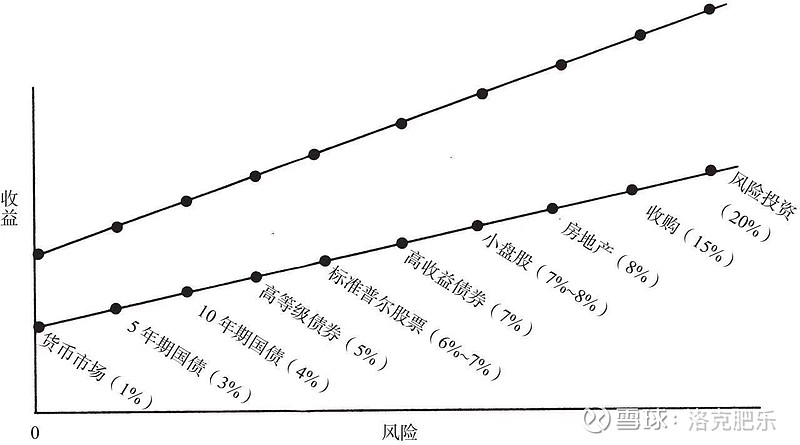

如图所示,以货币市场收益率为基准,资产的收益率水平会随着资产风险水平的提升而升高,如果货币市场的收益率为1%,那么10年期国债收益率大概在4%左右,标准普尔股票的收益率应该在6%-7%左右,而风险投资的收益率需要达到20%,才可以弥补因风险而可能带来的损失。当货币市场的收益率提高时,整条资本市场线将同步抬升,并且斜率变得更高,对高风险资产的收益率要求也就更高了。

资本市场线

而目前的股票收益率与国债收益率的倒挂,是一种非常反常的现象,只能解释为大家认为股票的风险非常小,以至于是100%安全的,因为10年期国债收益率通常被看作是无风险收益率。或者大家认为股票代表的企业业绩未来还会持续高增长,从而降低市盈率、拉高股票收益率。

反常现象的持续存在,难道 “这次真的不一样吗” ?

正如霍华德马克思的名言:普遍相信没有风险本身就是最大的风险,因为只有当投资者适当规避风险时,预期收益中才会包含风险溢价。

多么深刻的见解啊!

按照常理来说,目前的这种收益率的差异会使得大笔资金从股市退出并买入国债。

换句话说,当你可以买到没有任何风险的收益率为4.41%的理财产品时,你还会为了3%的收益率而去买风险更高的股票吗?

特别是在目前指数如此高位、美国利率政策即将变化、康波萧条最后的冲高回落之时。

这次并没有什么不一样,均值回归是金融投资的必经之路。

股市的高点是最后可能买入的人也买入了,市场上都是手持股票的人,等待市场的将只有抛售。但斌这个位置去买纳指和英伟达,看来应该多去读一读霍华德马克思的书了。

- - “只有当潮水退去的时候,你才会发现谁在裸泳。”-巴菲特