来源:雪球App,作者: 市值蜗牛,(https://xueqiu.com/9078355884/296532801)

科大讯飞“猛回头”:2024半年度业绩重大信息提炼与思考

2024年7月5日晚间,科大讯飞发布了2024年半年度业绩预告。

以下对几点重要信息做个提炼与思考:

01 关于净利润

2024年上半年,科大讯飞归母净利润亏损4.6亿至亏损3.8亿,上年同期为盈利7357万元;扣非净利润亏损5亿至亏损4.2亿,上年同期为亏损3亿元。

我们看一下2024年一季度情况:

2024 Q1,科大讯飞归母净利润亏损3亿,上年同期为亏损5790万元;扣非净利润亏损4.4亿,上年同期为亏损3.38亿元。

据此可以推算科大讯飞2024年第二季度净利润情况:

2024 Q2,科大讯飞归母净利润亏损1.6亿至亏损0.8亿,2023Q2为盈利1.3亿元;扣非净利润为亏损0.6亿至盈利0.2亿元,2023Q2为盈利0.38亿元。

由此可见:

2024年第二季度,科大讯飞归母净利润继2024Q1后继续亏损,但亏损额环比有所收窄;2023Q2环比Q1扭亏为盈,所以2024Q2归母净利润同比数据表现不佳。

从扣非净利润情况看,2024Q2为亏损0.6亿至盈利0.2亿,相对于2024Q1亏损4.4亿已大幅改观;2023Q2为盈利0.38亿,所以同比数据稍弱,但绝对数字相差不大。

科大讯飞2024年上半年主要亏损原因如下:

1、研发投入增加。2024年上半年新增投入超过6.5亿元,用于大模型等技术研发及落地应用。无论是智能语音,还是大模型,技术是科大讯飞发展的基石,作为成长中的科大讯飞,这一块投入是必需的,也是为未来增长积蓄动能。

2、投资收益减少。2023年上半年公司持股的三人行、寒武纪等金融资产取得投资收益较大,合计约2亿元,2023年清仓了寒武纪,卖出了部分三人行。2024年上半年,这一部分投资收益相对于去年同期减少约1.4亿元。

3、政府补助减少。 公司利润表“其他收益”科目主要是政府补助,2023年上半年为4.69亿,2024年上半年同比减少约1.2亿元。

4、坏账准备计提增加。公司坏账准备计提主要是应收账款。2023年上半年新增计提金额为2.84亿,2024年上半年计提坏账准备同比增加约1亿元。

上述四项因素合计影响金额为6.5+1.4+1.2+1=10.1亿元。

这意味着,如果剔除这些因素影响,2024年上半年公司归母净利润将为5.5亿至6.3亿,大幅超过去年同期的7357万元!

不过,仔细看这四项因素,我们必需清醒看到:

研发投入增加虽是好事儿,但这个投入必需、较大且持续,对公司现金流一定是消耗。

投资收益及政府补助增减无关公司主业,其变化可以不必太关注。但应收账款坏账准备计提事关公司主业、财务质量,必须重点关注、跟踪考察。

02 关于营收与毛利

科大讯飞在其2024年上半年业绩预告中说:2024年上半年营业收入、毛利预计增长15%-20%,且毛利增速高于收入增速。

2023年上半年,公司营业收入78.42亿元,毛利31.47亿元。

这意味着,2024年上半年,公司营业收入将达到90.2亿-94.1亿,毛利将达到36.2亿-37.76亿。

既然2024年上年毛利增速高于收入增速,那就意味着毛利率同比是增长的。

请注意:2024Q1,公司毛利增速是14.7%,远低于营收26.2%的增速!

2023年上半年毛利率为40.13%,而2024Q1毛利率为38%。

这就意味着2024Q2毛利率环比将大幅攀升,至少超过3个百分点,可能是4-5个百分点,这是难能可贵的!

但也必须注意到:

2024年上半年营收增速区间是15%-20%,而2024年一季度的营收增速是26.2%。

可以算出:2024年第二季度的营业收入增速是8.4%-16.4%,取中值是12.4%,相比一季度增速是明显下滑的。

对于2024Q2增速下滑原因,公司在公告中透露的解释是“主动调整营收结构”。

我认为这是一个不可忽略的重大信息!

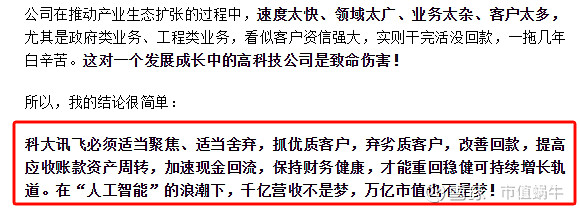

我在网页链接{《万字深度长文: 科大讯飞“软”报表与“硬”逻辑,实现千亿营收、成为AI巨头可期吗?》}一文中明确指出:

科大讯飞必须适当聚焦、适当舍弃,抓优质客户,弃劣质客户,改善回款,提高应收账款资产周转,加速现金回流,保持财务健康,才能重回稳健可持续增长轨道。在“人工智能”的浪潮下,千亿营收不是梦,万亿市值也不是梦!

因此,如果营收增速下降是公司“主动调整营收结构”的结果,在我看来就是一个“高质量的营收增速下降”,是一个事关公司未来发展走向的重大的、可喜的变化。

当然,我们不看“广告”、只看“疗效”,具体调整效果,我们还需经营数据和财务数字持续验证!

03 关于销售回款

科大讯飞在其2024年上半年业绩预告中说:

2024年上半年销售回款总额约90亿元,较去年同期增长约14.9亿元。

这是个什么概念呢?能说明公司应收账款回款显著改善吗?

为便于分析,我这里引入两个指标:

姑且称为“销售回款率”,等于销售回款现金流/含税营业收入;

姑且称为“销售回款差额”,等于销售回款现金流-含税营业收入。

财务报表中的营业收入是不含税的,但销售回款现金流显然是含税的。所以我们首先要确认营业收入税点,算出含税收入。

科大讯飞主要税种及税率(资料来源:iFind)

根据科大讯飞2023年年报,公司应税收入及税点分别为:

商品及软件销售服务,13%;

工程收入,9%;

房租收入,5%;

电信增值收入,6%;

工程、教育辅助收入等,3%。

因科大讯飞并没有按以上口径披露各期收入结构,而公司商品及软件销售服务在营收结构中占绝对大比重,我经过对2023年数据做回溯验证,可大致将科大讯飞的营业收入综合税点设定为11%。

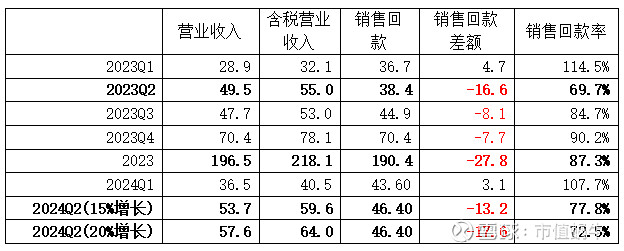

这样,科大讯飞最近5个季度的“销售回款率”及“销售回款差额”如下表:

从“销售回款差额”看,2023四个季度分别为4.7亿、-16.6亿、-8.1亿、-7.7亿,2023年全年是-27.8亿。2024第一季度是3.1亿,第二季度是-13.2亿至-17.6亿,取中值-15.4亿,只能说同比2023Q2的-16.6亿可能有所改善,但改善效果并不明显。

从“销售回款率”看,2023四个季度分别为114.5%、69.7%、84.7%、90.2%,2023年全年是87.3%。2024第一季度是107.7%,第二季度是72.5%至77.8%,取中值75.1%,同比2023Q2的69.7%有所改善,但改善幅度也不是很明显,与销售回款差额表现结果基本一致。

我的推测及结论:

公司“主动调整营收结构”的战术落地需要时间,不可能在一两个季度直接体现为财务指标显著改善。

但重要的是:公司是否真真正正在做战术调整?是否真真正正在做客户结构优化?是否真真正正在做财务改善?目前看有这个迹象,但我们还需要进一步跟踪观察验证!

如果公司通过“猛回头”,主动优化客户结构,加速现金回款,步入健康发展快车道,科大讯飞将开启真正的新的高质量增长,向人工智能伟大企业灯塔迈进!

关于对科大讯飞的深度分析,有兴趣的朋友可参看:

网页链接{万字深度长文: 科大讯飞“软”报表与“硬”逻辑,实现千亿营收、成为AI巨头可期吗?}

本文完。

文章仅代表个人观点,不构成任何投资建议。

各位小伙伴一定要独立思考,为自己的钱包负责。