来源:雪球App,作者: 阿攀哥,(https://xueqiu.com/7929282130/296518974)

欢迎朋友们??,我是阿攀哥?☕️

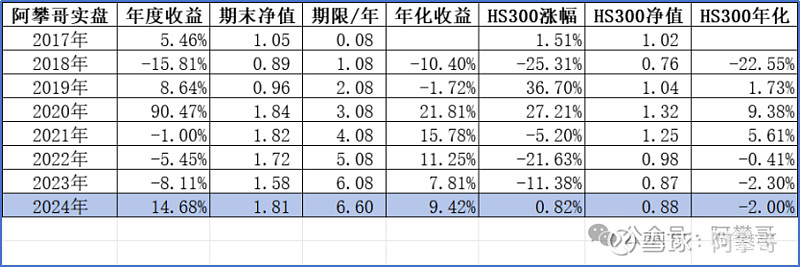

截止2024年7月5日,实盘收益14.68%,沪深 510300 基金收益率0.82%,实盘收益率跑赢指数13.86%。

今天我们聊一家在港股上市央企商业和物业龙头-华润万象生活[01209HK]

01

公司简介

2024年6月30日,中央广播电视总台财经节目中心在北京正式发布“中国ESG(企业社会责任)《2024年度ESG行动报告》”。

在本次“中国ESG上市公司先锋100(2024)”榜单中,华润集团旗下共有7家企业上榜,分别是华润电力、华润置地、华润燃气、华润建材科技、华润医疗、华润万象生活、华润啤酒,入选数量为央企集团公司之首。

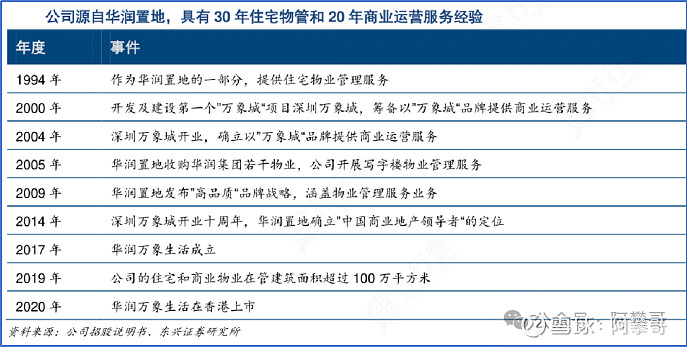

华润万象生活有限公司,是中国领先的物业管理及商业运营服务商,2020年12月9日于港交所上市,2022年11月18日获纳入香港恒生指数成份股。

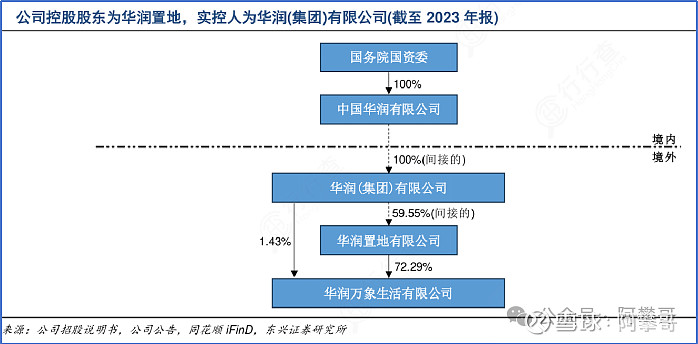

公司控股股东为华润置地,实控人为隶属于国务院国资委的华润(集团)有限公司。

华润集团作为国有重点骨干企业,业务覆盖五个主要业务领域:大消费、大健康、城市建设与运营、能源服务以及科技及金融。

华润置地是华润集团旗下负责城市建设运营的业务单元,是中国领先的城市综合投资开发运营商。

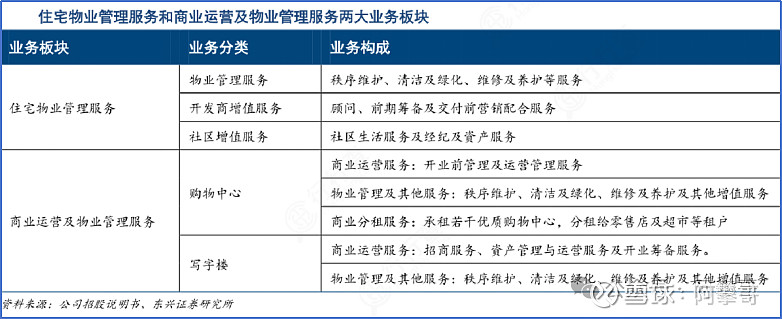

华润万象生活的业务主要分为住宅物业管理服务和商业运营及物业管理服务两大业务板块。

住宅物业管理服务业务,主要是为住宅及其他非商业物业提供物业管理服务,也向开发商、业主和住户提供增值服务。

截至2023年底,万象服务布局全国171个城市,在管面积为3.70亿平方米,合约面积为4.25亿平方米。

对于商业运营及物业管理服务业务,主要是为购物中心和写字楼提供相应服务。

截至2023年底,华润万象生活管理的全国在营购物中心101座,其中82个项目零售额排名当地市场前三,零售额达1812亿元,会员人数突破4600万。

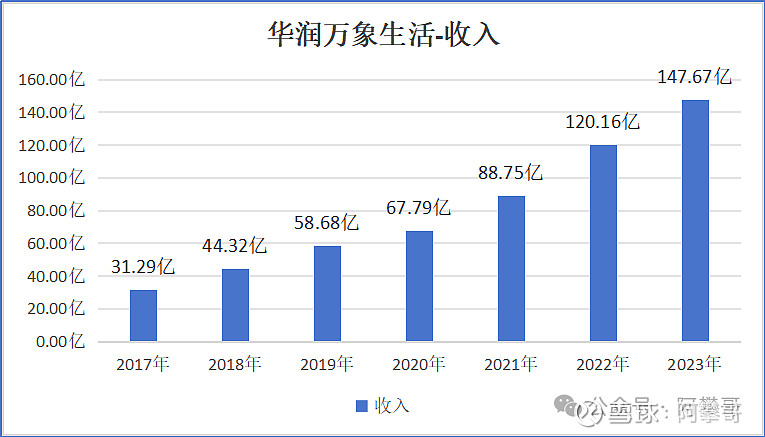

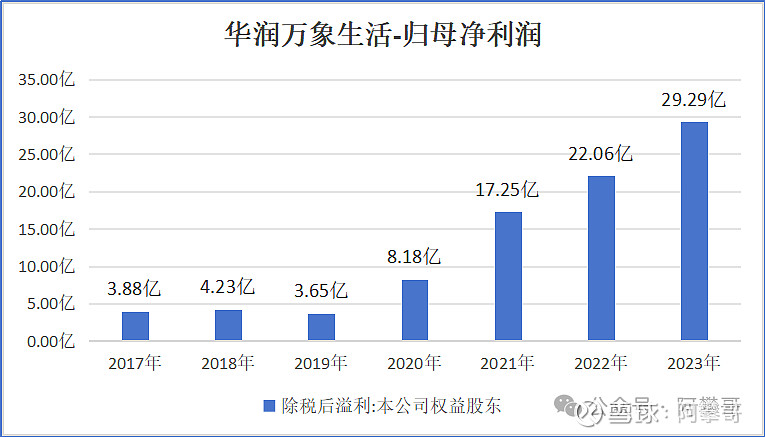

2023年度总收入147.67亿元,同比增长22.9%,核心净利润人民币29.2亿元,同比增长31.2%。

董事会决议宣派末期股息每股人民币0.481元,按年增长54.2%,全年派息率提升10个百分点至55%,大幅提振股东回报。

02

财务分析

收入从2017年31.29亿,增长至2023年147.67亿,7年增长4.7倍,年化增长率29.5%。

归母净利润从2017年3.88亿,增长至2023年29.29亿,7年增长7.5倍,年化增长率40%。

这个增速是相当的亮眼。

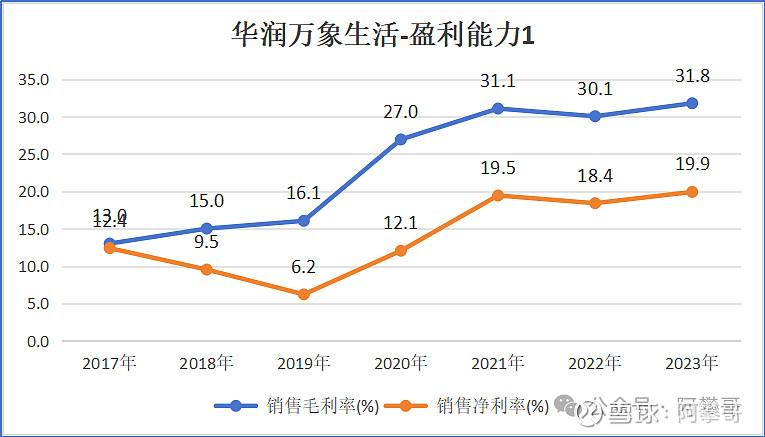

近3年销售毛利率在30%以上,销售净利率在19%左右,公司盈利能力强,主要是商业板块的毛利比较高,提升了公司整体毛利率。

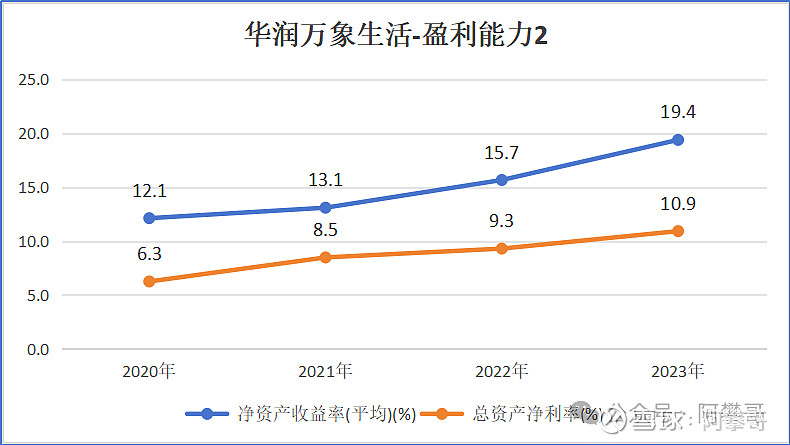

截止2023年末,净资产收益率19.4%,总资产净利率10.9%,公司的盈利能力逐年增强。

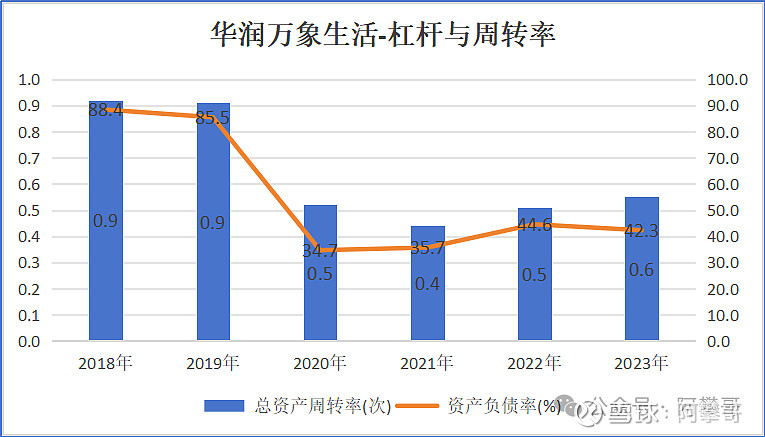

最近3年资产负债率维持在45%左右,总资产周转率在0.6次左右。

公司从2017年至2023年,累计经营活动所得现金净额104.51亿,投资活动所用现金净额-55.27亿,融资活动所用现金净额60.00亿(主要是2020年上市融资118亿))。

这是一家只赚钱,几乎不怎么花钱的公司,资本开支很少。

公司重视业绩质量管理,2023年度两费费率同比下降1.6个百分点至8.4%,营业现金比率同比提升4.9个百分点至20.6%,经营性净现金流╱核心净利润同比提升19.2个百分点至104.2%。

这里两费,指的是“管理费用”和“销售费用”。一般来说,公司的规模越大,两费的费率越高。

重视费用管理的国企公司不多,华润万象生活却主动控费用,提高经营效益。

截止2023年末,公司资产总额277.83亿,其中:

类现金资产159.02亿(受限制银行存款0.67亿+定期存款40.53亿(流动)+定期存款2.02亿(非流动)+现金及现金等价物115.80亿)(占总资产57%)。

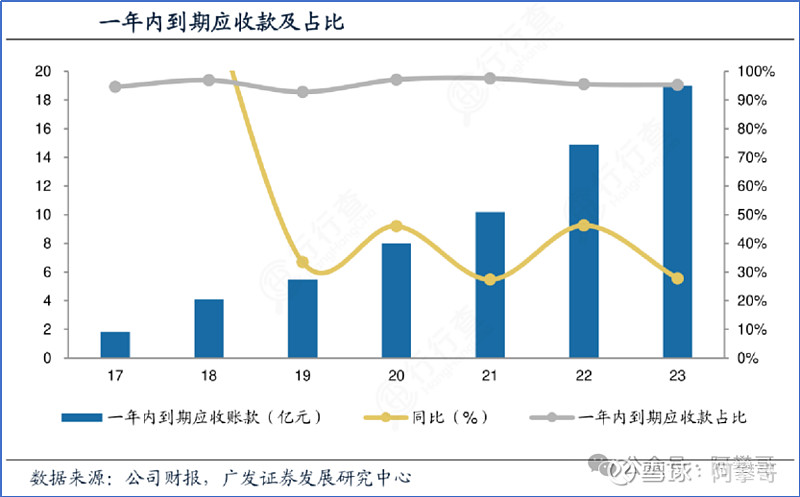

贸易应收款19.96亿,同比增长28.1%,贸易应收款的增速略高于营业收入的增长。拆分结构表现看,期末贸易应收款中,有95.3%的贸易应收款是一年内到期的,整体期限结构相对良好,应收款质量较好。

资产负债率42.3%,负债总额117.47亿。

(一)投资物业

投资物业37.88亿(占总资产13.6%),截止2023年末,公司的其中三处物业,深圳布吉万象汇、兰州万象城、深圳龙岗大运项目,

根据香港财务报告准则第16号于合并财务状况表确认为投资物业,而根据联交所证券上市规则(上市规则)第14.04(9)条,该投资物业的相关百分比率超过5%。

深圳布吉万象汇位于中国广东省深圳市龙岗区布吉街道翔鸽路2号,兰州万象城位于中国甘肃省兰州市城关区庆阳路2号,深圳龙岗大运项目位于中国深圳市龙岗区龙城街道黄阁坑社区,此三处物业现时用作商业分租服务并以长期租赁持有。

2023年度投资物业的总租金收入4.49亿元,租售比为11.85%(4.49/37.88),这个收益率比住宅高多了。

(二)商誉

2022年3月,公司收购禹洲物业服务有限公司100%股权,商誉6.31亿。

2022年4月,公司3343.9万元收购四川九洲千城物业服务有限公司51%权益,商誉0.21亿。

2022年5月,公司收购南通长乐物业有限公司及江苏中南物业服务有限公司100%权益,商誉11.53亿。

根据公司2022年财报披露:收购后,于截至2022年12月31日止年度,禹洲、四川九洲、南通长乐及江苏中南向公司综合收入贡献14.75亿及向综合溢利贡献1.08亿元。

预估全年的净利润约2.59亿(1.08/5个月*12个月),pe估值约10.57倍(27.83/2.59),这也是大部分物业公司收购的价格。

根据公司2022年财报披露:如果收购事项于2022年1月1日进行,于截至2022年12月31日止年度,公司收入及公司溢利应分别为124.86亿元及21.36亿元。

严重怀疑这里多打了一个0,公司2023年全年的物业管理服务收入也才72.45亿。

03

业务分析

公司的业务主要有2部分,住宅物业管理服务和商业运营及物业管理服务。

(一)住宅物业管理服务

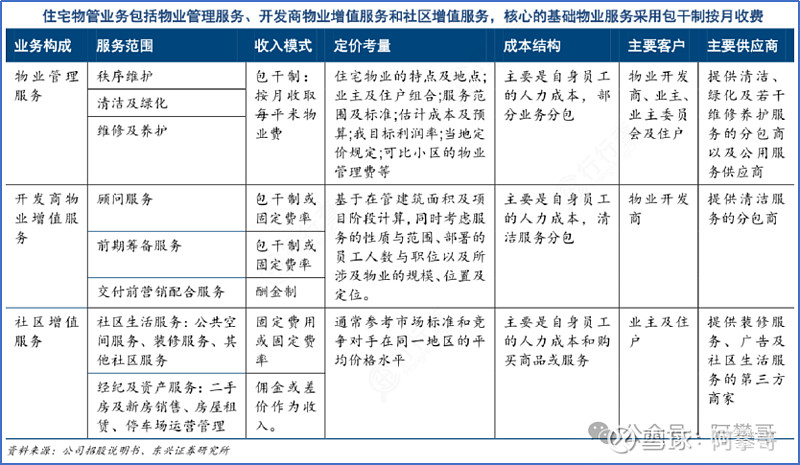

公司住宅物管业务主要是为住宅及公用设施提供管理服务,业务可以细分为物业管理服务、开发商物业增值服务和社区增值服务,核心的基础物业服务采用包干制按月收费。

截止2023年末,公司在管建筑面积3.70亿平方米,合约建筑面积4.25亿平方米,覆盖全国171个城市;

2023年内拓展城市空间项目1281个,高品质打造深圳罗湖城市管家、成都东安湖公园、西安奥体会展中心场馆等样板项目。

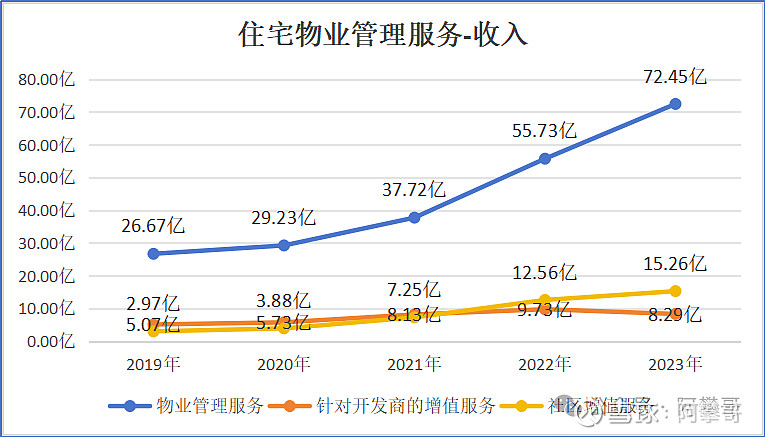

截止2023年末,公司来自物业管理服务的收入为人民币72.45亿,同比增长30.0%,占总收入49.1%,

收入的增长主要得益于收并购公司及市场化外拓所带来的在管建筑面积增加,及受去年收购公司并表时间非全年的影响。

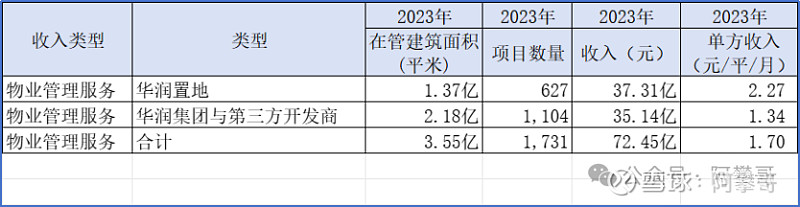

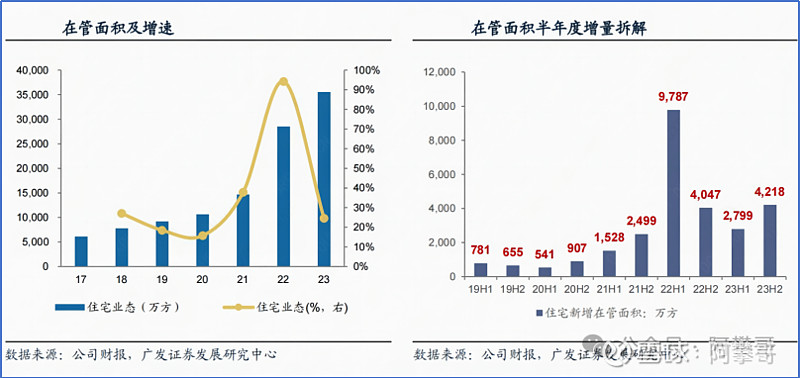

截止2023年末,在管住宅及其他非商业物业项目数1731个,较上年新增262个,在管总建筑面积为355.3百万平方米,同比增长70.2百万平方米。

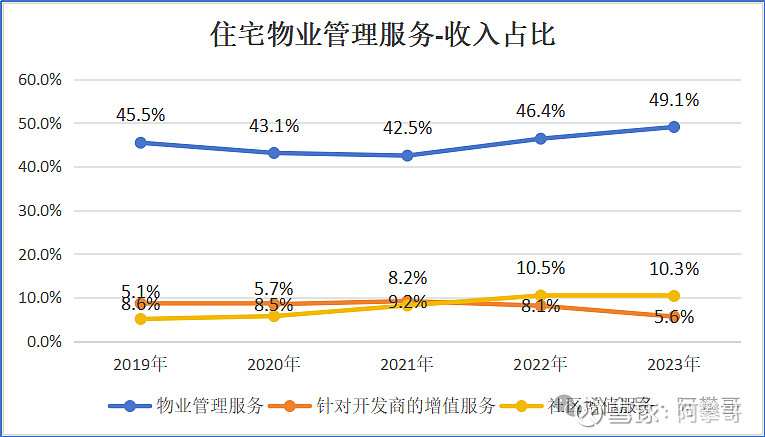

2023年度,物业管理费占总收入49.1%,交付面积增加,收入占比增加。

针对开发商的增值服务占总收入5.6%,受开发商交付面积减少的影响,收入占比相比2022年度有所下降。

社区增值服务占总收入10.3%。

公司的住宅物业管理服务板块收入合计96亿。

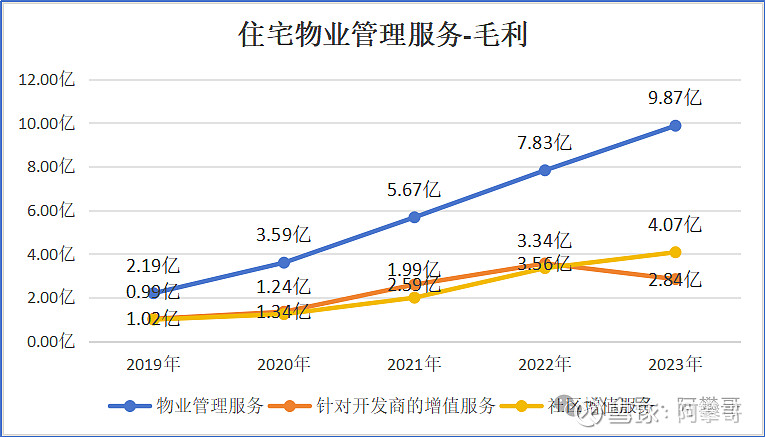

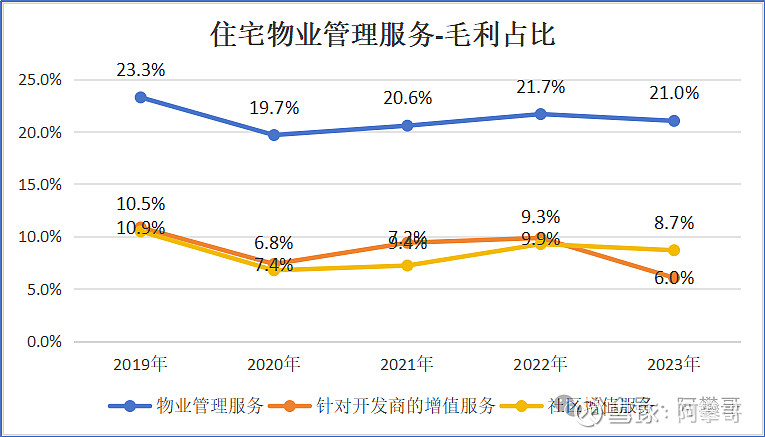

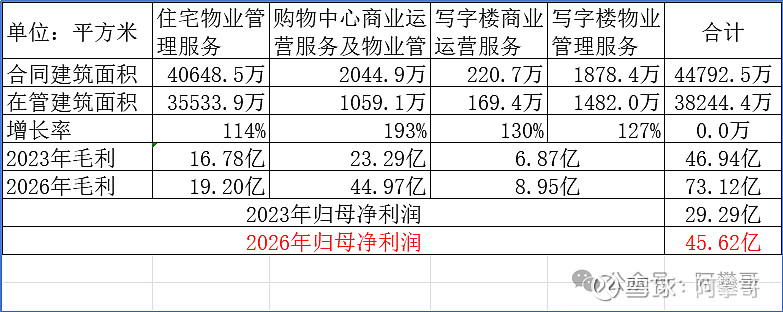

2023年度,物业管理服务毛利9.87亿,针对开发商的增值服务毛利2.87亿,社区增值服务4.07亿,公司的住宅物业管理服务板块毛利合计16.78亿。

物业管理服务毛利占比21,针对开发商的增值服务毛利占比6%,社区增值服务毛利占比8.7%,公司的住宅物业管理服务板块毛利合计占比35.75%。

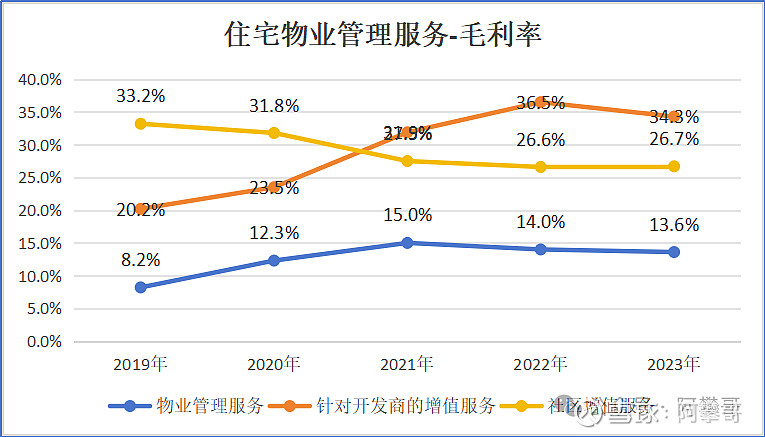

物业管理服务毛利率13.6%,针对开发商的增值服务毛利率34.3%,社区增值服务毛利26.7%。

公司的住宅物业管理服务板块综合毛利率17.5%(16.78/96)。

母公司华润置地为公司住宅在管面积的稳健增长提供长期支持。

截至2023年底,公司住宅物管业务在管面积3.55亿平,同比增长15.9%;其中,来自华润置地的在管面积为1.37亿平米,同比增长14.9%,在管面积占比为38.6%。

来自华润集团与第三方开发商的在管面积为2.18亿平米,同比增长31.6%,在管面积占比为61.4%。

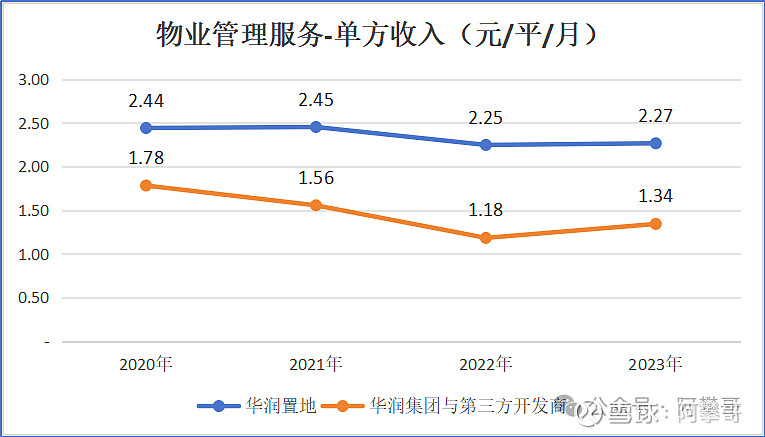

公司2023年住宅物管业务中,来自华润置地的基础物管服务收入为2.27元/平/月,远高于来自第三方的1.34元/平/月。

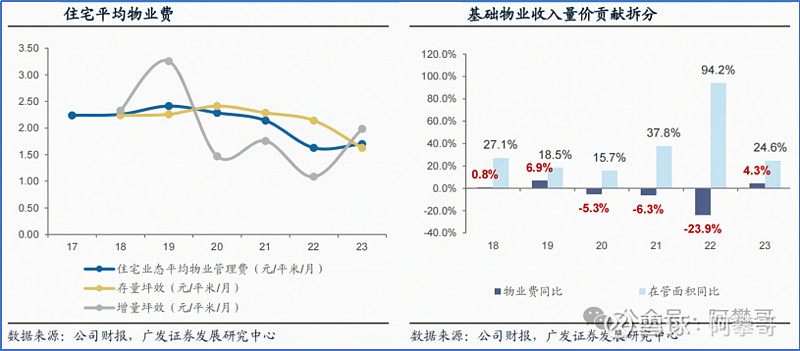

公司的住宅基础物管毛利率自22年以来逐步下滑,影响因素主要在于:其一,收并购业态融合消化,其二,行业竞争程度加剧。

来自华润置地的在管项目物管服务单价远高于第三方项目,这主要是由于华润置地项目布局以一二线高能级城市为主,项目定位偏向中高端,相应的物管收费水平也会比较高。

(二)商业运营及物业管理服务

公司商写运营业务主要是为商业物业提供商业运营与物业管理服务,包括购物中心及写字楼。

购物中心方面,公司提供:1、商业运营服务,包括开业前管理及运营管理服务;2、物业管理及其他服务,主要包括秩序维护、清洁及绿化、维修及养护及其他增值服务;3、商业分租服务,公司从业主承接若干优质购物中心,分租予零售店及超市等租户。

写字楼方面,公司提供:商业运营服务,包括招商服务、资产管理与运营服务及开业筹备服务;及物业管理及其他服务,主要包括秩序维护、清洁及绿化、维修及养护及其他增值服务。

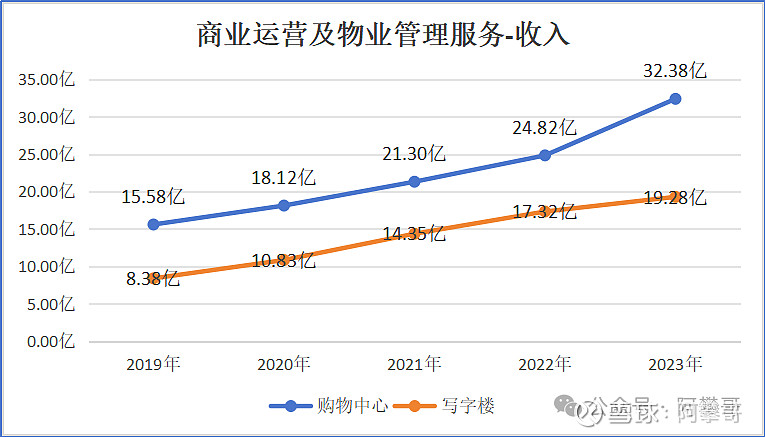

公司来自购物中心的收入从2019年15.58亿,增长至2023年32.38亿,年化增长率20.1%。

来自写字楼的收入从2019年8.38亿,增长至2023年19.28亿,年化增长率23.2%。

2023年度公司来自购物中心和写字楼的收入合计51.66亿。

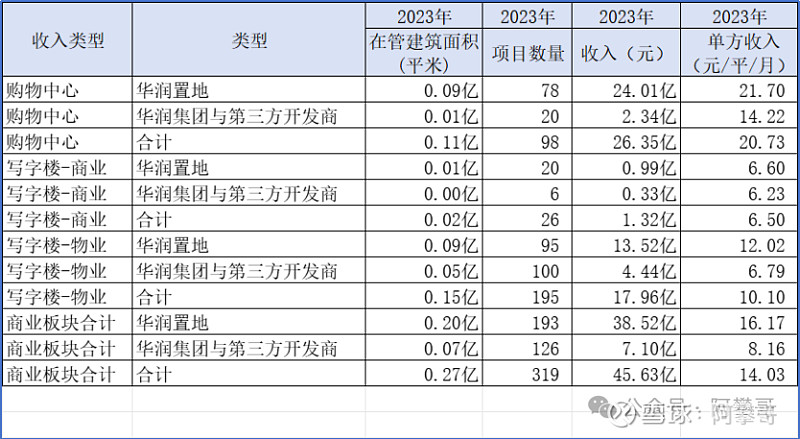

截止2023年末,公司为98个已开业购物中心项目提供商业运营服务,总建筑面积达到10.6百万平方米,其中绝大部分购物中心由公司同时提供物业管理服务。

截止2023年末,公司为26个写字楼提供商业运营服务,总建筑面积为1.7百万平方米;为195个写字楼提供物业管理服务,总建筑面积为14.8百万平方米。

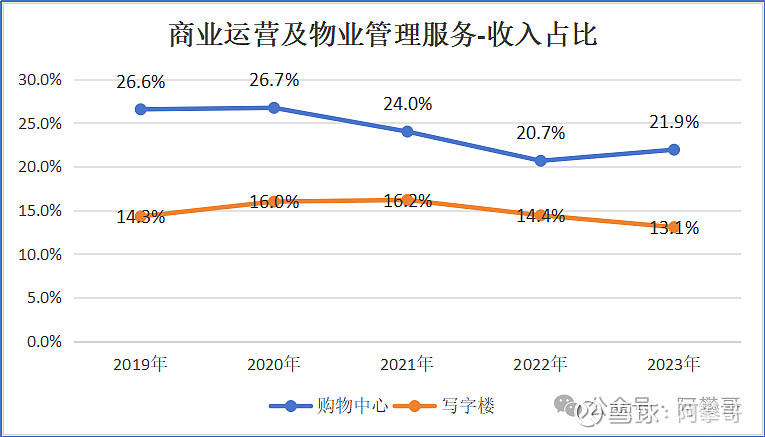

来自购物中心的收入占比21.9%,来自写字楼的收入占比13.1%。

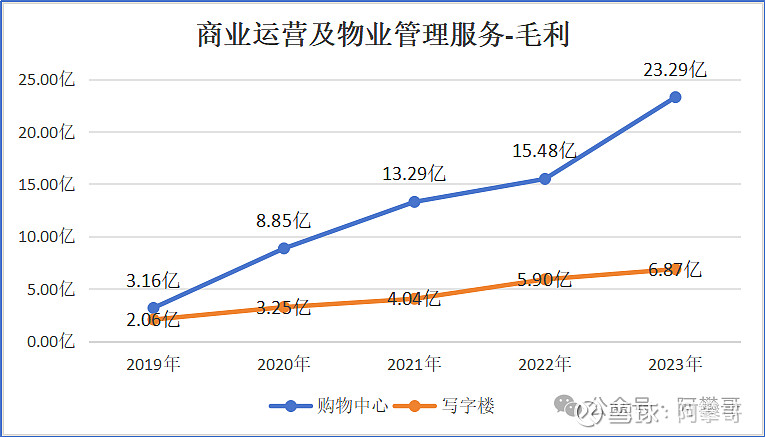

公司来自购物中心的毛利从2019年3.16亿,增长至2023年23.29亿,年化增长率64.7%。

来自写字楼的收入从2019年2.06亿,增长至2023年6.87亿,年化增长率35.2%。

2023年度公司来自购物中心和写字楼的毛利合计30.16亿。

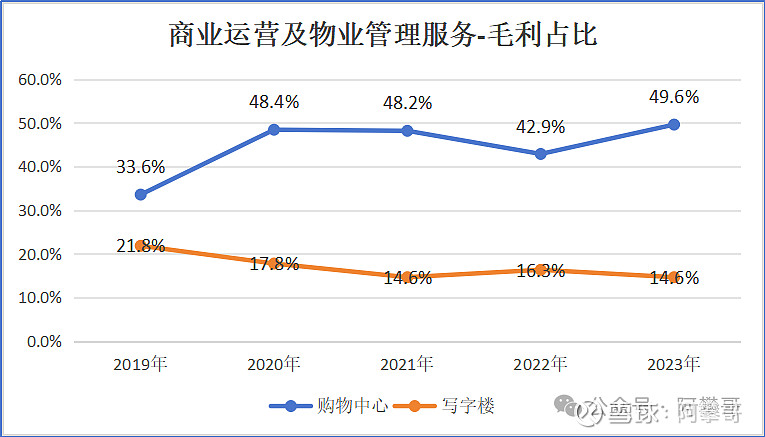

购物中心毛利占比49.6%,写字楼毛利占比14.6%,商业板块毛利合计占比64.3%,是公司的主要利润来源。

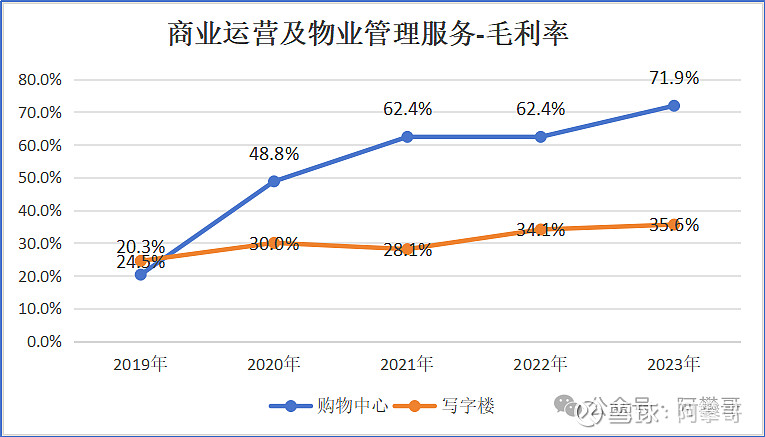

2023年度,购物中心毛利率71.9%,写字楼毛利率35.6%,商业板块综合毛利率58.4%(30.16/51.66)。

公司绝大部分商业项目都来自母公司华润置地,华润置地持续强化重点城市布局,为公司实现稳健的内生增长提供了重要支撑。

2023年购物中心在管项目98个,其中78个来自华润置地,面积占比87.1%。

来自华润置地的购物中心在管面积稳定增长,2023年同比增长20.2%,来自第三方的在管面积增速大幅放缓。

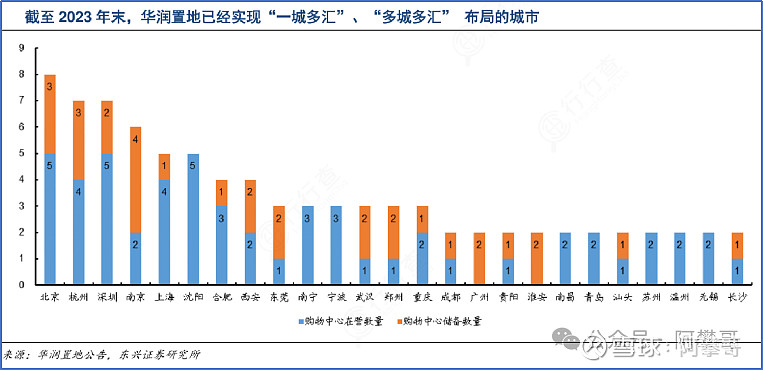

从华润置地的购物中心开业计划来看,购物中心项目仍然处在密集开业期,预计2027年末,在营购物中心将增加至117个。

截止2023年末,公司旗下在营购物中心101座,实现零售额人民币1812亿元,同比增长43.3%,其中重奢购物中心13座,位列行业第一;

新签约商业轻资产外拓项目14个,均为一二线城市大型运输导向型发展(TOD)项目,购物中心储备项目达83个。

旗下在营购物中心实现业主端租金收入人民币220亿元,同比增长38.8%,业主端经营利润率同比提升5.0个百分点至64.7%,租售比为12.1%(220/1812)。

公司来自购物中心合计32.38亿,其中轻资产管理收入26.35亿,还有3个项目商业分租6.04亿。

华润万象生活的抽佣比例约14.7%(32.38/220)。

04

竞争优势及发展

公司手握稀缺重奢资源是重要的竞争优势,因为重奢资源具有难以复制的稀缺性:

1)重奢购物中心布局具有先发优势。重奢购物中心需要足够数量的高净值客户作为支撑,对于选址的要求较高,一般都位于稀缺的城市核心地段,占据先发优势的重奢商场往往能拥有较长时间的独占优势。

万象城定位于城市商业制高点,位于一二线城市的核心或潜力地段,在定位布局上具有优势。

2)重奢品牌门店数量具有稀缺性。一方面,有能力消费重奢产品的城市和消费者有限,城市的开店数量存在天花板。

另一方面,重奢品牌为了维持稀缺性和高端定位,在同一地区开店数量也较为有限。

3)重奢品牌运营能力具有稀缺性。奢侈品牌高度重视购物中心的品牌形象与运营能力,在选择合作的商场方面非常慎重。

公司从2004年开业的深圳万象城开始就持续布局重奢品牌,万象城已经成为国内极少数能与重奢品牌达成长期合作的购物中心品牌。

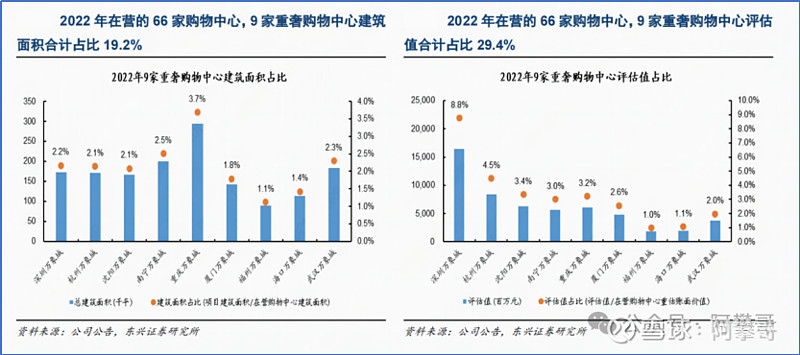

4)重奢购物中心租金体量大,租金天花板高。截至2023年末,公司在营重奢购物中心数量增至13个,排名行业第一。2022年在营的66家购物中心,9家重奢购物中心建筑面积合计仅占比19.2%,但租金收入占比高达37.9%。

成熟的重奢购物中,租金水平高,比如南宁万象城2022年的单位建面租金收入达到了293元/平/月,租金收入水平是公司在营购物中心均值的两倍有余。

城市能级越高,租金空间越大,比如深圳万象城2022年的单位建面租金收入达到了566元/平/月,租金收入水平接近公司在营购物中心均值的四倍。

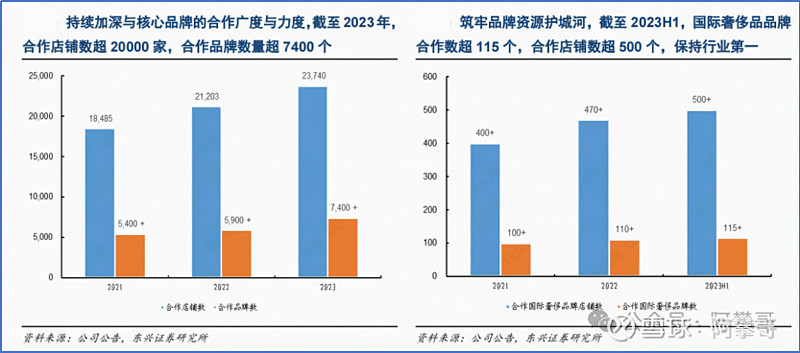

公司在商业零售与服务领域多年的专业沉淀,构筑起深厚的品牌资源护城河。

公司持续加深与核心品牌的合作广度与力度,截至2023H1,国际奢侈品品牌合作数超115个,合作店铺数超500个,保持行业第一;

截至2023年,合作店铺总数超20000家,合作品牌数量超7400个。

华润的购物中心产品线能够适应不同城市和区域的市场需求,既有面向中高端消费者的万象城,也有满足大众消费的万象汇,适应性强。

相对于龙湖集团、大悦城等以中端和大众品牌为主要导向的购物中心,华润置地拥有稀缺的高端顶奢资源。

相对于太古、恒隆等以高端奢侈品牌为主要导向的购物中心,华润置地的产品线更注重多元化和包容性,既能满足高端消费需求,也能有效对接大众市场,覆盖面更广。

参考资料:

1、公司历年报告

2、东兴证券《手握稀缺重奢资源,商管能力行业领先》

3、广发证券《业绩略超预期,提升分红比例释放价值》

强烈申明

本文仅我个人投资记录,文中任何操作或看法,均可能充满我个人的偏见和错误。文中提及的任何个股或基金,都有腰斩的风险。请坚持独立思考,万万不可依赖我的判断或行为作出买卖决策,切记切记!