(备注:阅读此文,可能带来不适,还请持有白酒的股东们直接跳过!)

近来,随着白酒股价的下跌和酒厂们纷纷提高分红比例,使得白酒股看起来分红率十分诱人(见下表),几乎可以媲美高息股的代表银行们了。这种现象,放在三年前几乎是不可想象的。

那么,白酒股的高息真的如表面上看起来的那么美好吗?

过去一年,白酒们纷纷祭出了提高分红率的举措。比如:

洋河股份承诺未来三年(2024-2026年)每年现金分红总额不低于当年实现归属于上市公司股东净利润的70%,且不低于70亿元(含税)。

五粮液承诺2024-2026年每年现金分红总额占归母净利润比例不低于70%,且分红总额不低于200亿元(含税)。

泸州老窖2024年承诺现金分红总额占归母净利润比例不低于65%,且不低于85亿元(含税)。2025-2026年分红比例逐年提升至70%、75%,且每年分红总额均不低于85亿元(含税)

贵州茅台承诺自2024年起至2026年,每年现金分红总额不低于当年归母净利润的75%,且每年度实施两次分红(中期和年度各一次)。

如果我们以4月30日的收盘价,同时以四家白酒巨头承诺的最低分红额来看,2025年洋河保底分红率为6.77%,五粮液为4%,泸州老窖为4.67%,茅台为3.7%(假设25年茅台利润增长与一季度持平为11%)。这个分红率与银行股比起来不可谓不高。

然而,大家应该也注意到了,无论是茅台,还是洋河,所有白酒们的承诺都是有期限的——三年。

众所周知,高息股投资除了高息以外,更重要的是股息的可持续性,如果只满足于当下的高息,而忽略了股息的可持续性,就很容易掉入“高息陷阱”——你看中他的股息,他看中你的本金。过去几年的房地产就是最典型的案例。去年,那个曾经的防水茅似乎也在玩这个套路。因此,对于白酒高息的可持续性就需要重视起来了。

为了更好地说明这个问题,我就拿目前争议最小的五粮液作为例子来简单阐述一下自己的思考。

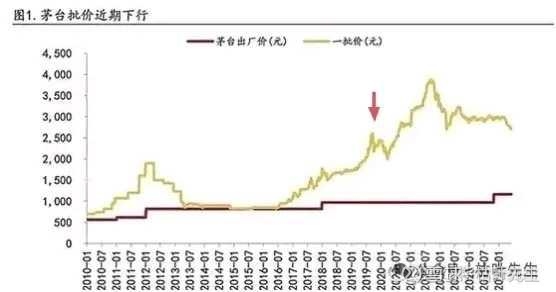

首先,我们简单回顾下这几年发生的事情。2020年初,疫情突然来袭,整个春节几乎处于封控状态,当时茅台出现急跌,市场价短暂跌到1800元左右,但之后很快恢复,逐步上冲至3300元(见下图),同时2021年房地产见顶(见下图)。但是,经历三年疫情,22年底疫情影响已经到了很严重的地步,很多餐饮业、小老板们苦苦支撑,生意每况愈下。22年底,23年初迎来了放开,23年上半年,信心一下子恢复,但好景不长,年中经济又开始出现疲软态势。之后贸易战越来越激烈,整个24年经济都没出现起色。

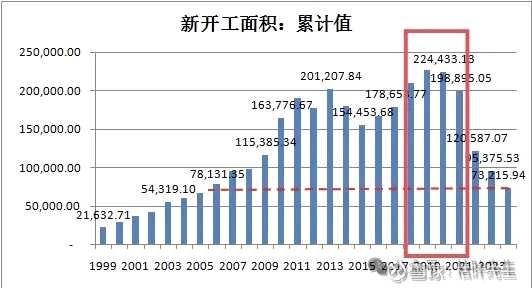

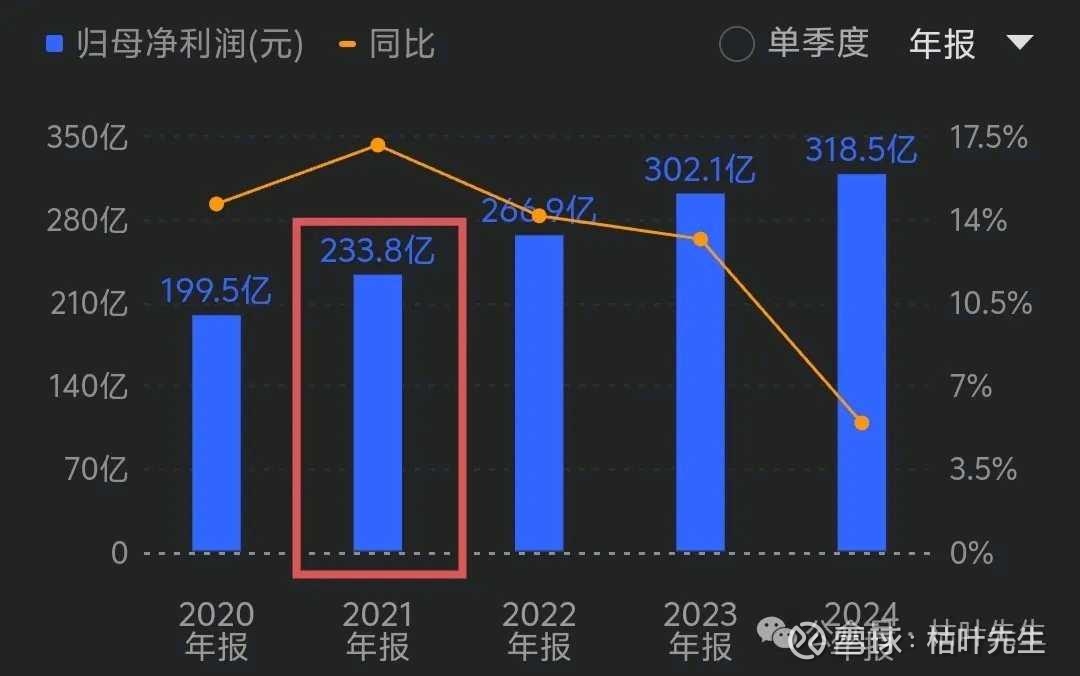

根据上面的事件回顾及24年以来无论是经销商的情况或是酒厂不断祭出的去库存手段看,以24年作为白酒的真实需求是无论如何站不住脚的。那么,该以哪一年作为白酒们真实的需求反应呢?如果暂不考虑疫情影响,以21年房地产价格见顶的时间作为白酒们的真实需求更为妥帖些(虽然新开工面积早在19年见顶,但房地产价格却是在21年见顶,考虑到反应总量是量价共振,因此仍以21年价格见顶作为界限)。虽然,从事后看,21年的房地产有泡沫的成份,但站在当时看,对白酒的需求还是真实的,毕竟从渠道层面,经销商从厂家拿货热情还是很高的,这一点从华致酒行的业绩表现也能看得出来(见图)。

因此,我比较倾向于用五粮液21年的业绩作为其当年的真实需求,即233.8亿元(见下图)。

之后的增长,无论从宏观的经济数据,还是从房地产数据,甚至从更直接的餐饮业数据看(甚至高端餐饮),都不支持之后的业绩增长逻辑。24年更是进入了集中爆发,就业数据不理想,随着房地产价格的下跌,中产以上,甚至包括富裕阶层都受到了较大影响。

因此,在不考虑房地产下滑,基建影响,经济下滑影响,五粮液最高峰真实业绩只能给到233亿。

如果考虑房地产下滑因素,经济结构转型因素,这两年它的真实需求对应的业绩不太会超过200亿,即可以向19年,甚至18年看齐(见下图),也就是133亿~200亿之间。

好了,如果假设去库存稳定后,五粮液26年之后真实需求对应的业绩为200亿,仍按75%的分红率算,以4月30日收盘价计算其股息率仅为3.0%。如果以疫情前19年业绩174亿作为真实需求,股息率降为2.6%。如果以18年业绩133亿算,其股息率降为可怜的1.99%,与当下的三年期国债收益率1.93%相差无几。

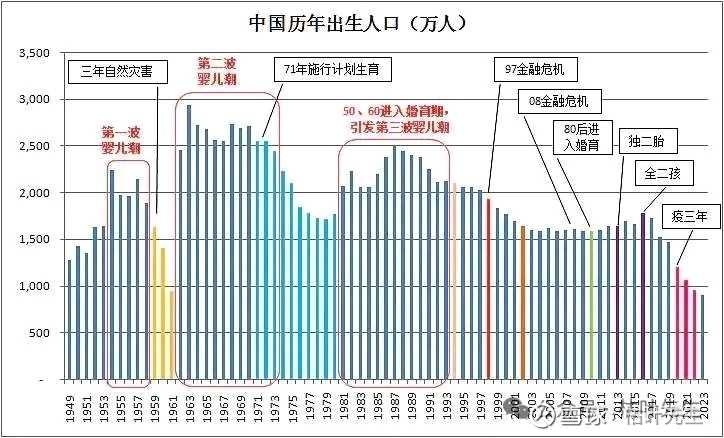

当然,这还没考虑未来10年人口下滑因素,新老接班,他们之间口味习惯的变化因素(见下图)。

说到这里,我们还可以来看一眼去年被大家列为高息股的洋河是个怎样的情况(见下图)?

从上图可见,2024年洋河业绩仅66亿,已低于其所承诺的最低70亿分红额,单从25年一季度业绩及今年的经济情况看,其业绩会不会比24年更糟呢?26年是否就一定会恢复往曰辉煌呢?

我们再来看看洋河的货币资金(见下图)。

一季度同比下滑33%,至186亿。当然,我相信哪怕26年继续拉胯,这笔钱撑到26年的70亿分红还是没问题的,但26年之后呢?

上面,我们讲了五粮液,看了洋河,那么大家可以按同样的思路去看看老窑和茅台。拿出计算器,毛估估它们未来的真实业绩,按一按以现价买入,26年之后的白酒们是否还是高息股呢?以当下的高息,线性外推未来的高息是不是和以当下的高成长线性外推未来的高成长同样危险呢?

本话题在雪球有92条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>