利润回升主要源于营收改善,而成本压力等中期约束仍在

摘要

事件: 2025年3月,工企营收累计同比3.4%、前值2.8%;利润累计同比0.8%、前值-0.3%。3月末,产成品存货同比4.2%、前值4.2%。

核心观点:利润回升主要源于营收改善,而成本压力等中期约束仍在。

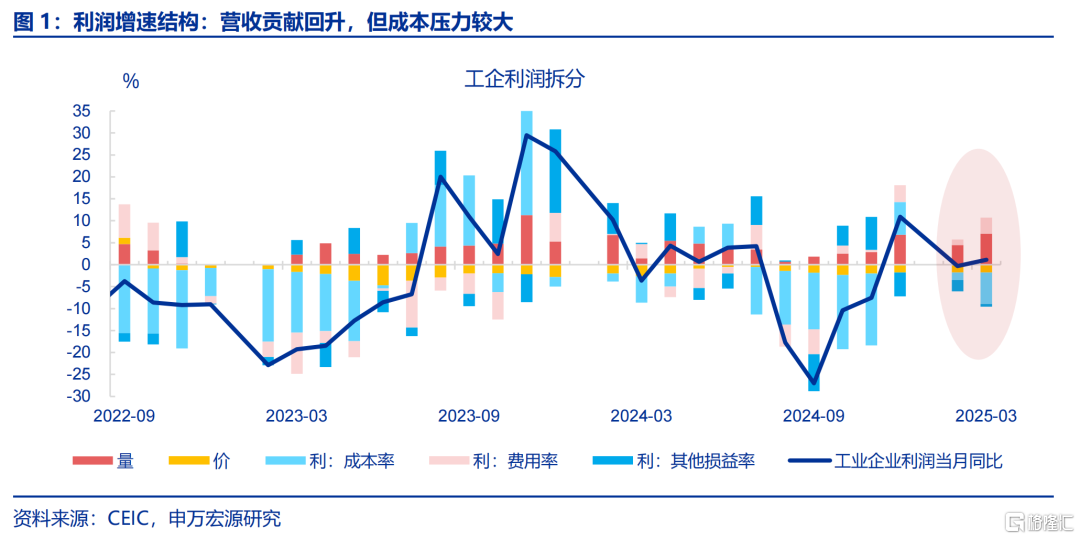

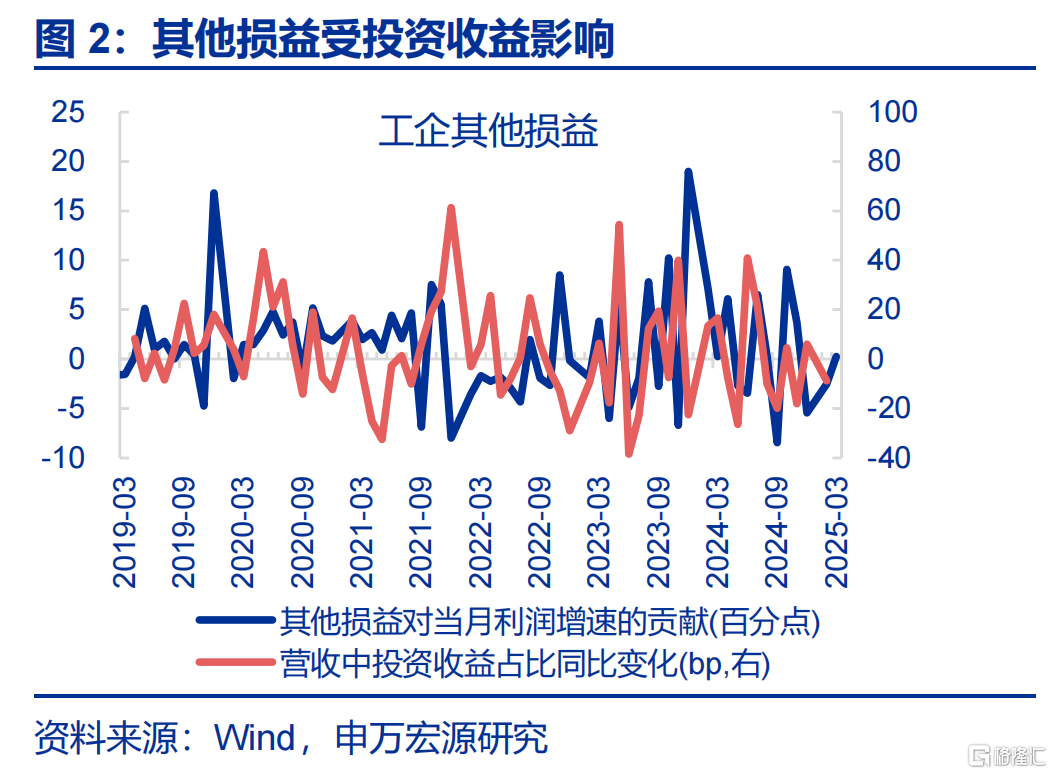

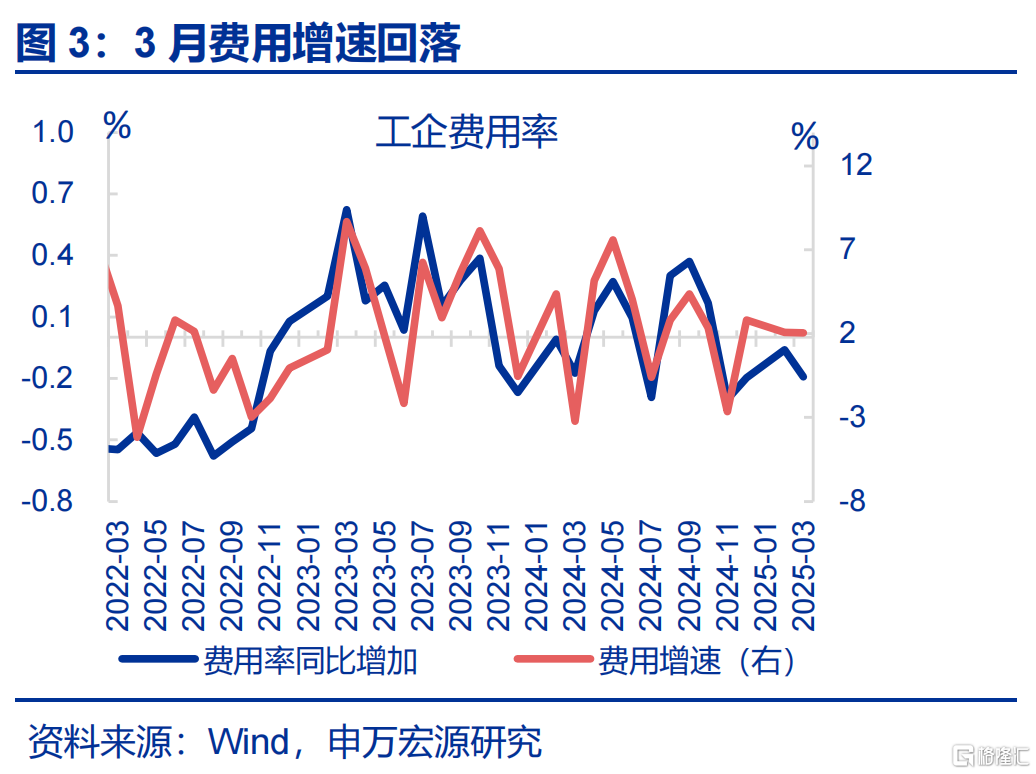

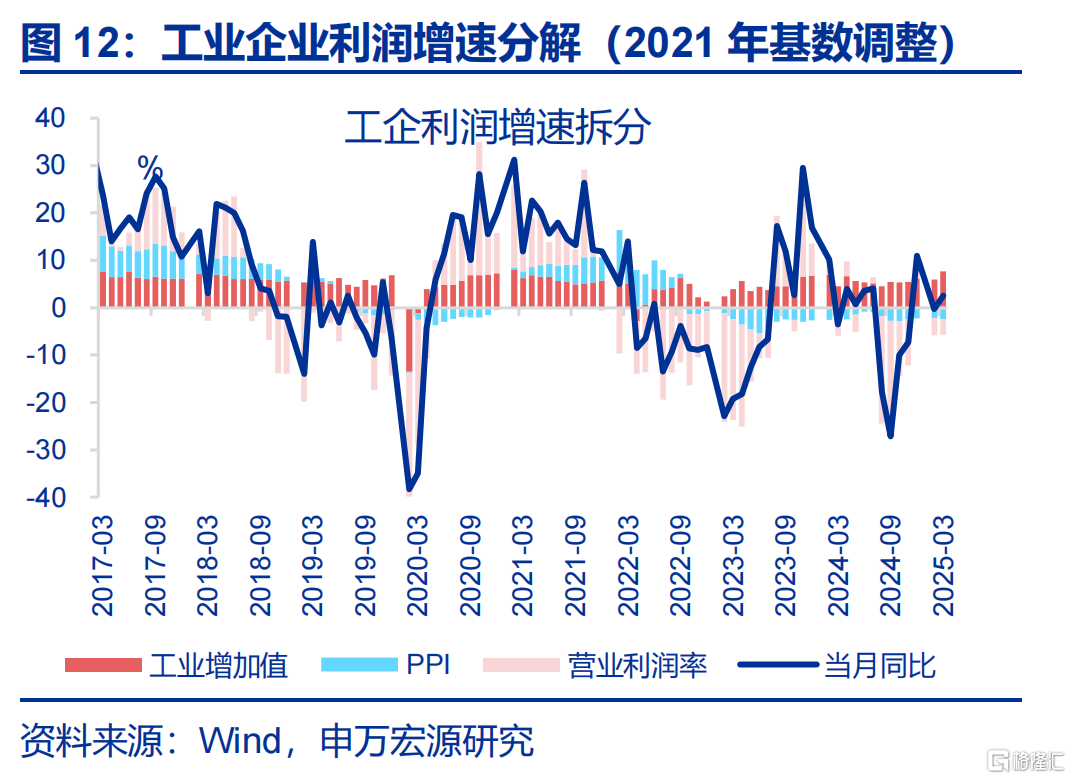

3月利润增速回升主要源于营收改善,其他损益、费用等短期指标也有贡献;而成本压力等中期约束有所增大。3月,工业利润当月同比回升2.8pct至2.5%。拆分结构看,利润回升主要源于营收改善,实际营收支撑利润同比上行6.2%。利润率的贡献主要体现在费用、其他损益(投资收益、营业税金及附加等杂项支出)等短期指标回升,带动利润同比上行3.8%、0.3%。相比之下,成本对利润仍然构成较大约束,拖累整体利润下行5.9%。

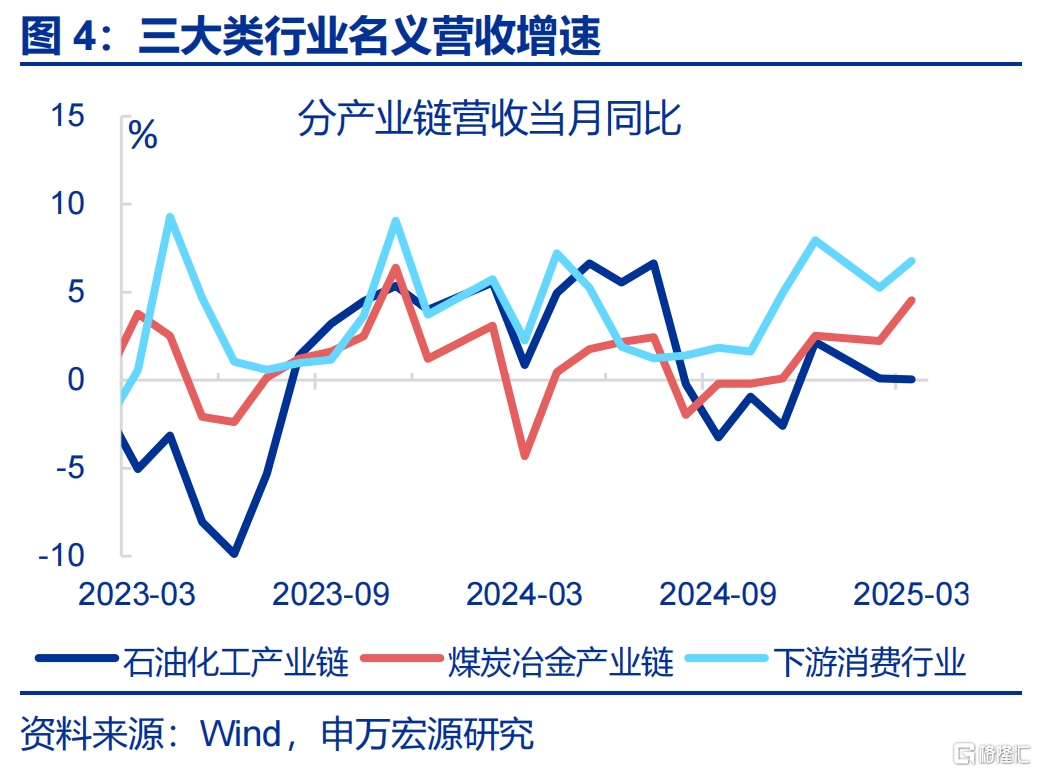

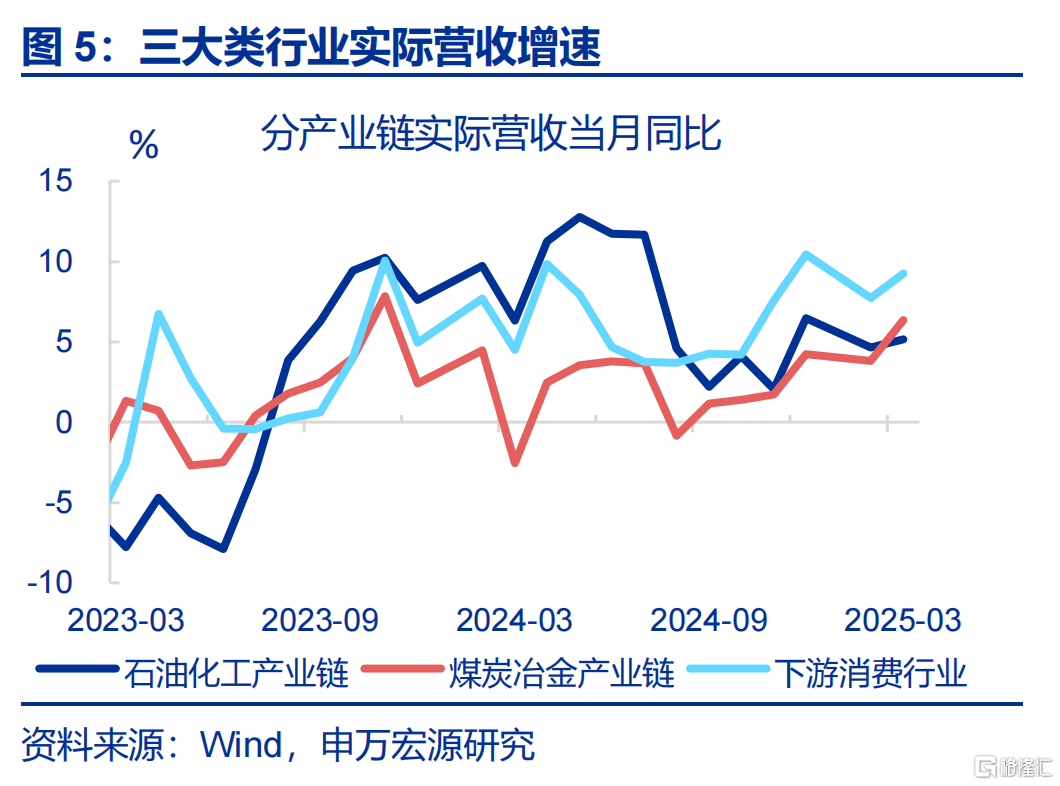

3月,营收增速回升较大的是煤炭冶金链与下游消费行业,主要受益于基建提速及以旧换新政策拉动。分结构看,3月基建提速支撑冶金产业链实际营收改善幅度较大,当月同比较前月回升2.5pct至6.3%;以旧换新政策带动国内商品消费积极改善,也对消费制造业营收有拉动,行业实际营收增速同比边际上行1.5pct至9.2%。相比之下,石化产业链营收主要受价格拖累,剔除价格因素的实际营收增速较前月上行0.5pct至5.2%。

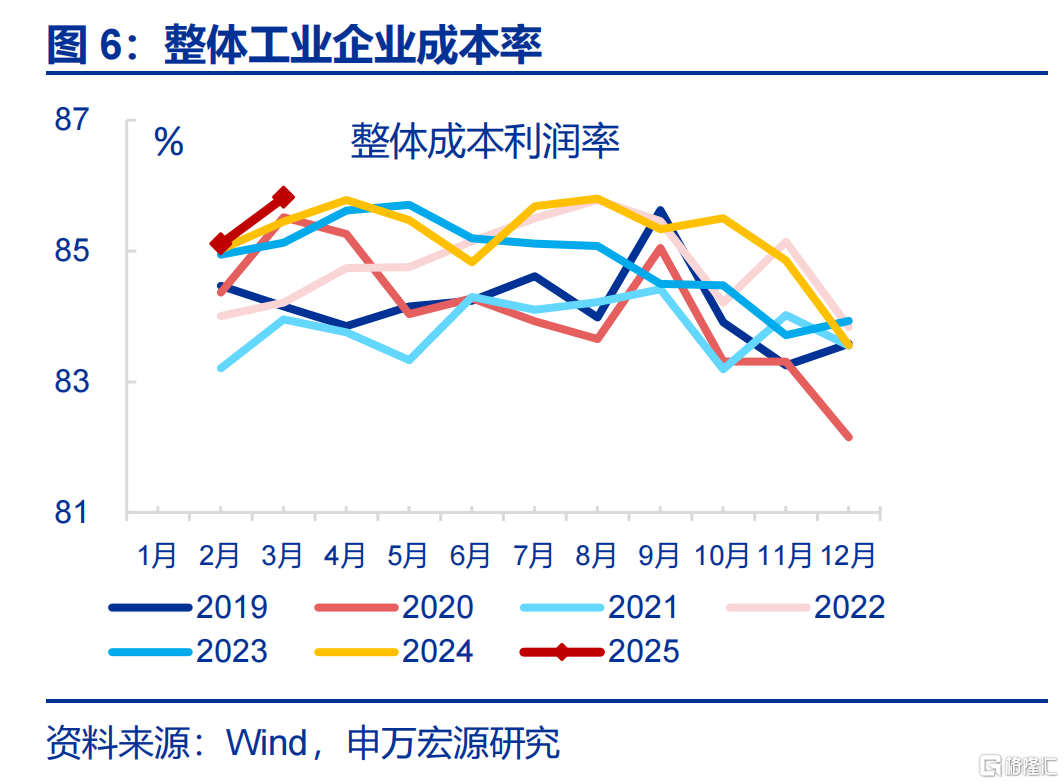

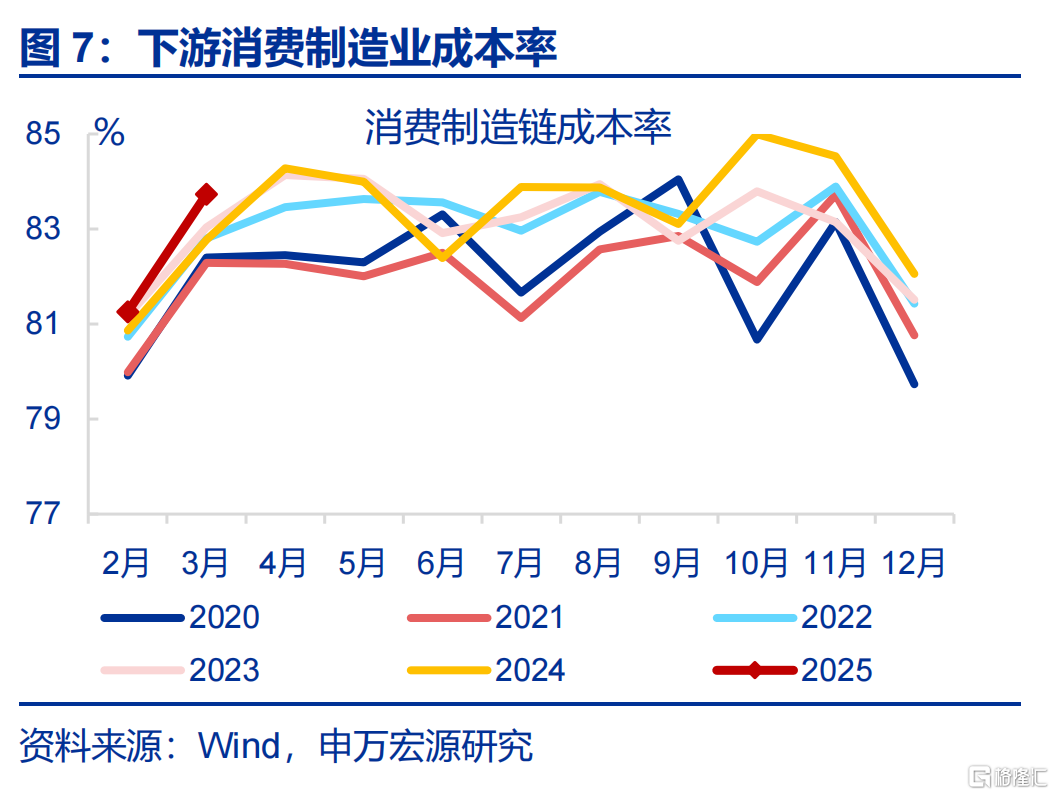

成本压力增大的仍为下游消费行业,反映刚性成本的拖累。3月,工业企业成本率(85.8%)处2020年来同期最高水平。拆分结构看,下游消费制造业成本率环比增加247.4bp至83.7%,上行幅度超过季节性(+181.9bp)。由于中下游产能利用率较低,刚性支出成本较大,中下游成本压力明显偏高。结构上,家具、食品、服装等成本率均有较大上行。

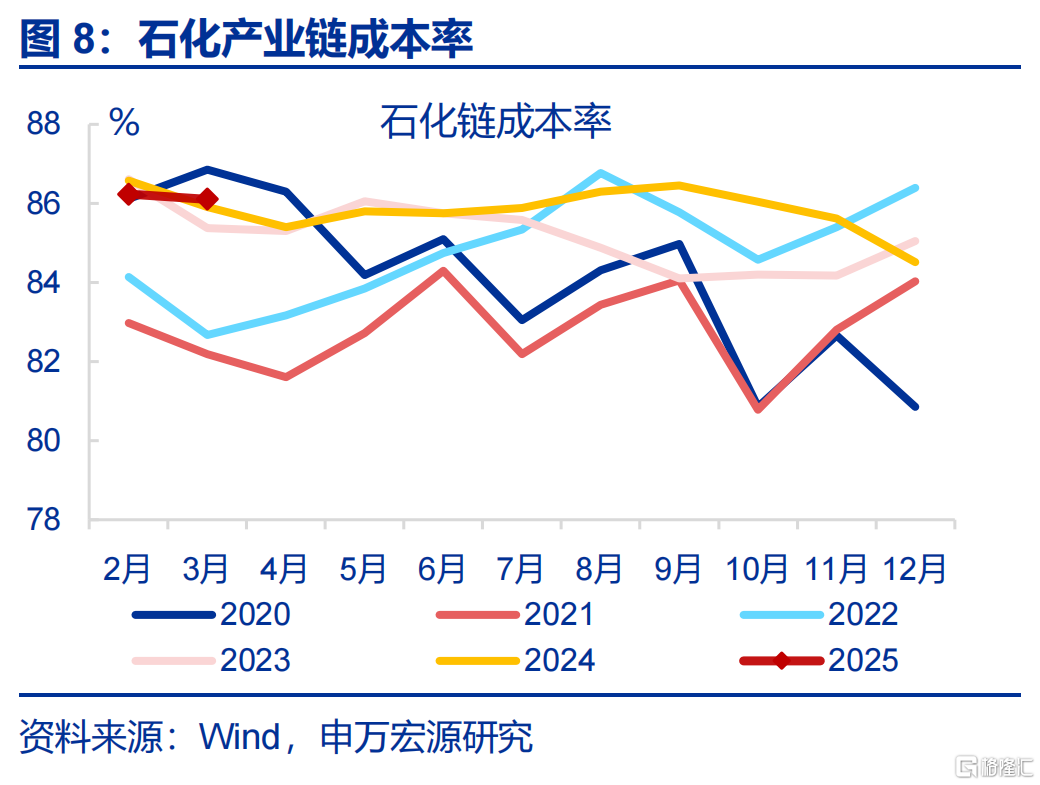

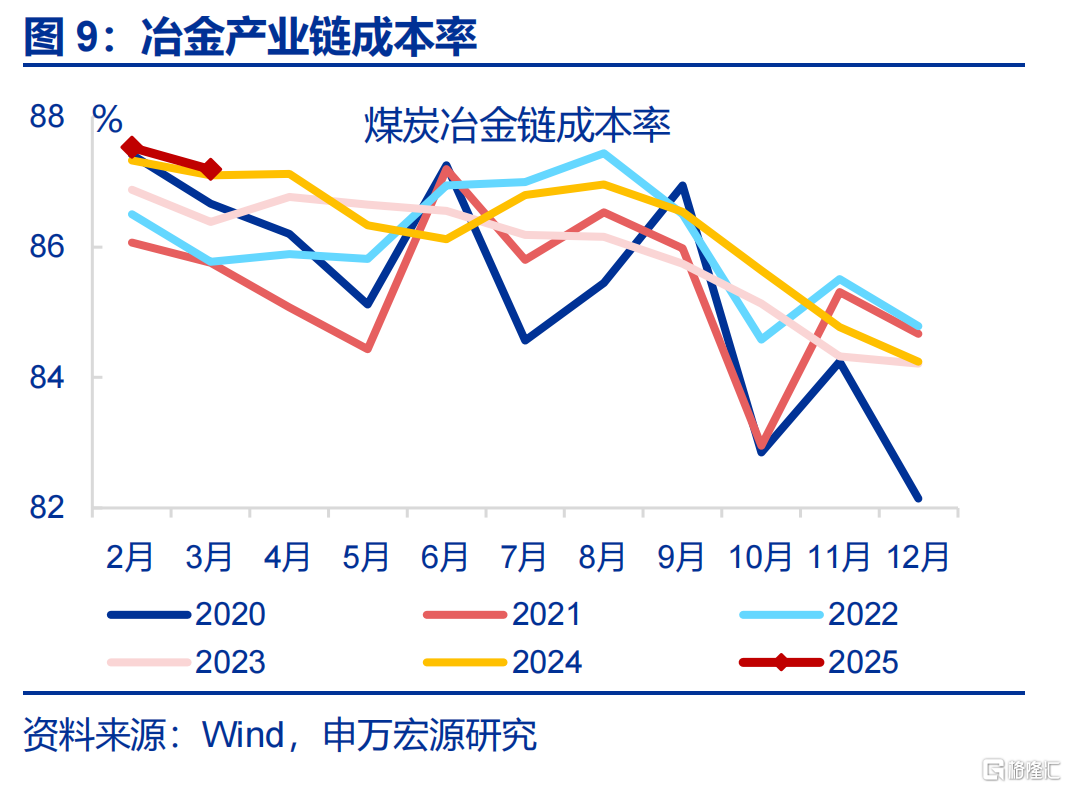

石化、冶金链成本率改善也不及季节性,整体在历史同期相对高位。3月,冶金链、石化链成本率虽然回落,环比分别-34bp至87.2%、-12.9bp至86.1%;但2019年来其3月平均降幅分别是72.7、83.2bp,冶金链、石化链改善幅度均不及季节性。具体行业中,金属制品、橡胶塑料、石油加工、通用设备成本率并未改善。

总结:国际大宗价格回落有助于缓解成本压力;但中下游刚性成本仍高,叠加关税扰动,未来利润恢复仍面临不确定性。从历史数据看,利润率对利润影响大于营收。后续大宗价格回落可能使石化链成本率延续改善,但中下游产能利用率偏低或令成本压力仍在。同时参考上一轮贸易冲突经验,关税落地后,加征行业利润率“超额”下行,使利润增速降幅超过营收。因此伴随关税加码,企业盈利修复进度可能放缓,预计利润恢复仍有不确定性。

常规跟踪:工企营收涨幅较大,带动利润回升。

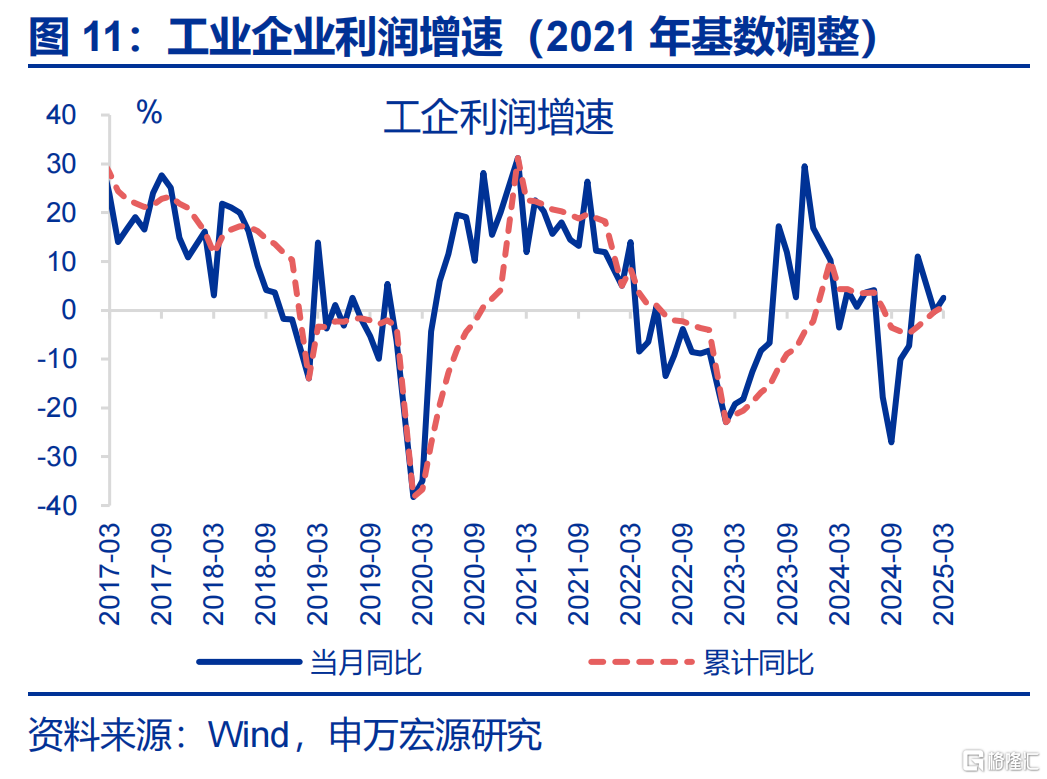

利润:工企利润有所回升,主要受益于“量”的改善。3月,工业企业利润当月同比上行2.9pct至2.6%。分解来看,“量”对工业企业利润贡献为正,工业增加值同比较上月提升1.8pct至7.7%。相比之下,营业利润率、PPI贡献为负。

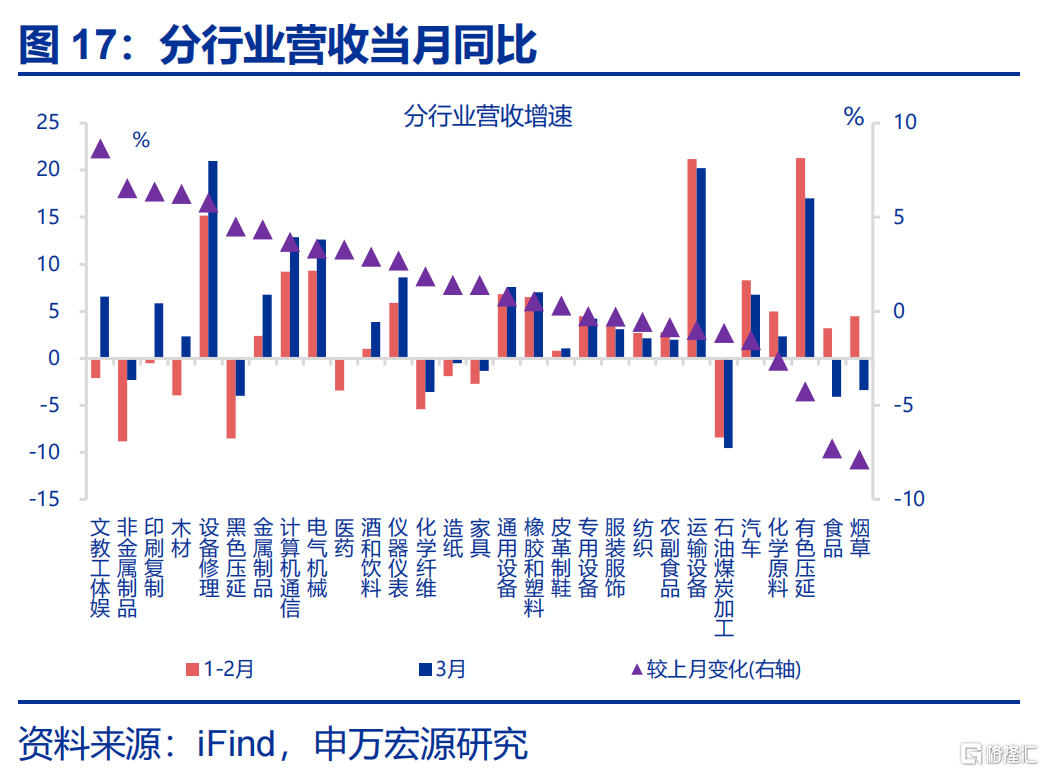

营收:工企营收增速有较大回升,文教工体娱等行业营收涨幅显著。3月,工企营业收入当月同比较前月上行1.6个百分点至4.4%。分行业看,文教工体娱、非金属制品、印刷行业营收涨幅较大,当月同比分别边际上行8.7、6.5、6.4pct至6.6%、-2.3%、5.9%。

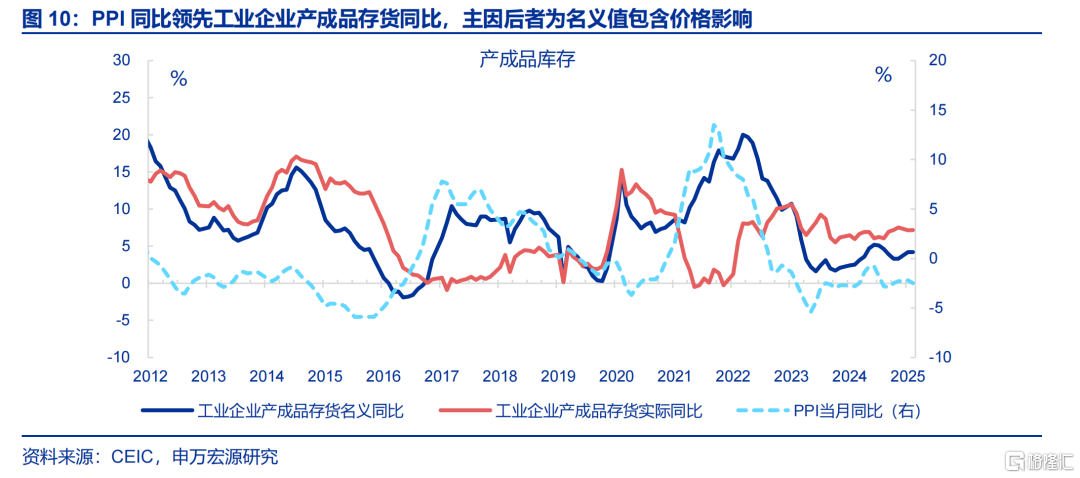

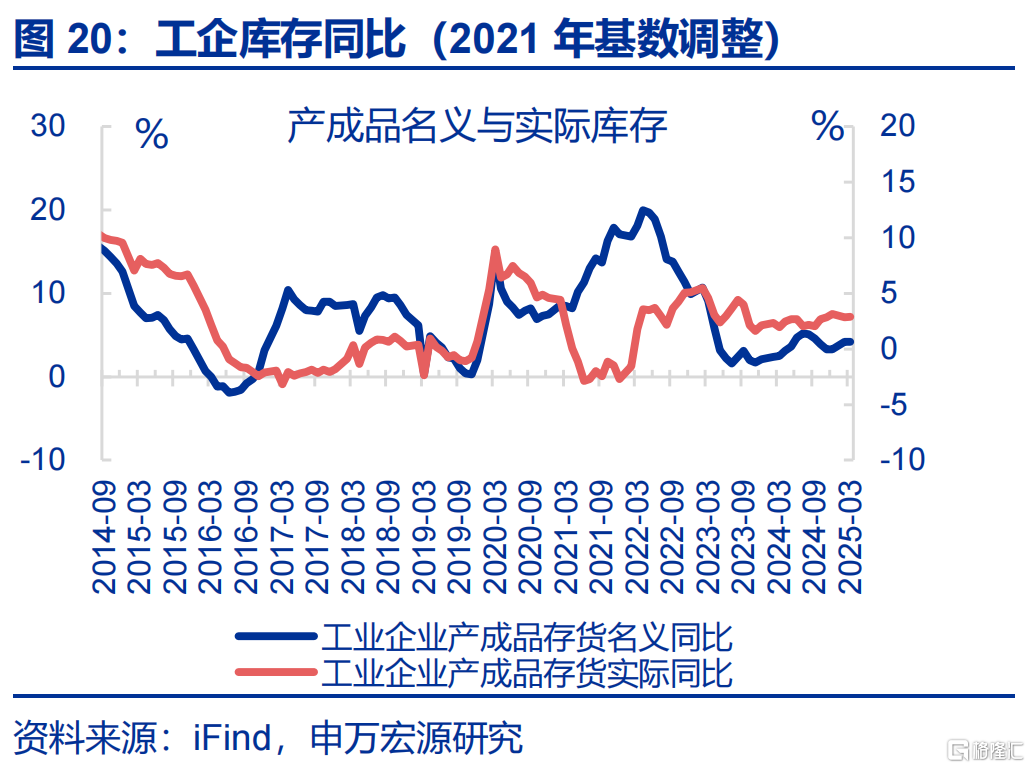

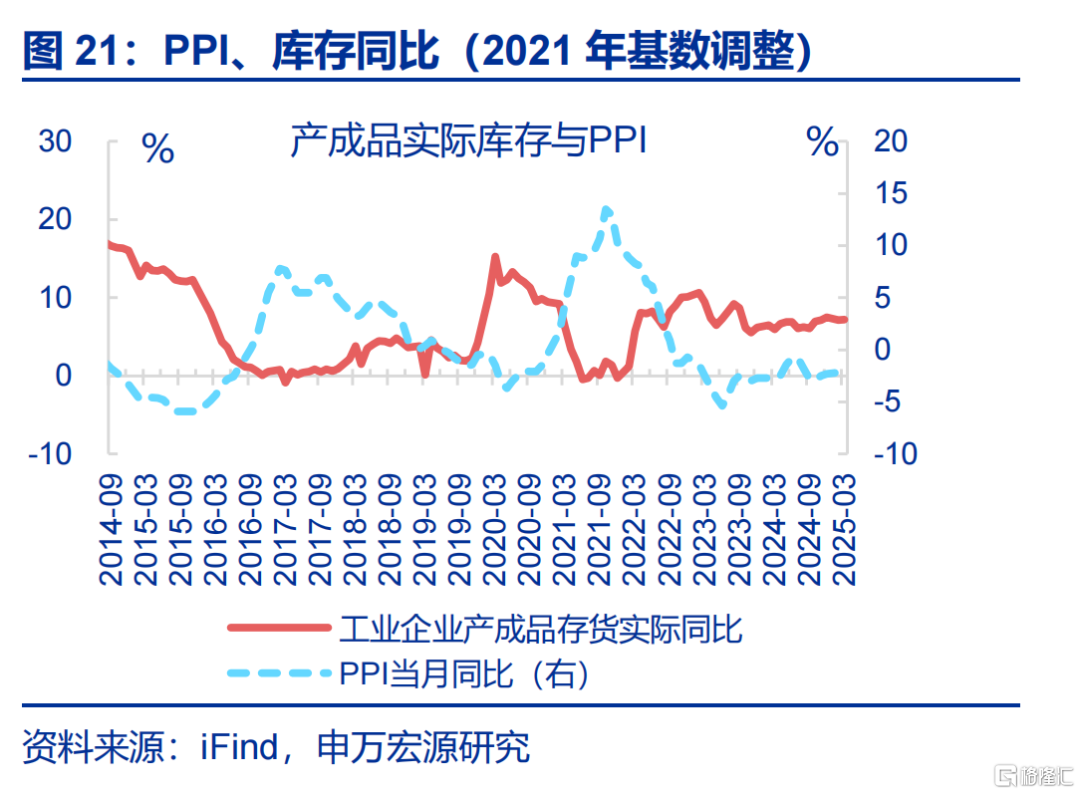

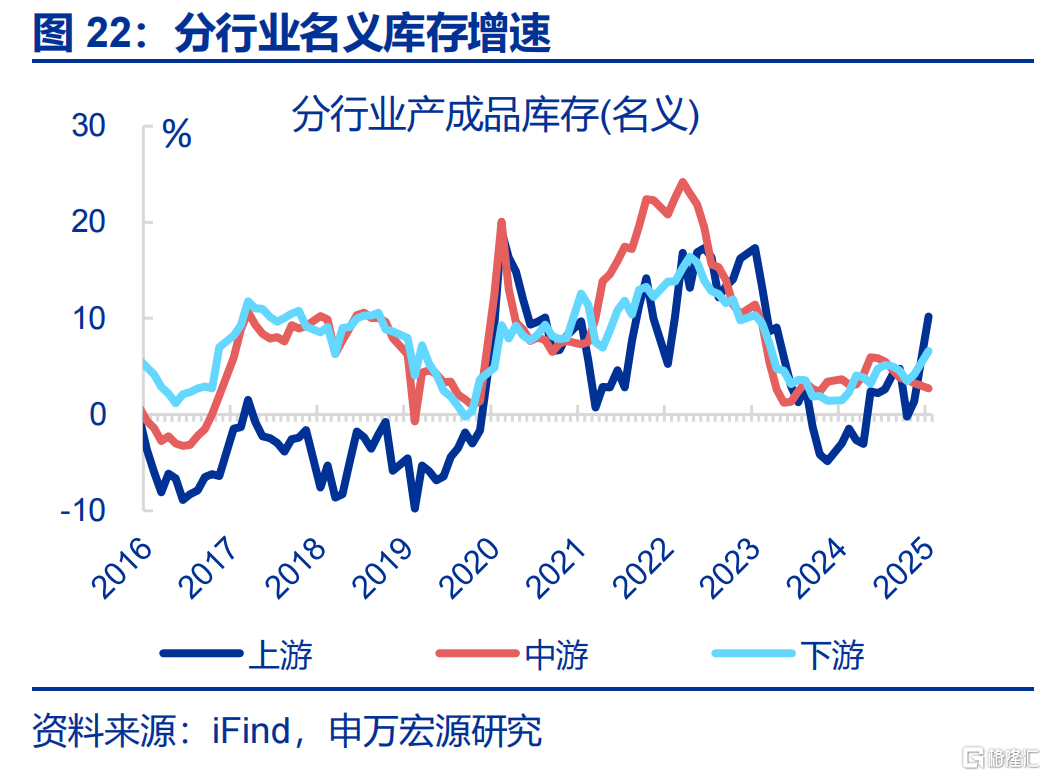

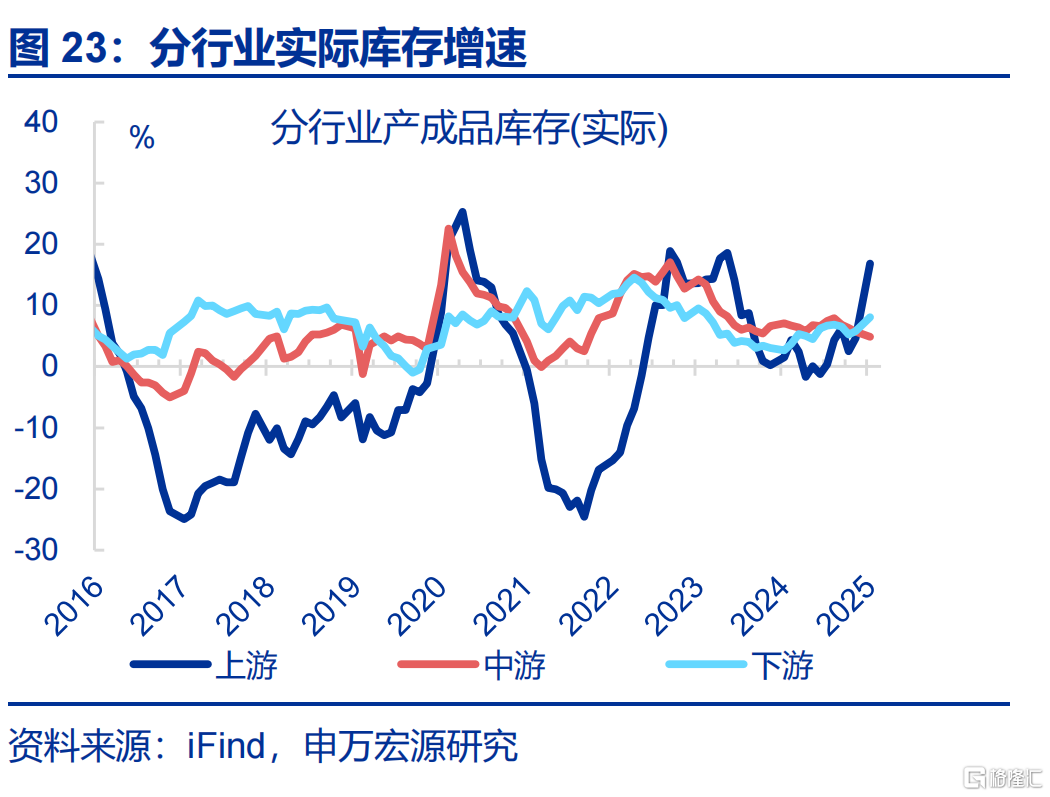

库存:库存增速持平前月,终端需求仍待进一步修复。3月,工企名义库存持平前月,同比录得4.2%;剔除价格因素后的实际库存也与前月相近(7.2%)。结构上(截止2月),上游实际库存增速明显回升(+12.2pct至16.8%),反超中游(4.9%)及下游(8.1%)。

风险提示

外部环境变化,国际油价超预期上行,国内工业品需求恢复不及预期。

报告正文

4月27日统计局公布工企效益数据,2025年3月,工企营收累计同比3.4%、前值2.8%;利润累计同比0.8%、前值-0.3%。3月末,产成品存货同比4.2%、前值4.2%。

1. 核心观点:利润回升主要源于营收改善,而成本压力等中期约束仍在

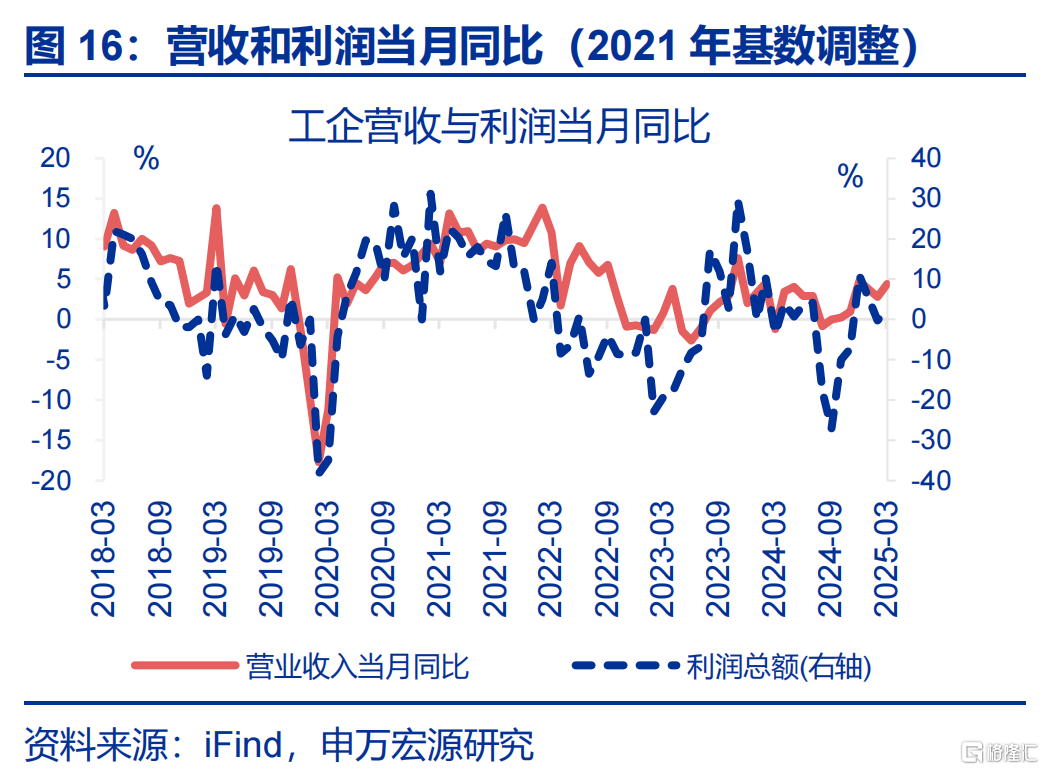

3月利润增速回升主要源于营收改善,其他损益、费用等短期指标也有贡献;而成本压力等中期约束有所增大。3月,工业利润当月同比回升2.8pct至2.5%。拆分结构看,利润回升主要源于营收改善,在PPI同比偏弱的背景下,实际营收当月同比较前月回升1.9个百分点至7.1%,支撑利润同比上行6.2%。利润率对工企利润的贡献主要体现在费用、其他损益(投资收益、营业税金及附加等杂项支出)等短期指标回升,其对利润增速的贡献分别较上月上行2.5、2.8pct至3.8%、0.3%。相比之下,成本对利润仍然构成较大约束,拖累整体利润同比下行5.9%。

3月,营收增速回升较大的是煤炭冶金链与下游消费行业,主要受益于基建提速及以旧换新政策拉动。3月PPI同比回落0.3pct至-2.5%,但实际营收增速回升1.9个百分点至7.1%,支撑名义营收增速改善。分结构看,基建提速支撑冶金产业链实际营收改善幅度较大,当月同比较前月回升2.5pct至6.3%;以旧换新政策带动国内商品消费积极改善,也对消费制造业营收有拉动,行业实际营收增速同比边际上行1.5个百分点至9.2%。相比之下,石化产业链营收主要受价格拖累,而剔除价格因素的实际营收增速也有提升,当月同比较前月上行0.5pct至5.2%。

成本压力增大的仍为下游消费行业,反映刚性成本的拖累。3月,工业企业成本率(85.8%)处2020年来同期最高水平。拆分结构看,下游消费制造业成本率环比增加247.4bp至83.7%,上行幅度超过季节性(+181.9bp)。由于中下游产能利用率较低,刚性支出成本较大,中下游成本压力明显偏高。结构上,家具、食品、服装等成本率均有较大上行,环比分别+258.8、155.5、142.7bp。

石化、冶金链成本率改善也不及季节性,整体在历史同期相对高位。3月,冶金链、石化链成本率虽然回落,环比分别-34bp至87.2%、-12.9bp至86.1%;但2019年来其3月平均降幅分别是72.7、83.2bp,冶金链、石化链改善幅度均不及季节性。具体行业中,金属制品、橡胶塑料、石油加工、通用设备成本率并未改善,分别较前月上行106.9、54、36.9、31.9bp至89.2%、85.5%、86.4%、82.2%。

展望后续:国际大宗价格回落有助于缓解成本压力;但中下游刚性成本仍高,叠加关税扰动,未来利润恢复仍面临不确定性。从历史数据看,利润率对利润的影响大于营收。后续大宗价格回落可能使石化、冶金链成本率延续改善,但中下游产能利用率偏低的问题短期难以扭转,成本压力可能持续存在。同时参考上一轮贸易冲突经验,关税落地后,加征行业利润率受资产周转率下滑、刚性成本上升的影响,出现“超额”下行,同时引起利润增速回落幅度超过营收。往后看,伴随关税加码,企业盈利修复进度可能放缓,预计后续工业利润恢复仍有不确定性。

2. 常规跟踪:工企营收涨幅较大,带动利润回升

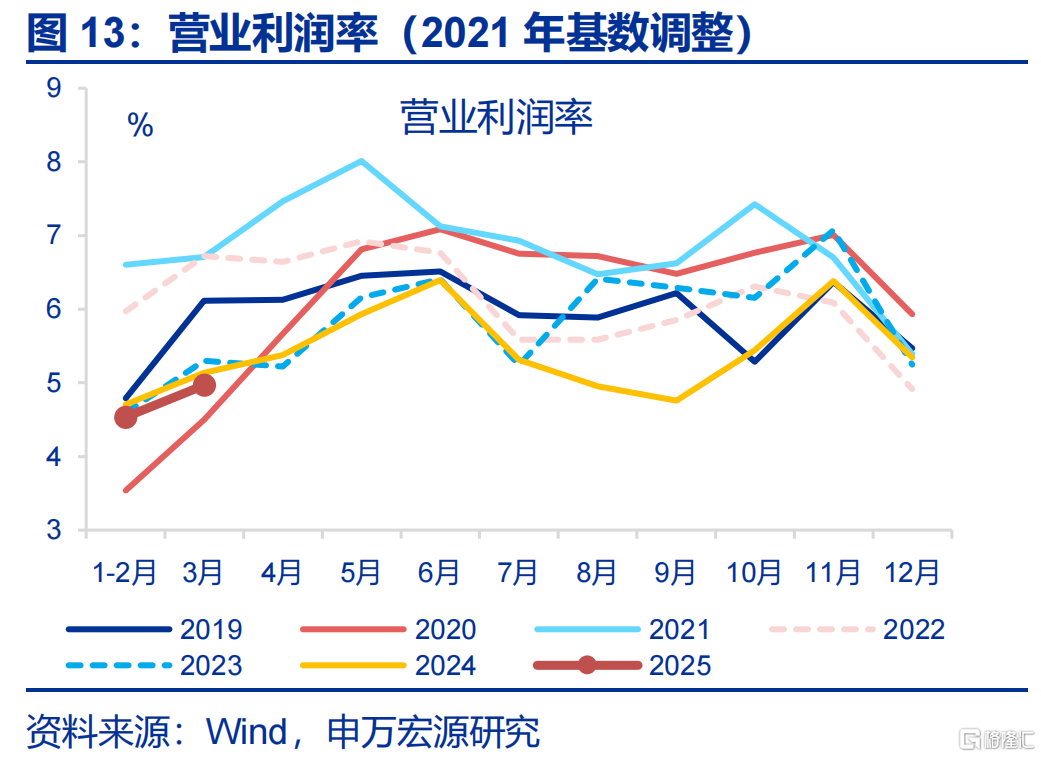

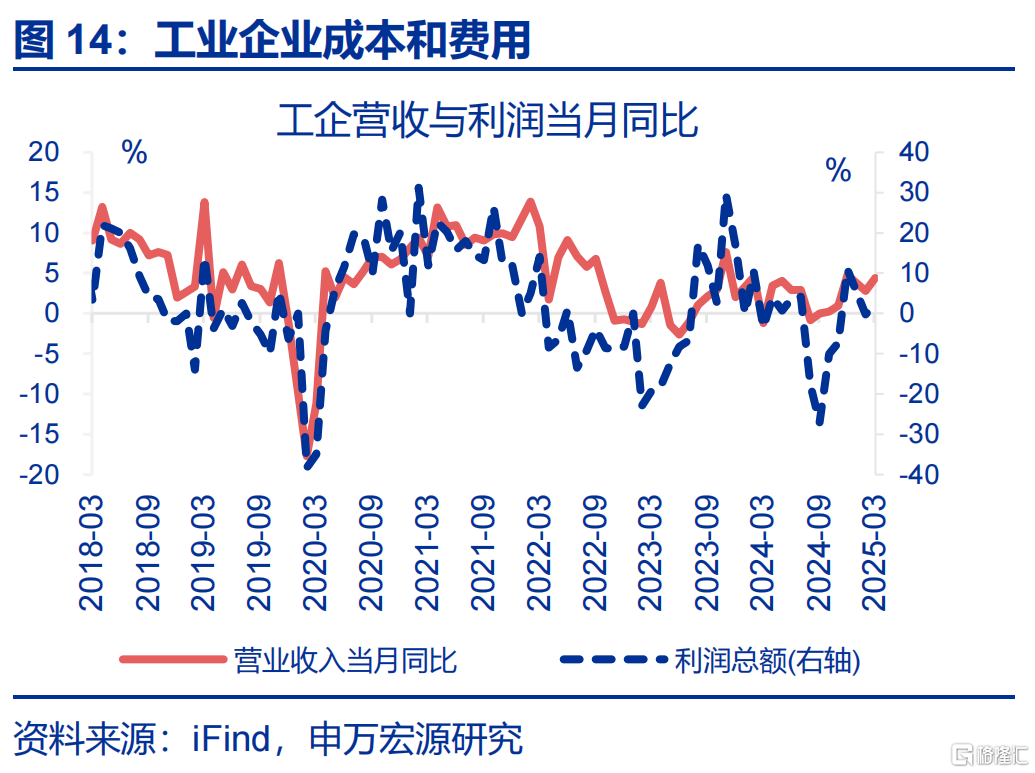

利润:工企利润有所回升,主要受益于“量”的改善。3月,工业企业利润当月同比上行2.9pct至2.6%。分解来看,“量”对工业企业利润贡献为正,工业增加值同比较上月提升1.8pct至7.7%。相比之下,营业利润率仍为负(-3.2%),PPI同比较前月回落0.3pcts至-2.5%。

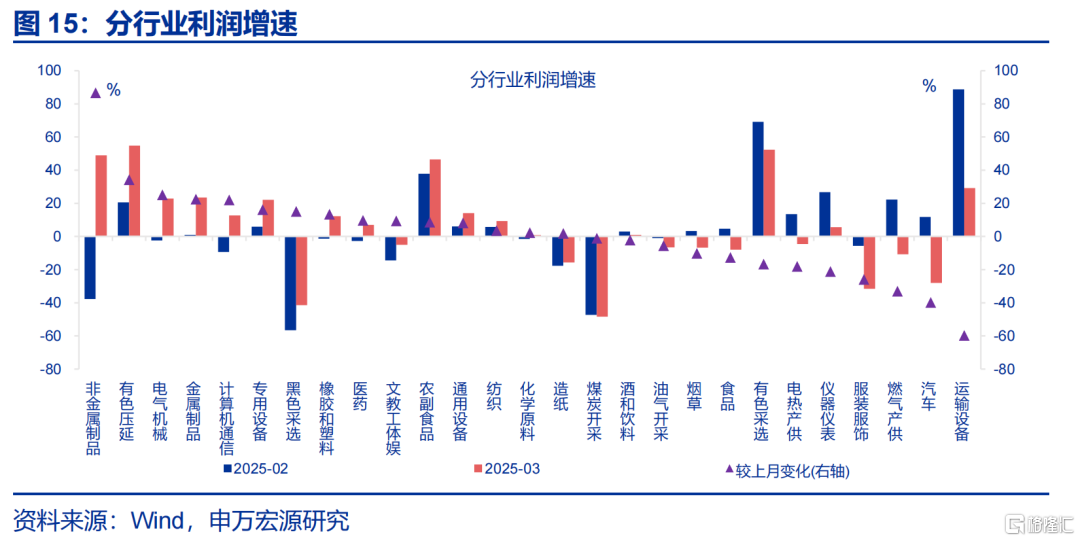

结构上,装备制造业利润改善幅度较大,而下游利润增速有所回落。3月,装备制造业利润改善幅度较大,有色压延、电气机械、金属制品等行业利润同比分别较前月上行34.3、25.2、22.5pct至54.8%、22.8%、23.5%。相比之下,汽车、服装服饰等下游行业利润增速降幅较大,同比分别较前月下行39.8、25.8pct至-28.5%、-31.5%。

营收:工企营收增速有较大回升,文教工体娱等行业营收涨幅显著。3月,工企营业收入当月同比明显回升,较前月上行1.6个百分点至4.4%;累计同比较1-2月回升0.6个百分点至3.4%。分行业看,文教工体娱、非金属制品、印刷行业营收增速涨幅较大,当月同比分别较上月上行8.7、6.5、6.4pct至6.6%、-2.3%、5.9%。

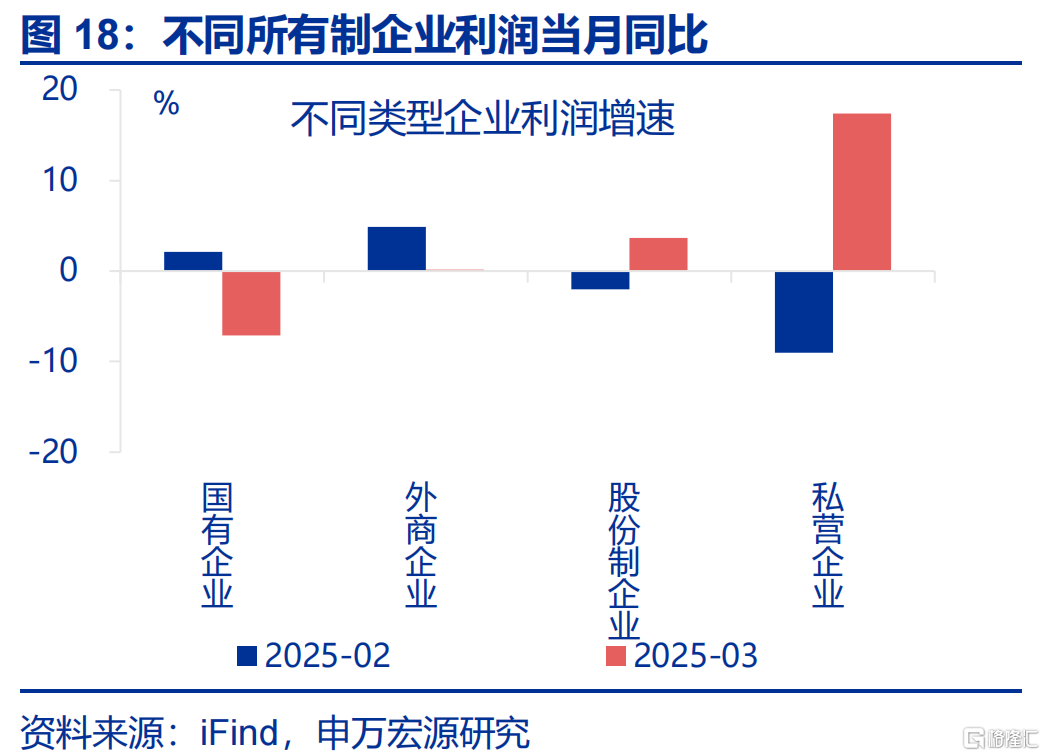

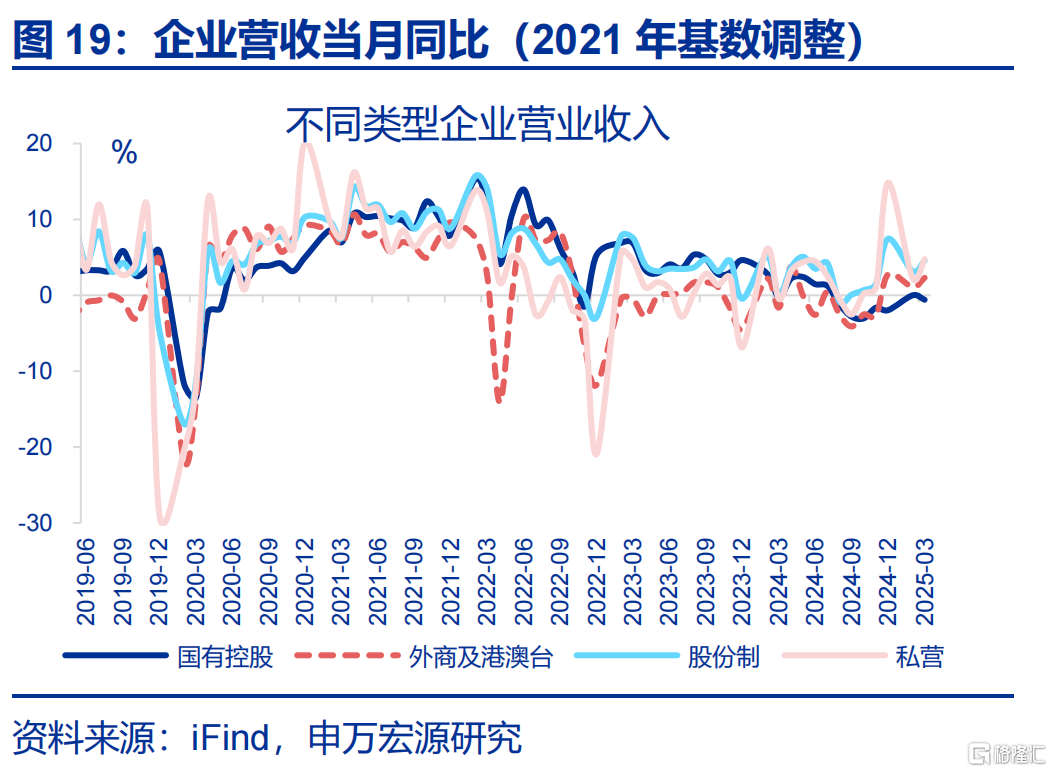

分所有制看,私营企业、股份制企业营收、利润均有改善。3月,私营企业营收、利润增速有较大回升,当月同比分别较前月上行2.5、26.4pct至4.8%、17.4%。股份制企业营收、利润也有改善,当月同比分别较前月上行1.4、5.7ct至4.6%、3.7%。相比之下,国企营收、利润走弱,当月同比分别较前月下行0.6、9.2pct至-0.6%、-7.1%。

库存:库存增速持平前月,终端需求仍待进一步修复。3月,工企名义库存持平前月,同比录得4.2%;剔除价格因素后,实际库存也与前月相近,当月同比录得7.2%。结构上(截止2月),上游实际库存增速明显回升(+12.2pct至16.8%),反超中游(4.9%)及下游实际库存增速(8.1%)。

风险提示

外部环境变化,国际油价超预期上行,国内工业品需求恢复不及预期。

注:内容节选自申万宏源宏观2025年4月27日发布的《利润正增能否延续?——工业企业效益数据点评(25.03)》,分析师:赵伟、屠强、耿佩璇