北京时间4月7日,美股三大指数期货再度全线暴跌。截至发稿,道指期货跌2.16%,纳指期货大跌近3%,标普500指数期货跌2.5%,VIX“恐慌指数”今日一度飙涨至60。

美国股市过去2个交易日合计缩水5.9万亿美元。目前纳指已经跌入熊市区域,这意味着其自抛售以来已累计下跌超20%,仅上周五一天,该指数就下跌了5.82%,标普500指数则暴跌5.97%,跌至11个月以来最低点。

市场的大跌使得期权的成交量暴增。上周五,美股期权市场创下超过1亿份合约的历史新高,比今年的日均5840万份高出71%,超过了去年的明星科技公司抛售、2023年硅谷银行危机、2021年经济衰退担忧和2020年疫情等之前的恐慌事件,凸显了期权在动荡时期的重要作用。

市场恐慌之际,看跌期权遭抢筹,如何应对跌市?

标普500波动率指数 (.VIX.US) 由标普500指数未来30天的平价看跌期权和看涨期权价格加权实时计算得出的。

标普500波动率指数 (.VIX.US) 由标普500指数未来30天的平价看跌期权和看涨期权价格加权实时计算得出的。

平价期权的价格被认为是衡量波动性的指标之一,市场一旦因为某些突发状况陷入恐慌,投资者倾向于买入期权,进而推动价格上涨。

VIX指数越高,意味着投资者认为未来美股市场波动幅度越大。这就是为什么VIX指数被视为一个用来评估美股恐慌情绪的指标。

目前,标普500指数 (.SPX.US) 的隐含波动率IV飙升至44.89%,达到历史最高水平,表明投资者急于保护自己的投资组合,导致看跌期权溢价飙升。这使得投资者难以对冲其头寸,因为期权溢价非常昂贵。

即使是机构投资者也购买指数看跌期权,但价格实在太贵导致无从下手。Spot Gamma的Brent Kochuba表示:“现在没有专业投资者会购买看跌期权——就像在台风期间购买保险一样。

那么还有哪些期权策略值得借鉴?

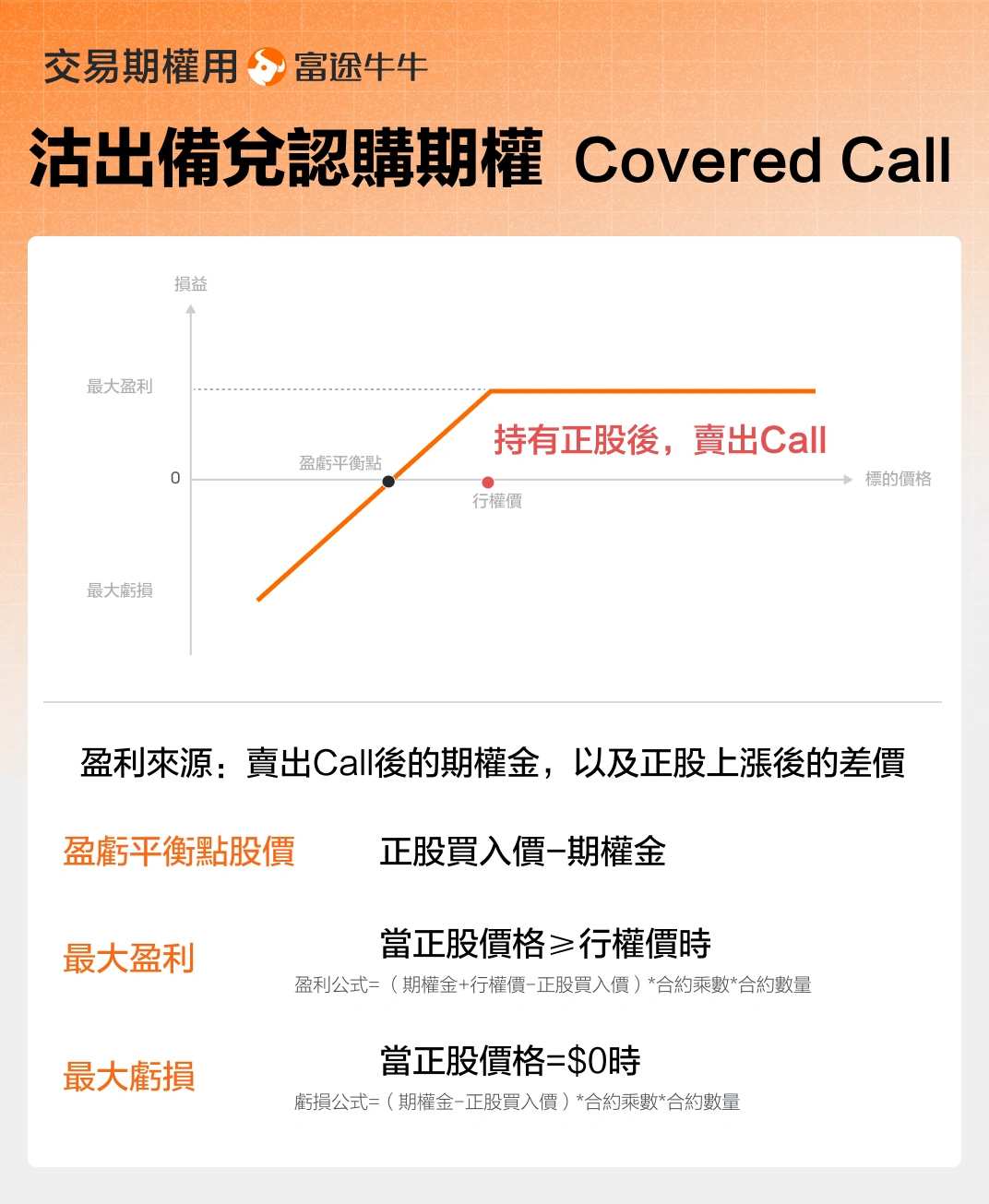

Covered Call 备兑看涨期权:持有正股后卖出Call

操作原理:持有标的资产时,出售溢价的看涨期权获得高权利金,可以提高对标的股票的整体投资回报。

适用场景:市场恐慌但标的资产具备长期价值,短期波动剧烈。例如,在标的反弹乏力时,通过卖出看涨期权降低持仓成本。

优势:权利金收入可抵消部分持仓浮亏,适合长期持有者。

风险:若标的大幅反弹,需按行权价卖出资产,错失更高收益。

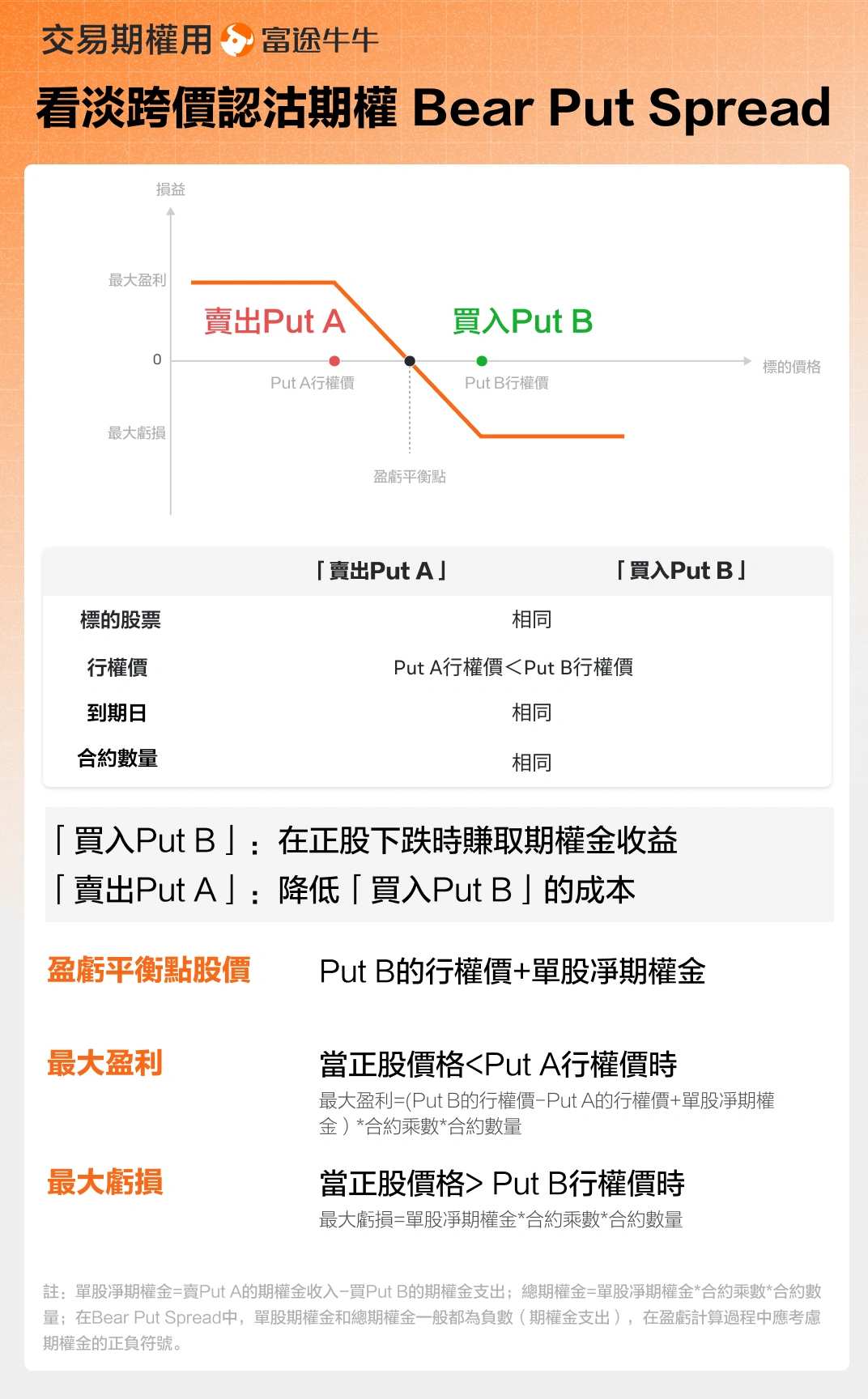

Bear Put Spread 熊市看跌期权价差:卖出Put A+买入Put B

所谓“熊市”,即是看跌后市。“价差”则是指,选择正股相同、到期日相同、方向类型、但行权价不同的期权,通过一买一卖赚取价差。看跌(Put)是指使用2个看跌期权(Put)来构建该策略。

该策略构成由2个Put构成:“卖出Put A”+“买入Put B”,且Put A行权价<Put B行权价。

操作原理:在恐慌市场中,短期波动通常会夸大期权溢价。这种方法非常适合寻求成本效益保护或押注短期下跌而不会过度暴露于波动性、挤压或时间衰减的投资者。

适用场景:预期市场价格将下跌,但认为下跌有限;预期市场价格将下跌,已经买入了看跌期权,想降低买入看跌期权的成本。

例如,在上周五纳指100ETF-Invesco QQQ Trust (QQQ.US) 的期权异动大单中,一交易员在QQQ 436.75美元的价格时,卖出7098张今年5月16日到期行权价为415美元的put单,同时买入相同数量今年5月16日到期行权价为430美元的put单。

从期权计算器来看,该笔交易构成Bear Put Spread 熊市看跌期权价差,能够在该ETF价格下跌时提供有限的保护对冲。

市况复杂多变,期权策略繁多,不知道如何选择?

![]() 富途牛牛新桌面版帮你三步建立期权策略,投资从此简单高效!

富途牛牛新桌面版帮你三步建立期权策略,投资从此简单高效!

风险提示

期权是一种合约,赋予持有人在某一特定日期或该日之前的任何时间以固定价格购进或售出一种资产的权利,但不承担义务。期权的价格受多种因素影响,包括标的资产的当前价格、行使价、到期时间和隐含波动率。

隐含波动率反映了市场对期权未来一段时间内的波动预期,它是由期权BS定价模型反推出来的数据,一般将它视为市场情绪的指标。当投资者预期更大的波动性时,他们可能更愿意为期权支付更高的价格以帮助对冲风险,从而导致更高的隐含波动率。

交易员和投资者使用隐含波动率来评估期权价格的吸引力,识别潜在的错误定价,并管理风险敞口。

免责声明

本内容不构成任何证券、金融产品或工具要约、招揽、建议、意见或任何保证。买卖期权的亏蚀风险可以极大。在若干情况下,你所蒙受的亏蚀可能会超过最初存入的保证金数额。即使你设定了备用指示,例如“止蚀”或“限价”等指示,亦未必能够避免损失。市场情况可能使该等指示无法执行。你可能会在短时间内被要求存入额外的保证金。假如未能在指定的时间内提供所需数额,你的未平仓合约可能会被平仓。然而,你仍然要对你的帐户内任何因此而出现的短欠数额负责。因此,你在买卖前应研究及理解期权,以及根据本身的财政状况及投资目标,仔细考虑这种买卖是否适合你。如果你买卖期权,便应熟悉行使期权及期权到期时的程式,以及你在行使期权及期权到期时的权利与责任。

编辑/Rocky