中国中药的业绩预减公告看起来是真的刺激,其实拆解分析之后会发现并没有很夸张;下面就来拆解看看,中国中药这四个大字背后到底是埋着雷,还是藏着宝。

公告原文对净利暴跌的原因是这么描述的:

(i)集採降價、市場競爭加劇及藥材成本偏高等 多重因素影響中藥配方顆粒業務銷售規模及盈利水平;

(ii)本期信用減值、商譽減值 及廠房減值增加;

(iii)本公司之部分附屬公司補繳稅款

1.信用减值

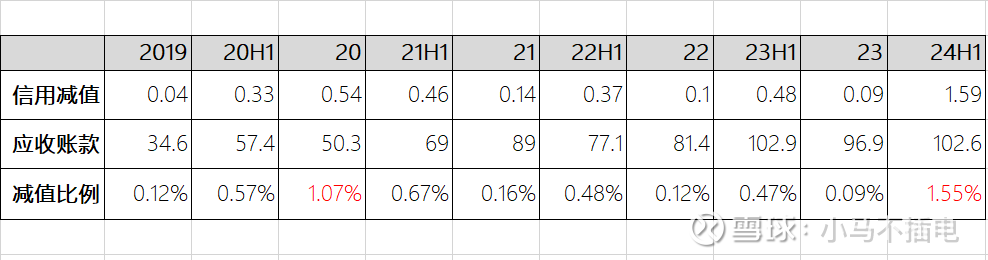

24年中报公司已经对信用减值大幅提高有所披露,上半年信用减值1.6亿,同比多减1.1亿,减值数据和减值占应收比例双双创纪录。

这里要说明下,去年公司13亿净利,有5亿是通过递延税资产实现,所以正常税务情况下的净利应该是8亿,假如24年下半年信用减值同上半年,那么信用减值总额就是约3亿,这样就已经少掉8亿净利,同比去年下降60%了。按公告说法经调整净利降低50-60%,说明24年真实的经营情况,和去年区别不大。

这里要多说一句,中国中药的应收账款问题历来有之,只是在21年之后变本加厉,21年当年营收增长43亿,应收却增长49亿,22年营收下降48亿,应收却只减少了不到8亿;如果直接拿22年和19年的数据作比较,两年总营收都是143亿,但22年的应收账款是19年的2.35倍,整整多了47个亿。截至24年中报,公司应收规模103亿,基本上达到净资产的一半,但即使上半年创纪录的计提了1.6亿减值,计提比例也只有1.55%。

但是我想说这巨大的应收规模也不能完全看作公司的达摩克里斯之剑,它至少是一把双刃剑。首先自20年以来的宏观环境大家有目共睹,医疗财政紧张不是什么新闻,中药配方颗粒是不允许在医疗机构以外销售的,所以中国中药的应收可以肯定几乎全部来自公立医院的欠款,说白了也是政府债务,政府债务可以展期,但很难赖账,无非要看宏观拐点和化债节奏;但另一方面,中国中药是央企,按道理化债紧迫性其实是弱于民营的(zzzq你们懂),所以这方面的问题总体上算作双刃剑,不是单边利空。

所以这笔钱即可以是宏观弱势财政紧张时期的巨大压力,也可以是宏观转好财政发力化债后的巨大现金流源泉,方向性的判断,说实话不是外人可以轻易下结论的,但是两个侧面因素可以作为推理参考:

首先是现金流,公司自19-23年的经营活动现金流净额合计48.8亿,而5年净利润合计79亿,净现比确实不高,但现金流差额只有30亿,远小于23年底相比19年底增加的应收规模97-35=62亿,应收比现金流缺口额外多了32亿,也侧面反映出公司在产业链中的强势地位,简单说,虽然宏观经济弱,但公司还挺得住。

再一个就是减值程度了;公司这一波释放业绩压力,结合政策拐点和管理层更换,按理说应该会配合相对充分的信用减值,但可以看出其实相对百亿应收总规模来说,两三个亿的减值确实不算太夸张,所以未来现金流改善(或者小概率的隐藏利润的释放)还是比较可以期待的。

最后就是央企信誉问题了;中国中药就凭名字,我想就不能暴雷,当然这个是个不可言说的问题,不展开了。

2.商誉减值及厂房减值

按公司披露,经调整溢利下降50-60%,全部溢利下降90-100%,那么这中间的差值40%,大约5-6个亿,假设上半年补交了税款后,下半年没有额外补交,那么商誉和厂房减值大概是4-5个亿。

信用减值和补缴税款中报的时候就已经提过了,虽然半年度额度和全年度额度不知道是否一致,至少不是意外惊吓,但商誉减值和厂房减值是妥妥出乎意料之外的;这4-5亿,我想应该还是新管理层有意为之去挤破问题,化解隐患;其实也不是毫无征兆,公司中报曾披露出售部分资产,收入213w,产生了账面亏损175w,这笔资产账面就亏了45%,也可见公司账面资产有很多与实际价值不符的情况。

公司物业厂房设备资产自20年新增10亿在建工程后,一直保持在65-68亿规模;公司商誉近五六年没啥变化,35亿左右,期间只有小幅减值;截至24年中报,公司物业厂房资产和商誉资产合计约百亿,这次一次性减值计提了约不到5%,确实也不算惊天大雷,只不过对于这几年这脆弱的净利润来说,影响程度很大罢了。

3.附属公司补缴税款

公司8月份发布过一个为附属公司补缴税款的公告,合计需补交1.29亿税款;我不是财税专业人士,这个只能是被动接受。央企对税收的要求是很严格的,没啥花头,我想这次补税也只是一次性影响,不会有什么后续影响了。

最后,关于私有化;2020年10月国药集团收购了太极集团,当时国药承诺过,以5年为期,通过包括但不限于资产置换,资产出售,设立合资,变更主营,资产注入,委托管理等方式,逐步解决太极和国药旗下其他中药板块的同业竞争问题;太极集团以中成药为主业,和中药配方颗粒为主业的中国中药不存在太强烈的同业竞争,但中国中药也有部分中成药业务,是需要解决的,之前私有化就传言是要部分并入太极平台;5年期限眼看就快到了,去年私有化失败后今年我相信集团还是会有新的动作。

24年9月中国中药官宣人事变更,在公司任职十几年的原总经理陈映龙被调离,去了国药集团二级子公司国药医疗健康产业有限公司,似乎是降职;原国药医疗健康产业的一把手杨军替换接班了中国中药的董事长。在这之前,24年上半年功能四的总裁(总经理)和副总裁双双退休离任,陈映龙作为董事会主席代理了几个月,然后9月被换掉;25年1月公司公告换下6人、换上5人非执行董事,至此基本上公司董事会领导被换了个遍。

换领导,财务洗个澡也很正常,这个洗澡程度,从上面的分析来看, 还在可接受范围之内。不说中国中药这四个字值多少钱,就从中药产业的重要性,配方颗粒在国标确立后的渗透率提升预期(对标日本和台湾),中药材价格走势(过去四五年都是上升趋势,去年中至今高点回调了20%,对中国中药的成本端是好事情),大股东私有化价格的指导性(央企要考虑国有资产流失风险),比较靠谱的财务安全性(流动比率2左右),正常情况下公司年利润应该能做到10亿左右,结合潜在的现金流释放,目前公司市值100亿的安全边际应该是比较充足的了。

不过总归拿中国中药这种标的是需要耐心的,除了私有化预期没啥热点可炒,只能一个季度一个季度的看它业绩转向,再看现金流改善之后的股东分红意愿。但长期收益也不见得低,毕竟一年三倍者多,三年一倍者寡。

$中国中药(00570)$ $太极集团(SH600129)$

本话题在雪球有6条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>