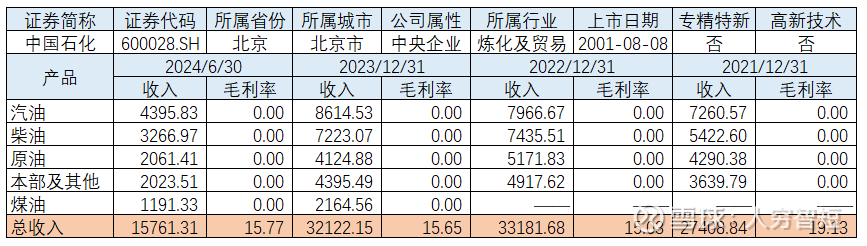

中国石化是上中下游一体化的大型能源化工公司,主要从事勘探及开发、炼油、营销及分销、化工等业务。2024年上半年勘探业务实现油气当量产量257.66百万桶,其中境内原油产量126.49百万桶,同比增长1.5%、天然气产量7,005.7亿立方英尺,同比增长6.0%;截至23年末,原油探明未开发储量226百万桶、天然气探明未开发储量17820亿立方英尺,整体剩余可开采年限紧张。炼油业务加工原油12,669万吨,生产成品油7,730万吨(汽油占比42%、柴油占比38%、煤油占比20%),同比增长1.6%。油品分销方面,成品油总经销量11,901万吨,同比增长2.1%,拥有加油站30959座、便利店28633家,均维持稳定。化工方面,上半年乙烯产量649.6万吨、合成树脂产量978.4万吨、合成纤维单体及聚合物459.8万吨

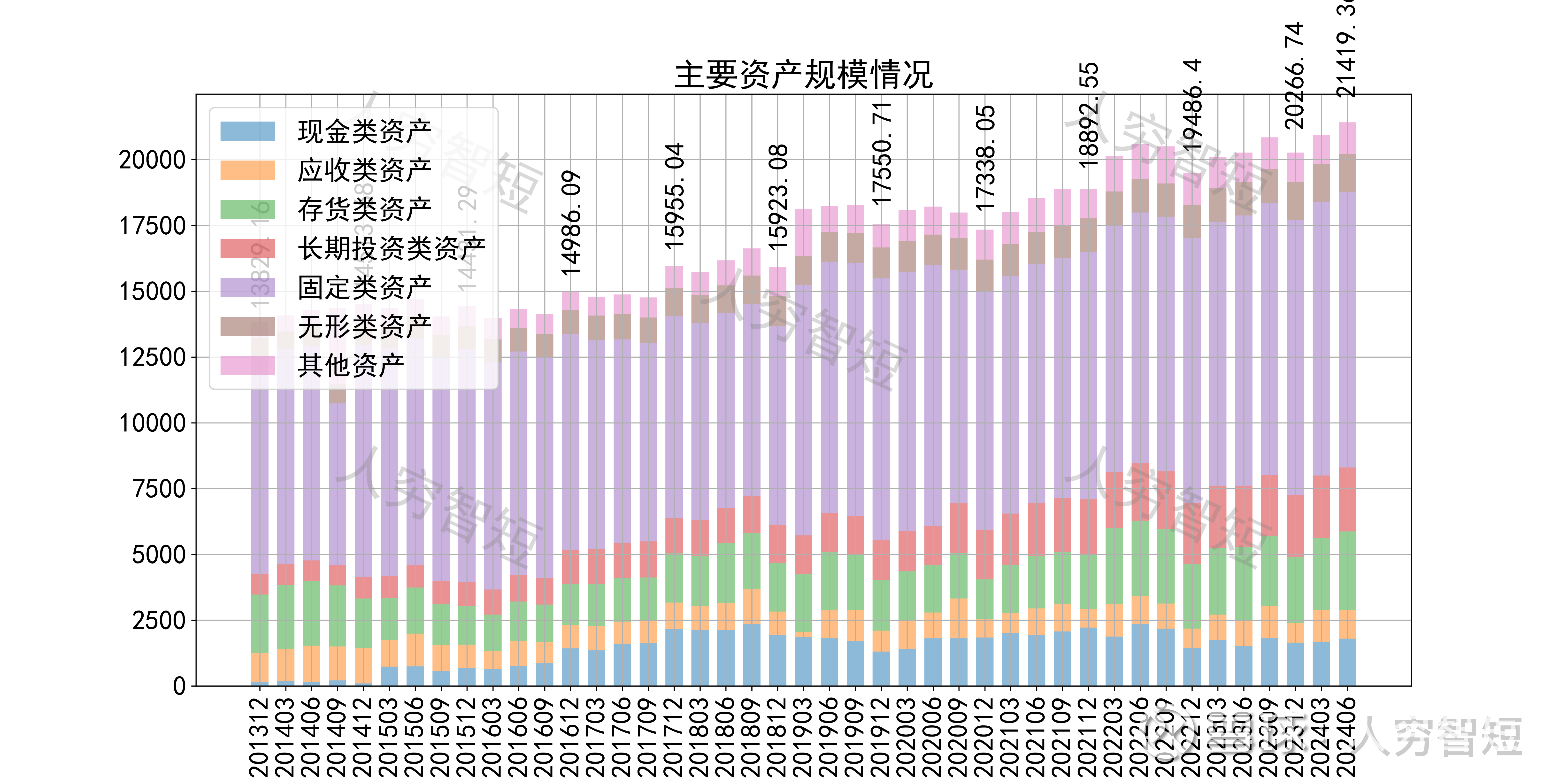

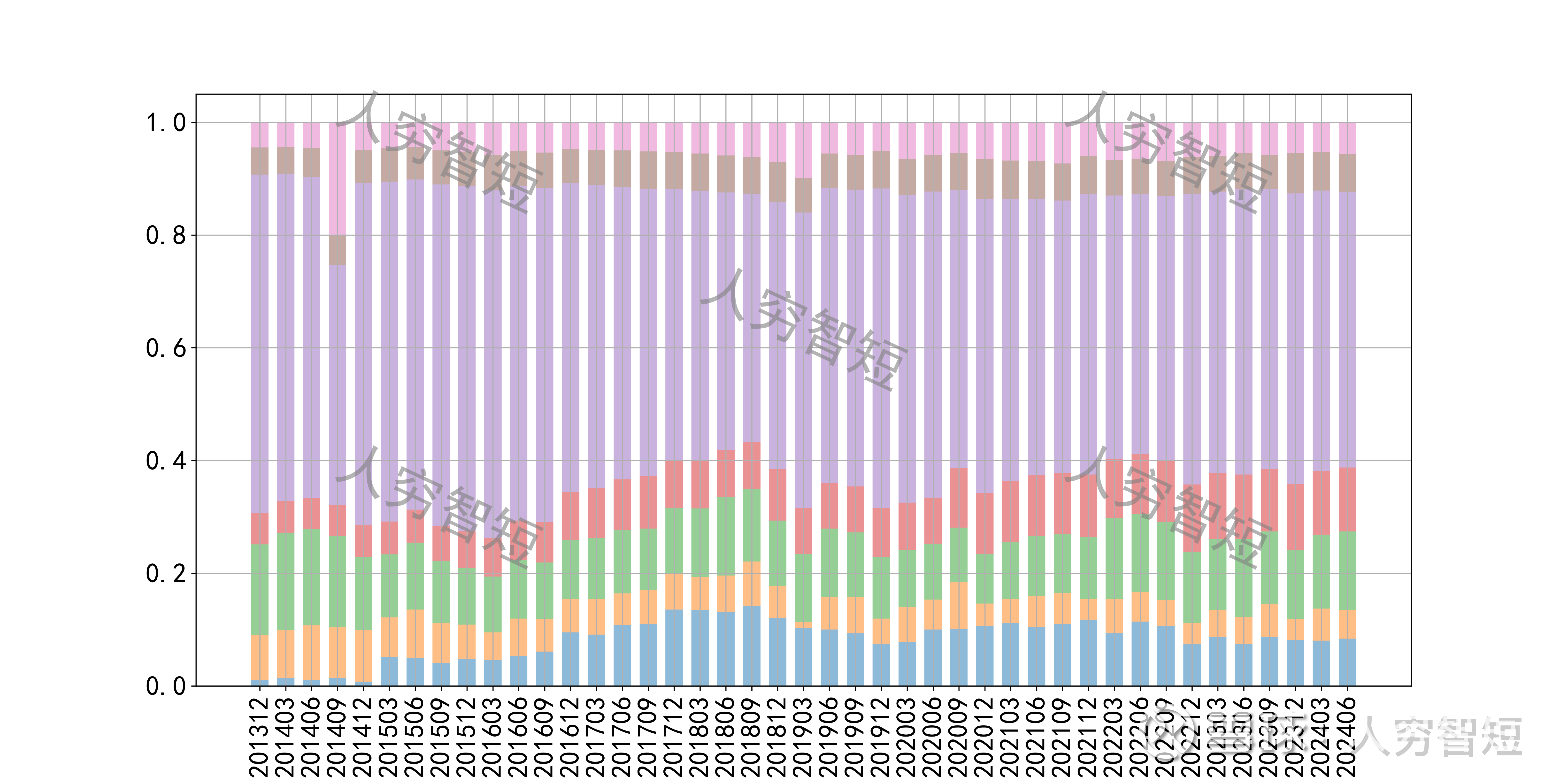

公司最近十年总资产复合增长率4.15%,截至24年6月末,为21419.36亿元,全行业28家上市公司中,居第2位。资产结构以存货、长期股权投资、固定资产为主。存货余额2970.99亿元,近55%为原材料,产成品占比约38%,近年来较为稳定,未看到大规模积累。长期投资主要为对联营企业国家管网集团、合营企业福建联合石化及扬子巴斯夫投资,股权投资合计2437.33亿元。固定资产6836.20亿元,其中机器设备4331.99亿元,尚需折旧约8年;油气资产1685.99亿元,尚需折旧约5年;在建工程1917.80亿元,主要为镇海炼化炼油及高端合成新材料项目、川西气田雷口坡组气藏开发建设项目以及潮州华瀛液化天然气接收站项目。

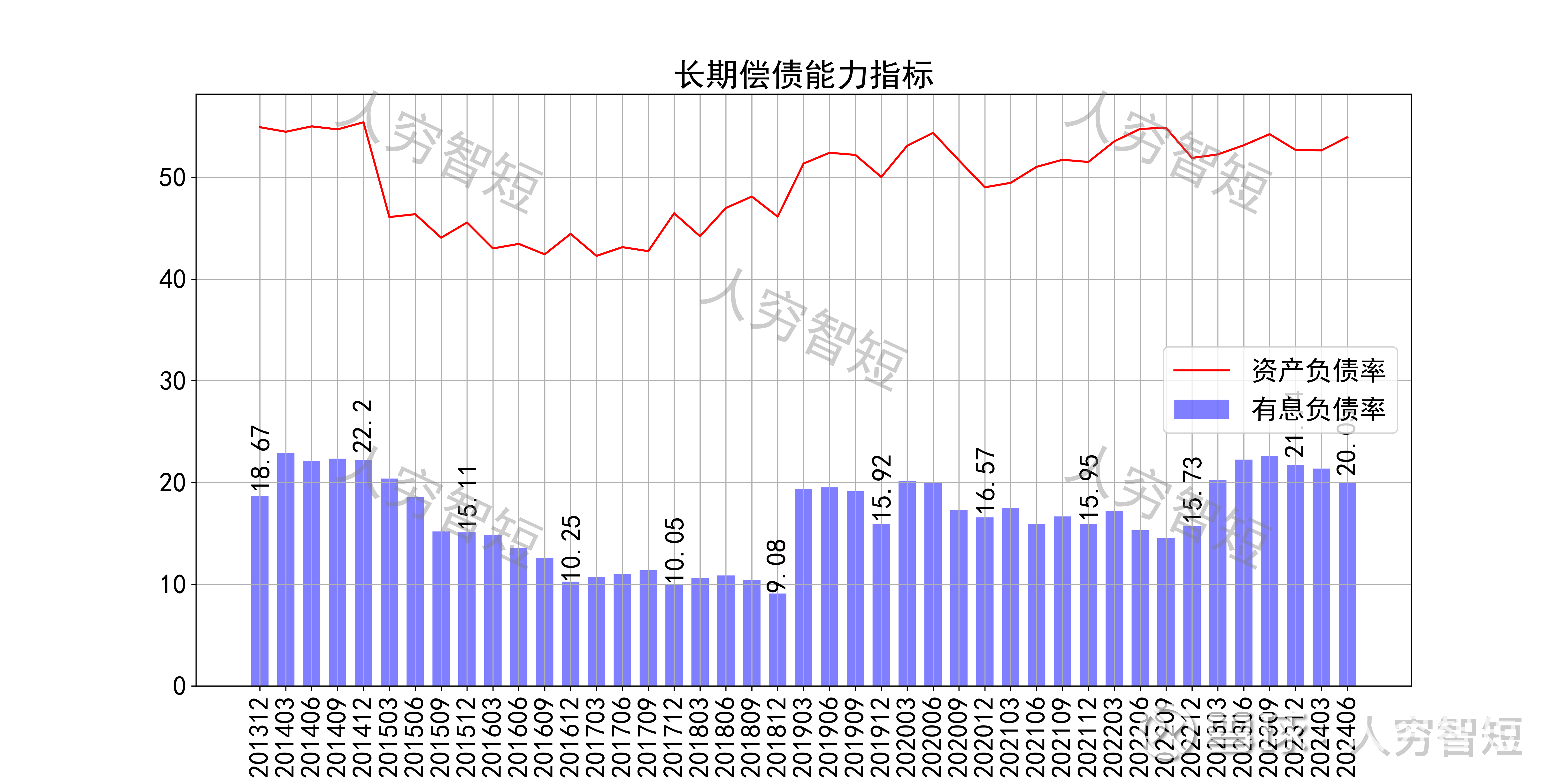

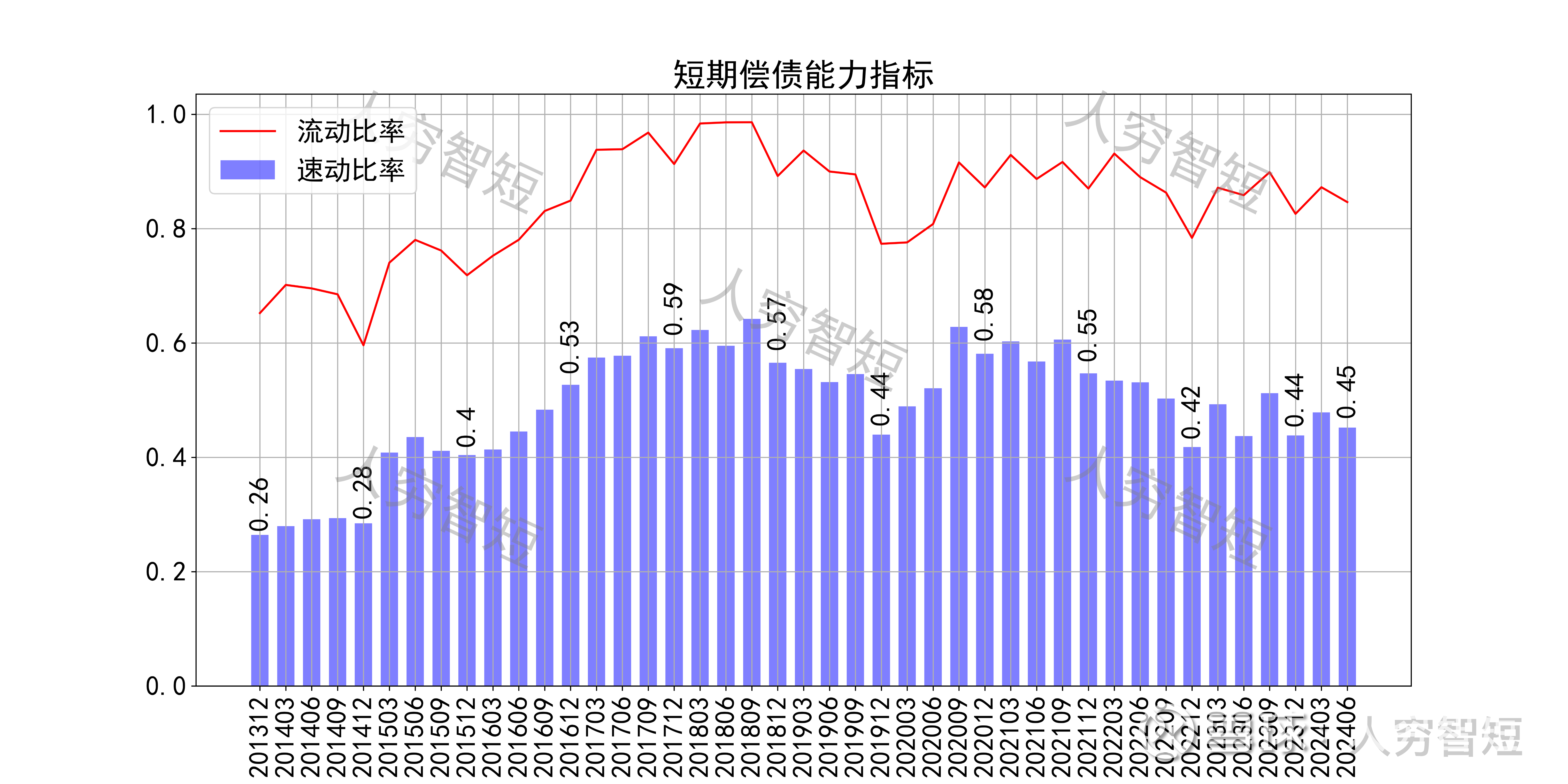

长期偿债指标中,资产负债率震荡走高,近年增加至53%左右,有息负债率约为20%,债务负担一般,对供应链上、下游资金有一定占用。短期偿债指标中,流动比率、速动比率较弱且存在差异,与存货规模相关联,资产短期流动性较差。

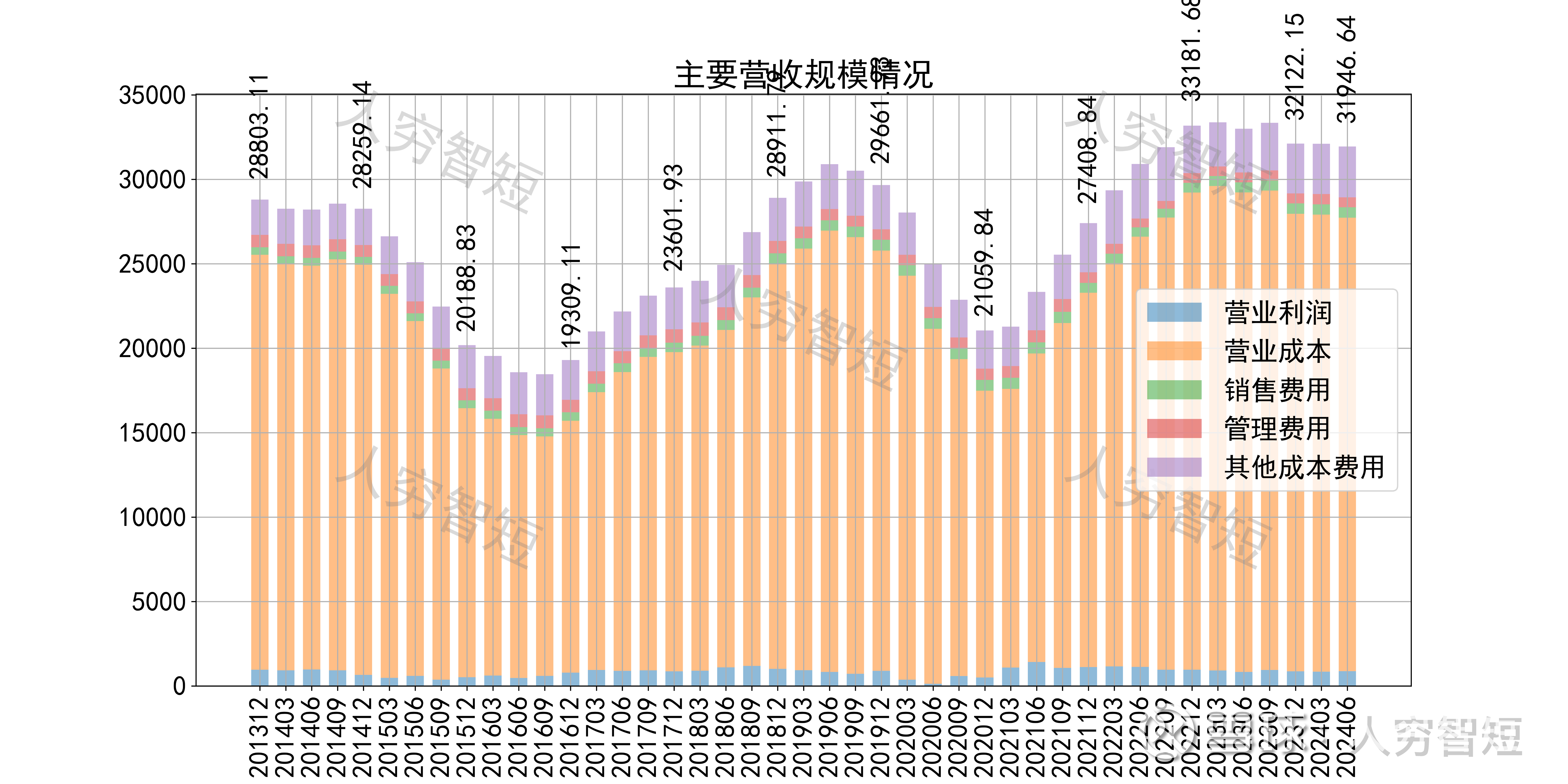

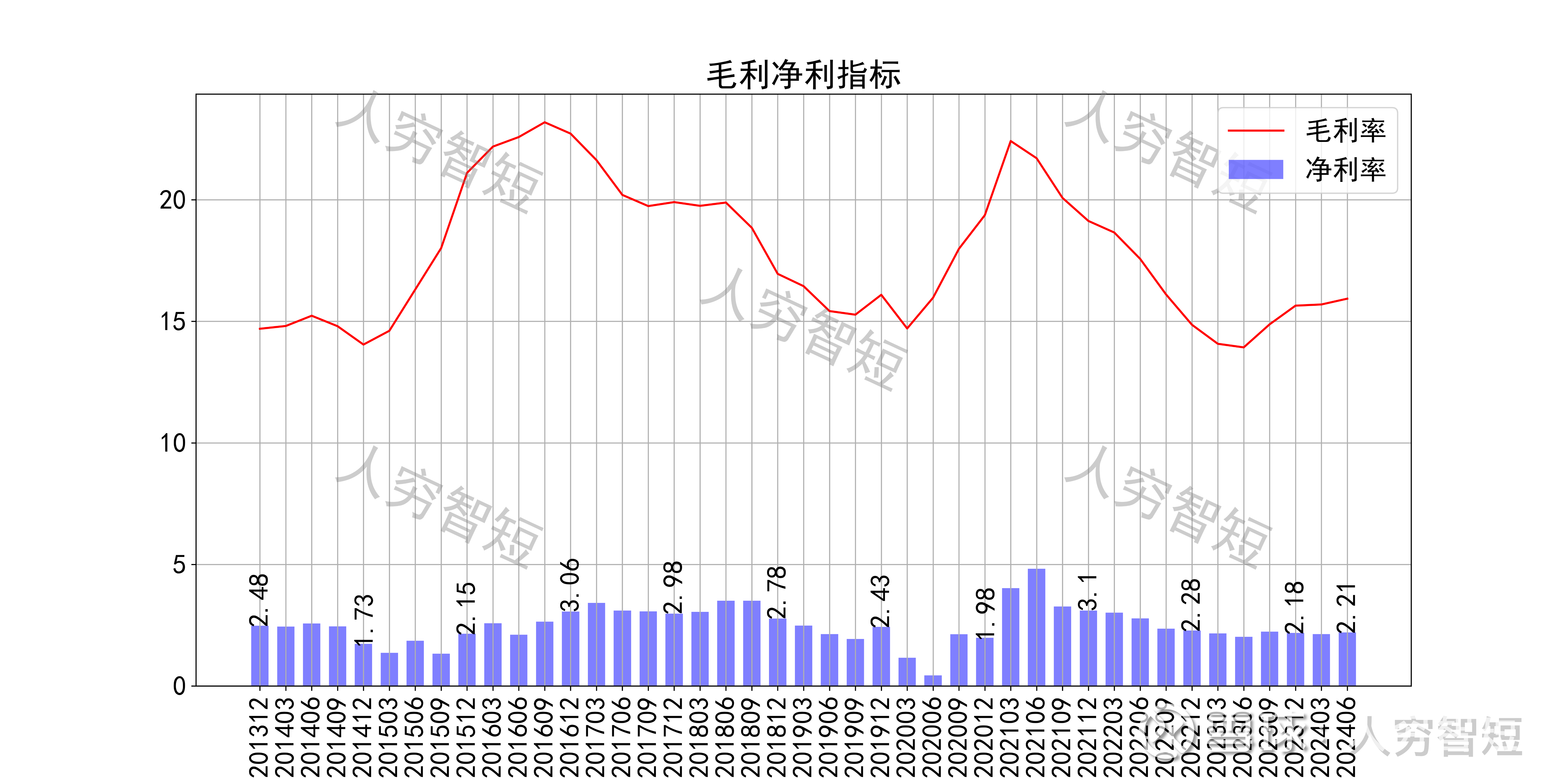

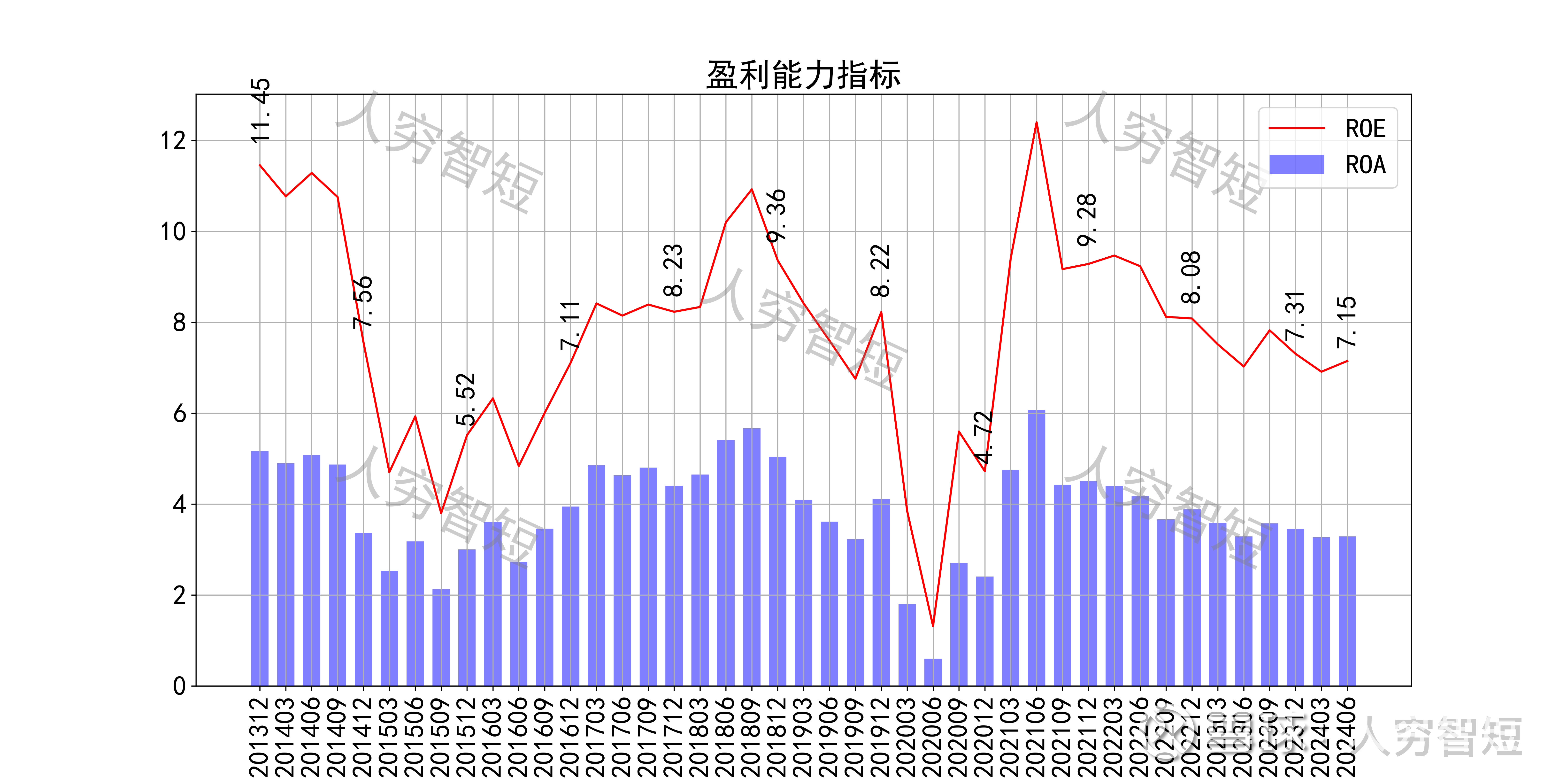

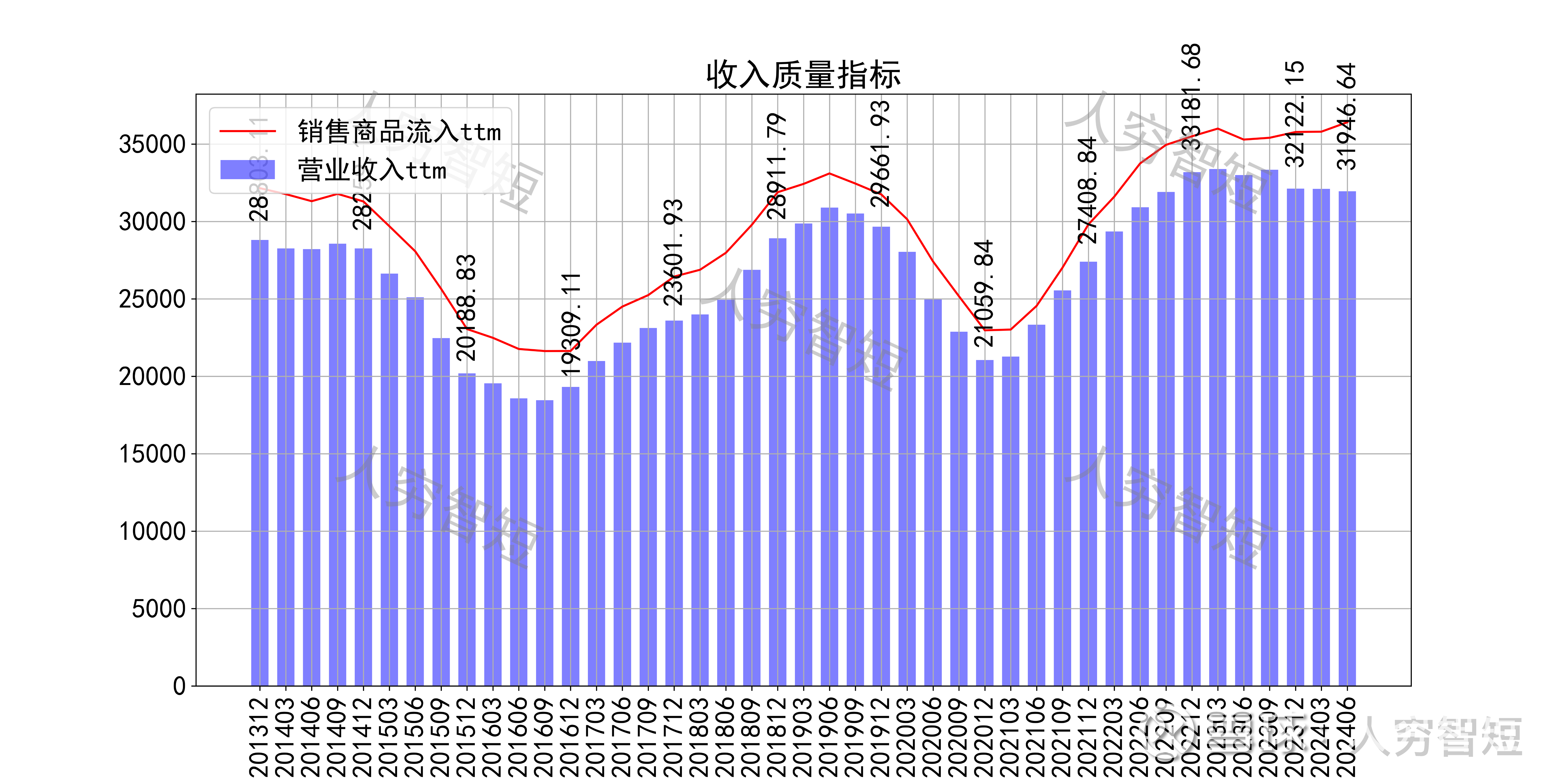

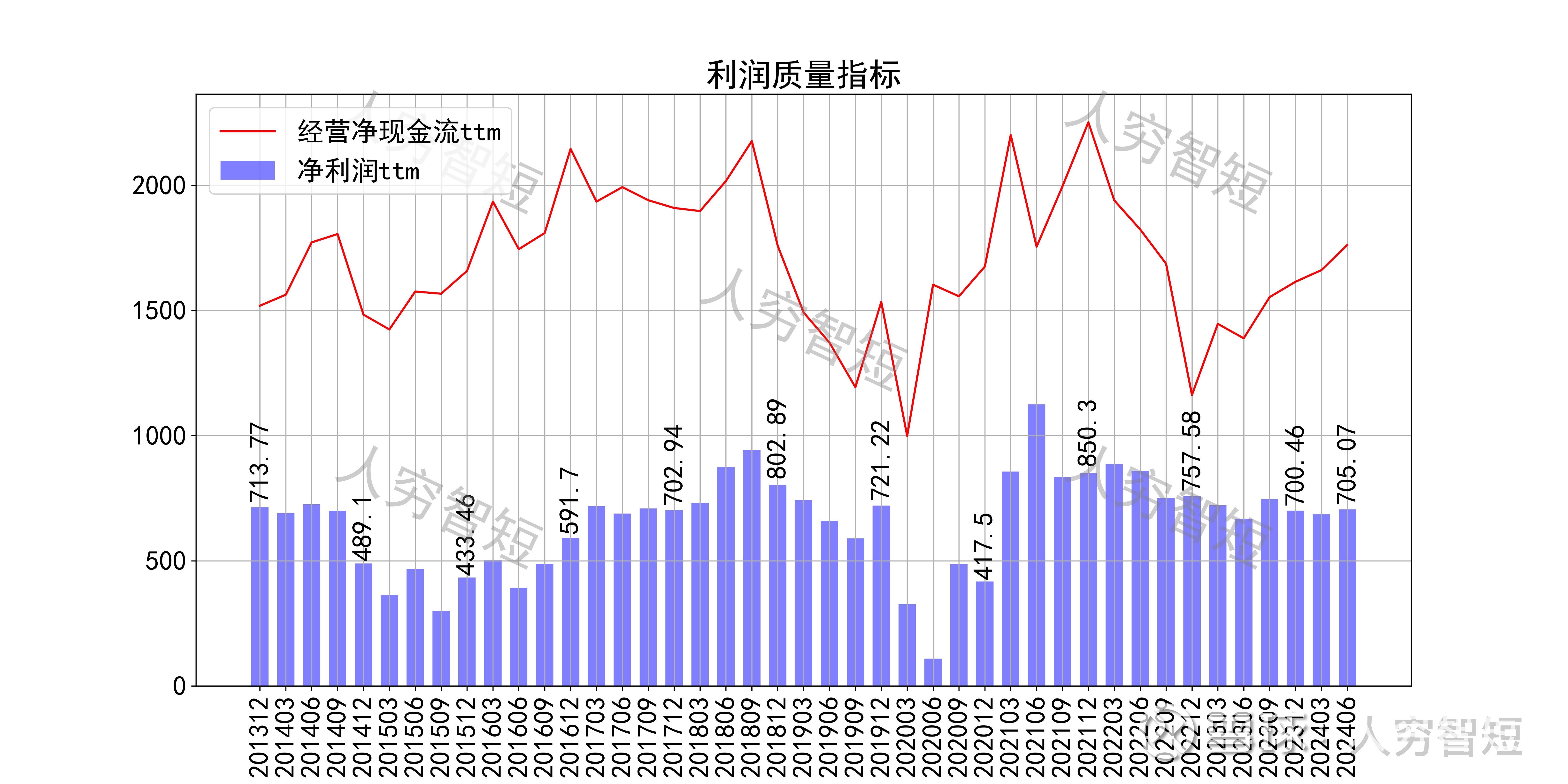

最近十年营收规模复合增长率约为0.97%,到24年6月末,TTM营业收入为31946.64亿元,行业排名第1。成本费用端构成来看,营业成本占据主要地位,其中外购原油、产品及经营供应品占比约82%,其余主要为折旧及职工支出。整体毛利率波动较大,近年来在底部徘徊,净利率同步波动,存在部分上行趋势。各项费用控制一般,管理费用、销售费用随周期波动,侵蚀景气周期利润。盈利指标ROE、ROA显示,盈利能力自高位有所下滑,最新ROE在7.15%左右。

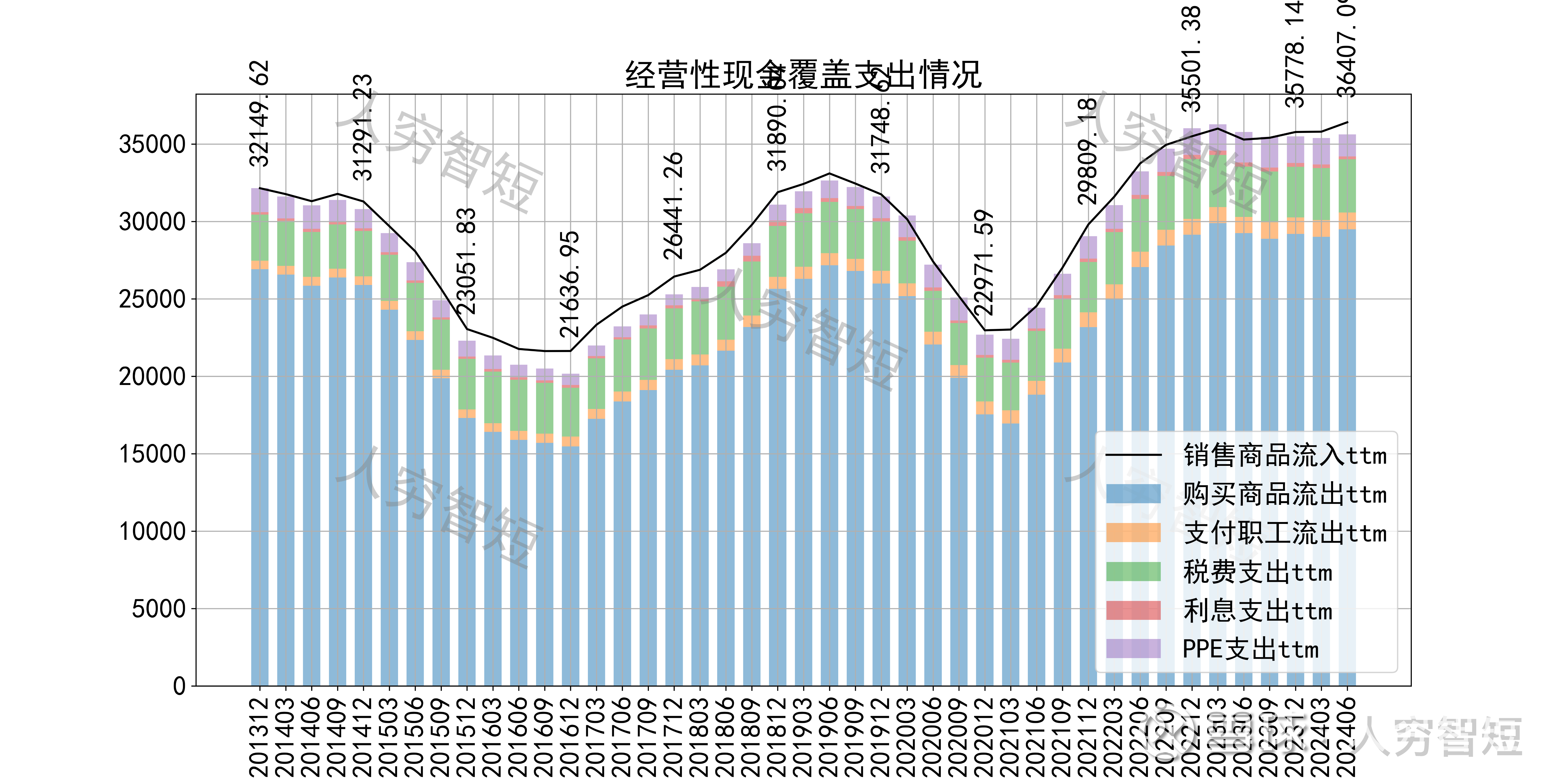

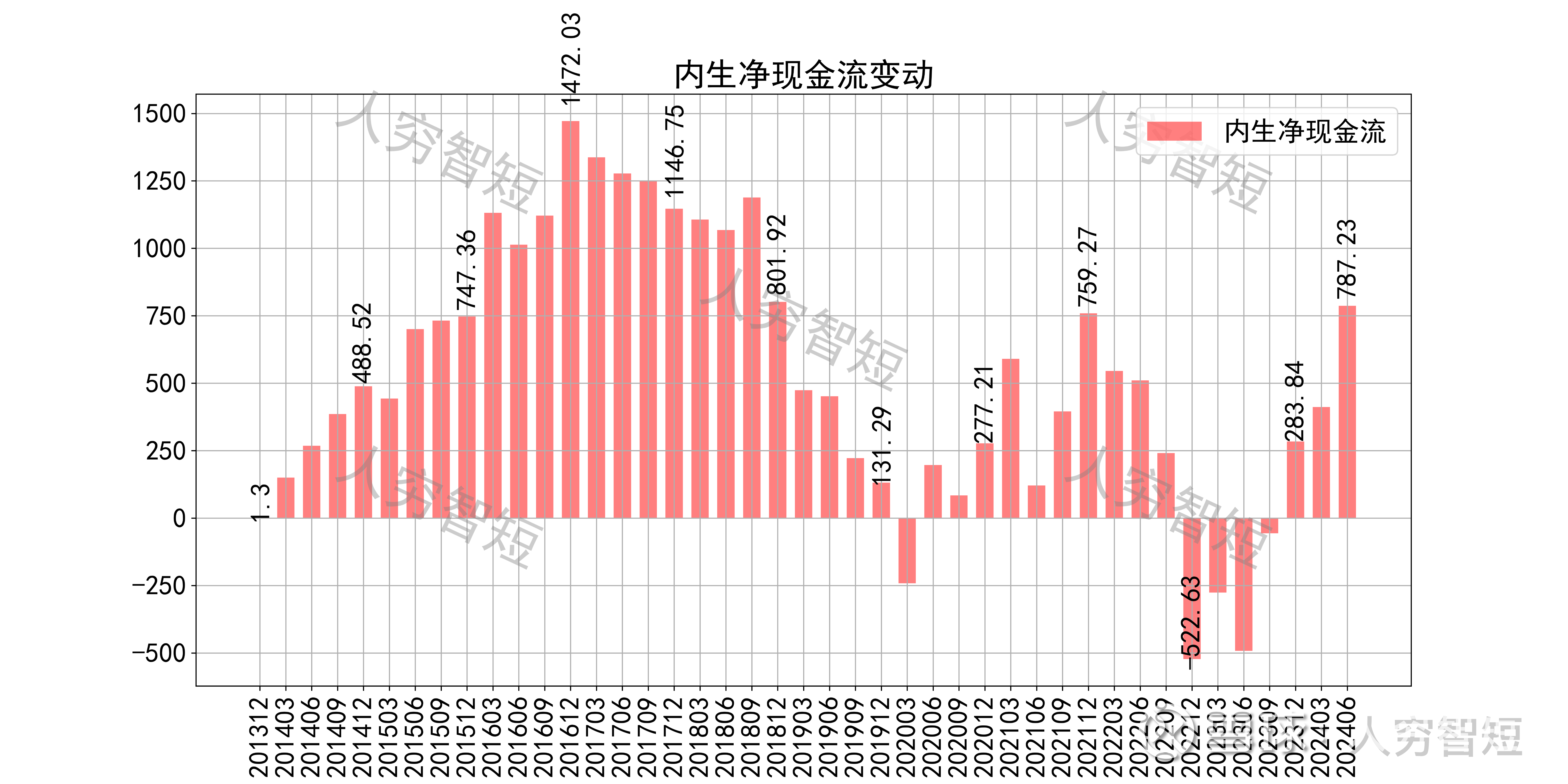

收入、利润的现金含量来看,近年来销售商品流入的现金流完全覆盖营业收入;经营现金流波动较大,平均净额远高于净利润,主要差异源于固定资产折旧摊销,考虑到每年大额资本支出用于勘探,现金流水平或低于账面表现。

现金流收支方面,近几年销售商品获得的现金流足以满足日常的成本、费用及扩大再生产,结余一般,随着近年来现金收入加快、成本支出增长放缓,现金流结余有所增加,已看到好转。

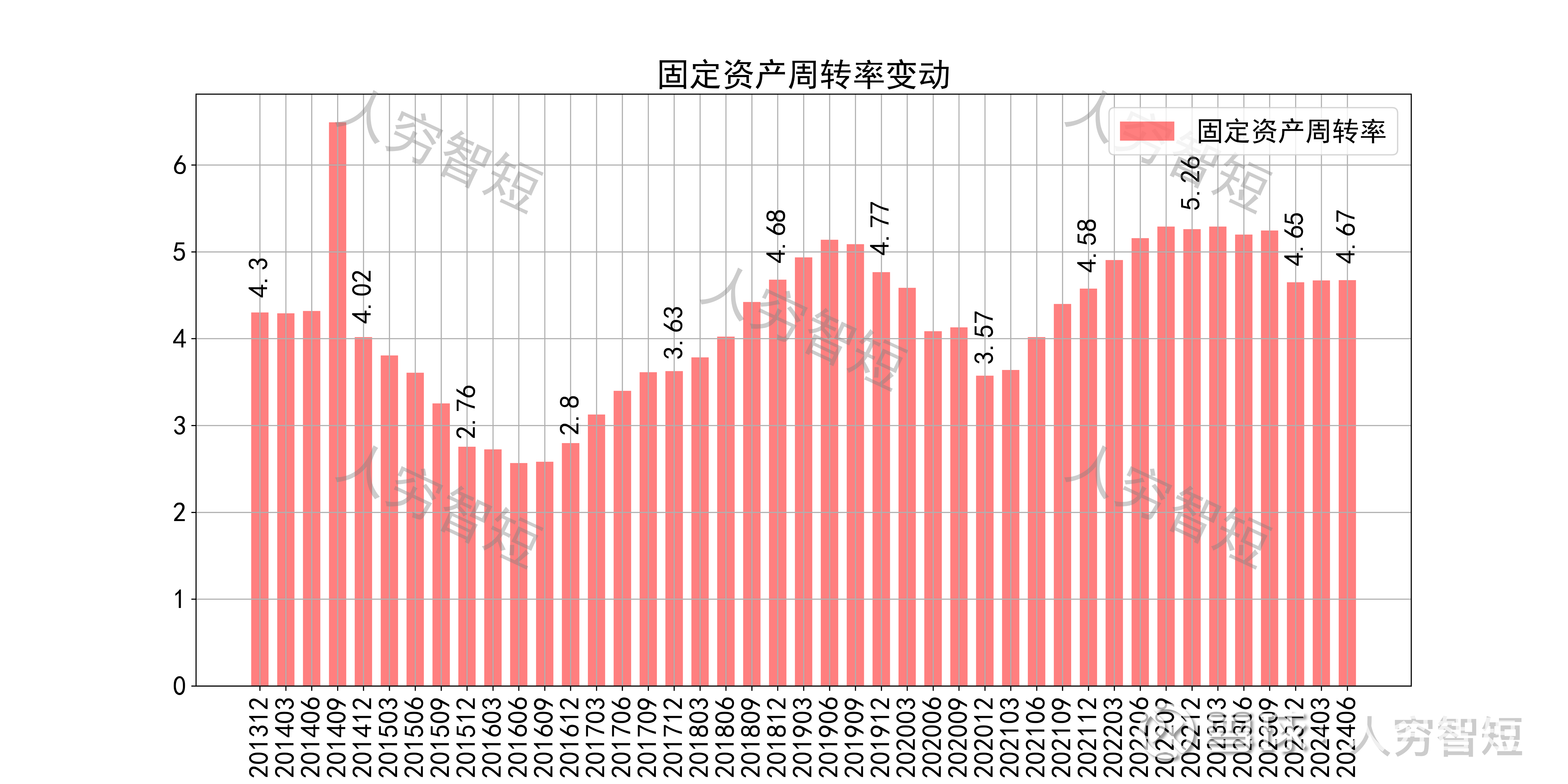

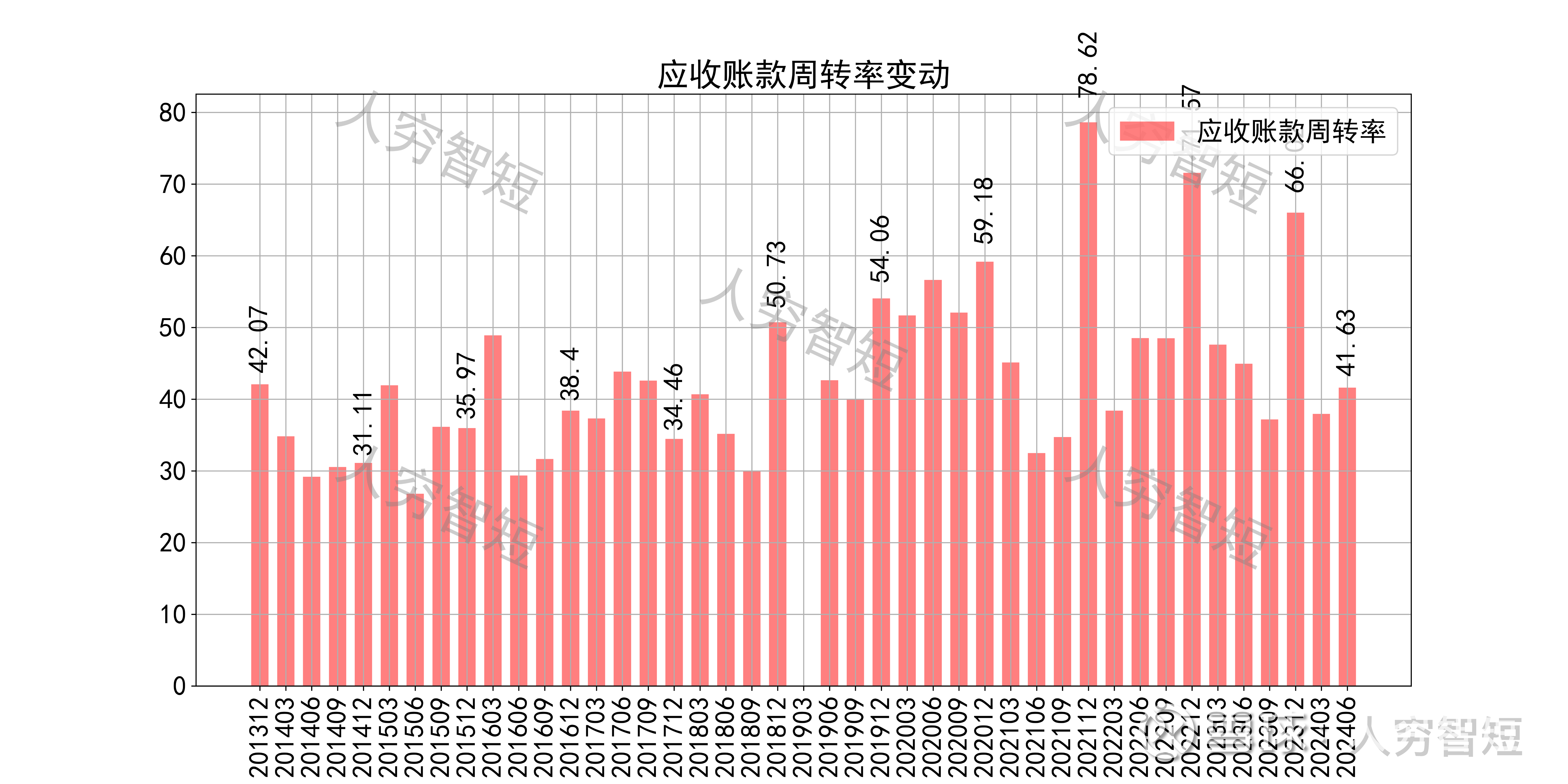

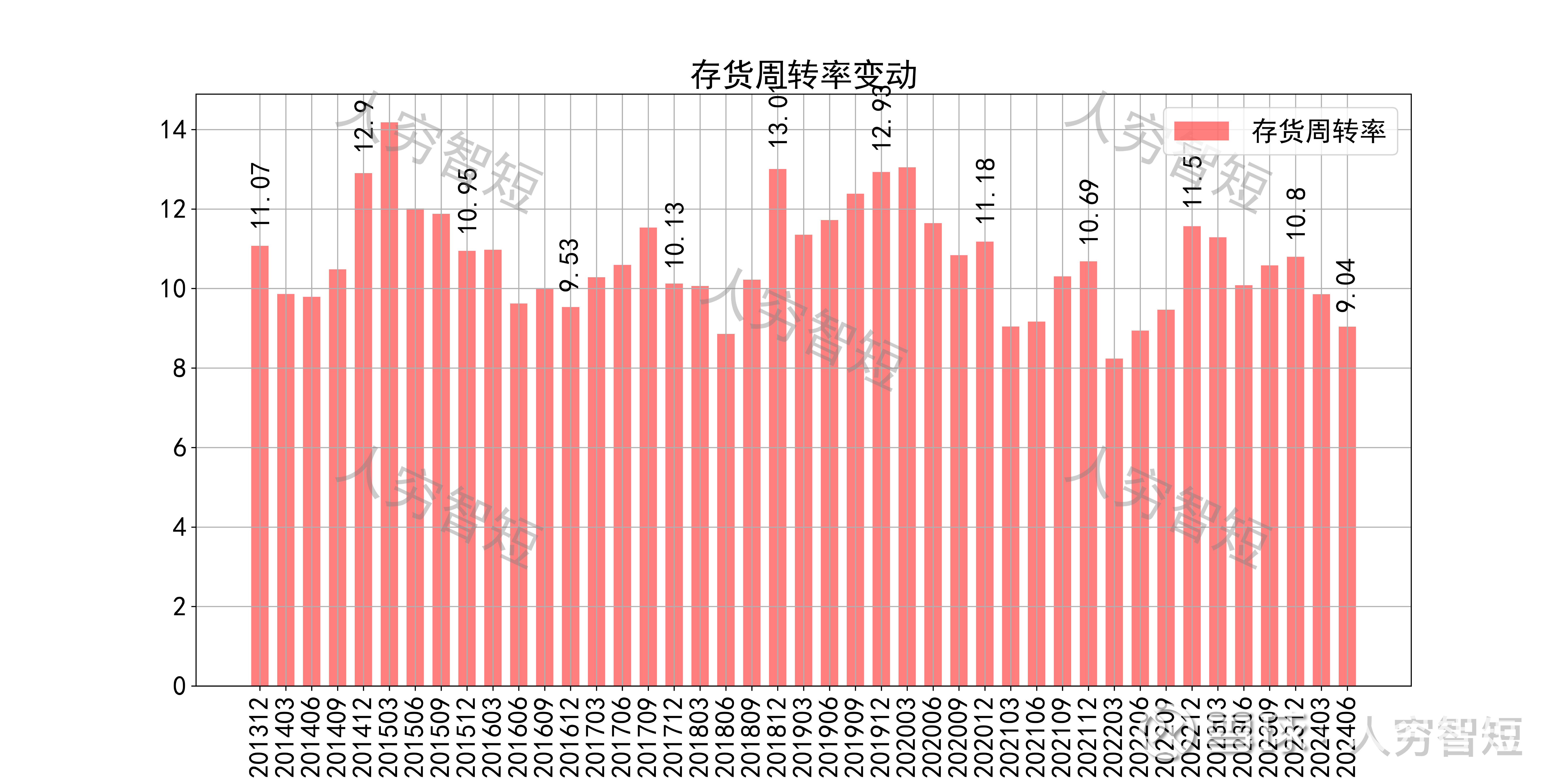

营运指标中固定资产周转率震荡增强,主要系固定资产持续折旧、业务规模上升所致;应收账款周转率震荡走强,主要系应收账款规模维持稳定,收入规模有所上行所致;存货周转率维持稳定,主要系存货规模随成本支出变动所致。

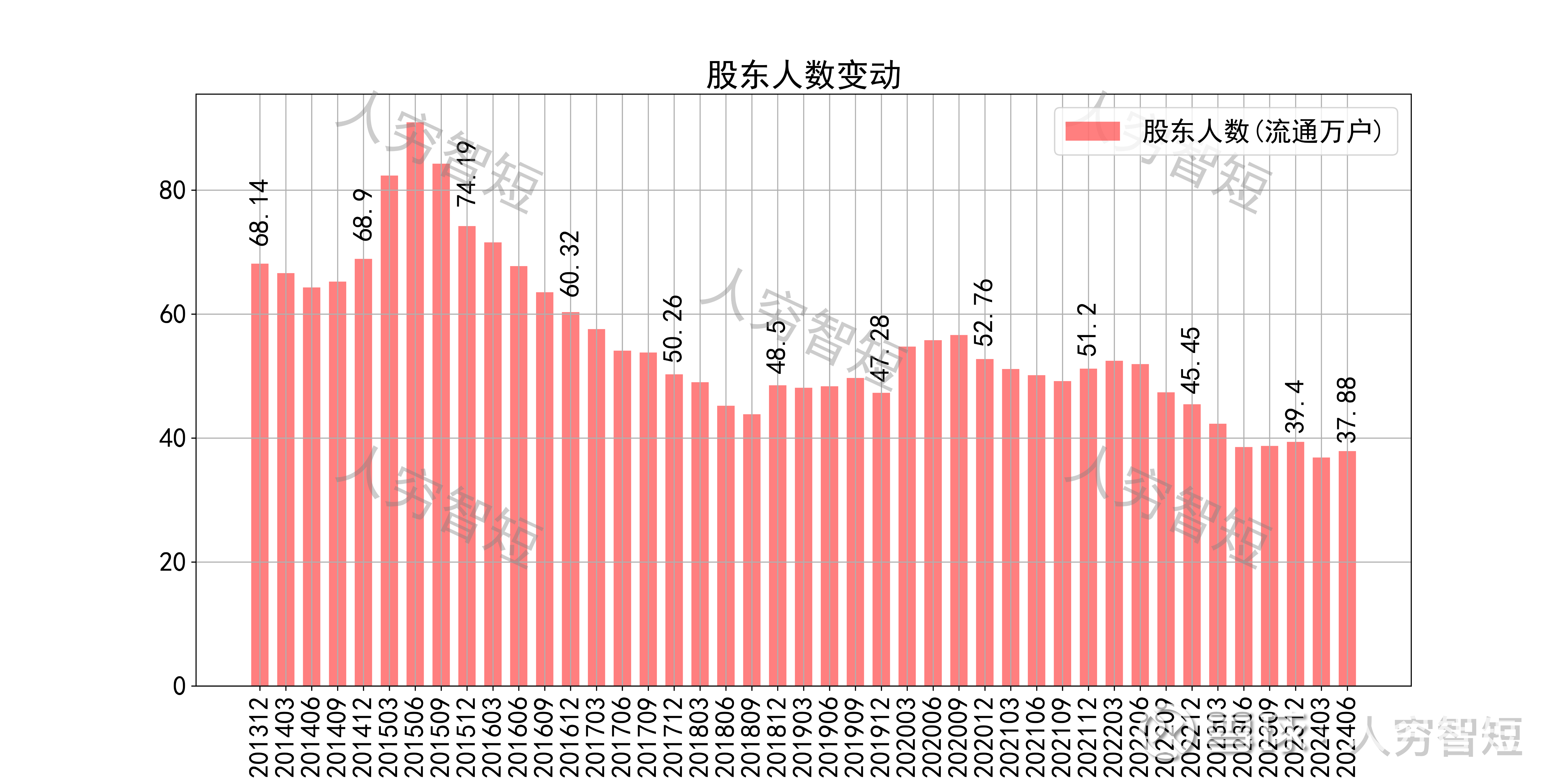

其他可能影响股价表现的因素中,前十大股东持股比例较为平稳,最新约94.24%;随着股价震荡走高,股东户数持续减少,目前处于十年较低位置,约37.88万户;质押情况有所好转,最新质押比例为0%。

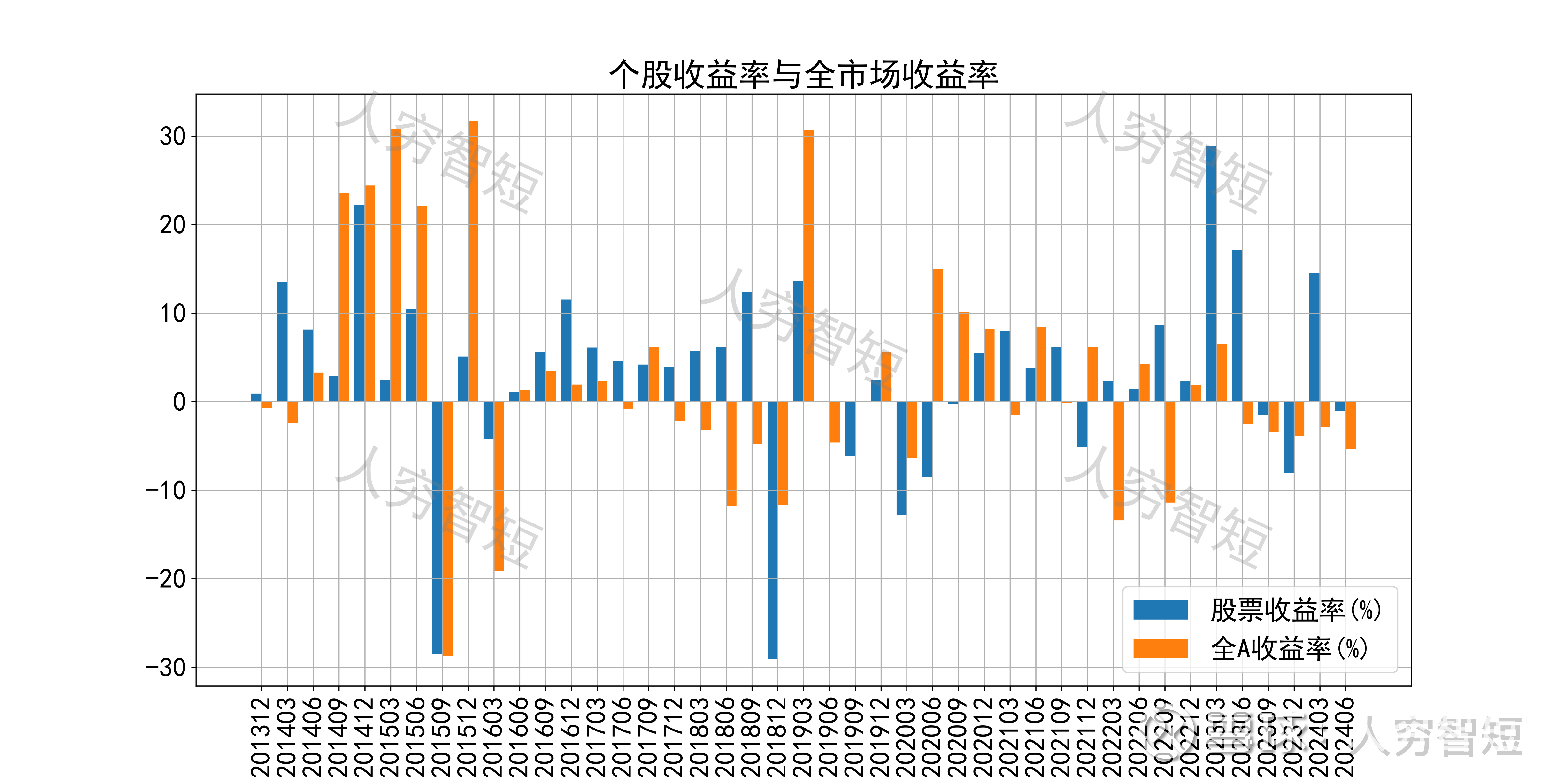

中国石化历史收益表现较好,过去十年跑赢全A指数的概率为55.81%,未来或将有所表现;未看到股价表现相关性较高的因素。

总结:

1. 自有储量较低,难以持续多年开采,勘探效率较慢,未能有效补充可采油气;油品加工受大宗周期影响较大,周期平滑有所弱化;

2. 毛利维持在较低水平,净利、ROE等指标同步波动,未看到实质好转;

3. 资产端存货结构良好,固定资产折旧较快,有一定利润隐藏;股权投资收益获取较多,对利润形成有效补充;有一定债务负担,但相对比例尚处于可控区间;

4. 现金流结余边际好转,是否持续向好仍有待观察。

$中国石化(SH600028)$ $上证指数(SH000001)$ $沪深300(SH000300)$

本话题在雪球有10条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>