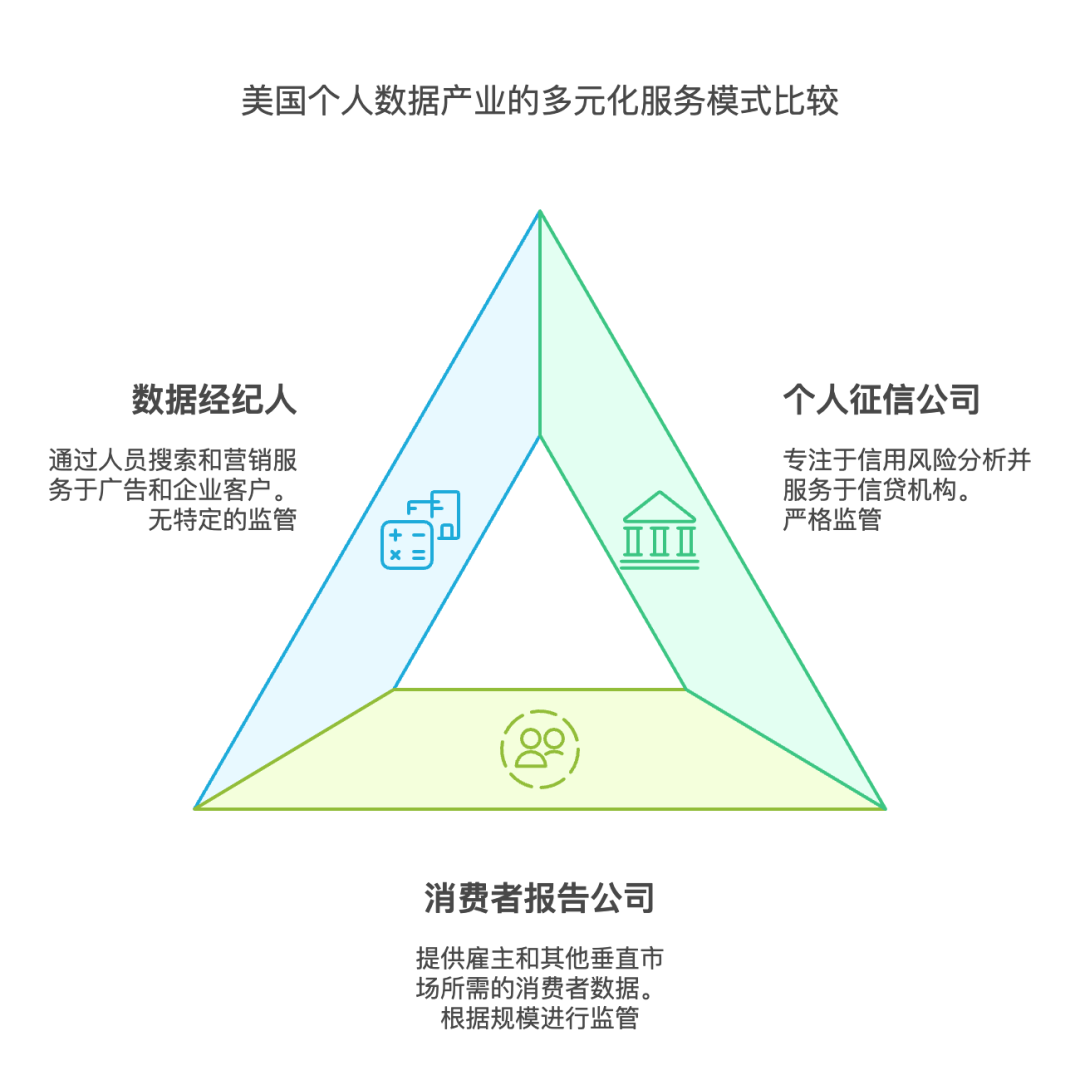

美国的个人数据产业是全球数字经济的重要组成部分,美国的个人数据产业因其成熟的市场机制、多样化的数据来源、强大的技术支持以及广泛的商业应用而在全球占据领先地位。主要包括以下三种模式:个人征信公司(Credit Reporting Agencies)、面向垂直领域的个人数据公司(Consumer Reporting Agencies)和数商(Data Broker)。

1. 个人征信(Credit Reporting)模式

定义:

个人征信公司(Credit Reporting Agencies ,CRAs) 专注于个人信用数据的收集、分析和报告。它们的主要目标是帮助金融机构评估消费者的信用风险,用于贷款、信用卡、抵押贷款等决策。

特点:

数据来源:

信用卡、银行账户、贷款记录;

公共记录(如破产、法庭裁决等);

收债公司报告的数据。

核心功能:

提供信用报告(Credit Report),包括信用分数(Credit Score)和信用历史。

帮助金融机构、银行、贷款公司判断借贷人的信用风险。

服务对象:

信贷金融机构为主(如银行、信用卡公司、抵押贷款机构)。

代表性公司:

美国上市的“三大个人征信公司”:Experian、Equifax 和 TransUnion。

监管框架:

受 《公平信用报告法》(Fair Credit Reporting Act, FCRA)严格监管:

确保信用报告的准确性、隐私性;

赋予消费者知情权、纠错权;

规范数据收集与使用。

示例应用:

2. 面向垂直场景的个人数据公司(Consumer Reporting,消费者报告模式)

定义:

Consumer Reporting Agencies (CRAs) 的业务范围更广,除了信用风险信息,还包括个人背景、就业历史、租赁记录、保险历史等多个领域的信息。它们为更广泛的消费场景提供报告和数据服务。

特点:

数据来源:

公共记录(如犯罪记录、诉讼记录);

雇主提供的数据(就业记录、收入信息);

教育机构、租赁记录、医疗保险数据等。

核心功能:

提供综合性的消费者报告,用于非金融场景的风险评估和筛查。

服务对象:

雇主(招聘背景调查);

房东(租房申请筛查);

保险公司(理赔风险评估);

公用事业公司(用户缴费信用历史)。

主要公司:

ChexSystems(银行账户申请筛查);

CoreLogic(租赁记录和房产数据报告);

First Advantage(就业背景调查)。

监管框架:

同样受《公平信用报告法》(FCRA) 监管,但业务覆盖范围比 Credit Reporting 更广。

FCRA 要求这类公司:

确保报告的准确性;

提供消费者纠错和数据获取渠道;

在数据共享时遵循隐私保护规则。

示例应用:

雇主对候选人进行背景调查;

房东评估租客的租赁历史和支付能力;

保险公司评估理赔风险。

3. 数商(Data Broker数据经纪模式)

定义:

Data Brokers 是第三方数据收集和销售公司,通过收集、整合、分析来自多个渠道的数据,为企业提供市场洞察、客户分析和营销服务。这类公司不直接提供信用或消费者风险报告,而是关注消费者的行为数据。

特点:

数据来源:

公共来源:社交媒体、公开数据库;

商业来源:电子商务交易记录、忠诚度计划(Loyalty Programs)、在线浏览历史;

间接来源:与其他数据提供者合作获取数据。

核心功能:

整合和分析消费者行为数据,用于广告定位、市场分析和客户细分。

提供详细的用户画像,但不直接用于信用或风险评估。

服务对象:

营销公司;

广告平台;

企业(特别是电子商务、零售、金融)。

主要公司:

Acxiom、Oracle Data Cloud、Epsilon。

监管框架:

数据经纪商的监管相对宽松:

不受 FCRA 约束(因为不提供信用或消费者报告);

主要受到《消费者隐私保护法》(如 CCPA 和 GDPR) 的限制,尤其是数据采集和使用中的隐私保护条款。

美国的《数据经纪法案》(Data Broker Law)尚处于探索阶段。

示例应用:

精准广告投放;

市场预测与客户细分;

企业洞察消费者行为以优化产品和服务。

对比总结

| 模式 | 核心功能 | 数据来源 | 服务对象 | 监管框架 |

|---|---|---|---|---|

| Credit Reporting | 提供信用报告,评估金融信用风险 | 信贷记录、公共记录 | 金融机构、 | FCRA |

| Consumer Reporting | 提供综合消费者风险和背景报告 | 公共记录、就业记录、租赁记录、保险数据 | 雇主、房东、保险公司、公用事业 | FCRA |

| Data Broker | 数据整合和分析,提供用户行为洞察和营销 | 电商交易、社交媒体、公开数据 | 营销公司、广告平台、企业客户 | CCPA/GDPR(隐私法规) |

三种模式的关联?

Credit Reporting 和 Consumer Reporting:

二者均受 FCRA 监管,但侧重点不同。

Credit Reporting 专注于信贷风险,而 Consumer Reporting 涉及更多非金融场景的数据整合。

它们都依赖公共记录和消费者数据,但用途不同。

Data Broker 与前两者:

Data Broker 更侧重于非风险类的数据分析和用户画像,主要用于营销和市场洞察,而不是直接提供信用或背景风险评估。

Data Broker 的业务与消费者直接关联较少,但可能间接为 Credit Reporting 或 Consumer Reporting 提供数据支持(如商业数据来源)。

未来展望

数据的融合与分工

数据共享模式:随着数据越来越分散,Credit Reporting、Consumer Reporting 和 Data Broker 之间可能出现更明确的合作与分工,甚至通过新技术(如隐私计算、联邦学习)实现安全的数据协作。

监管框架趋严:隐私保护法规(如 GDPR、CCPA)对 Data Broker 模式的约束将日益加强,同时可能促使 Credit Reporting和 Consumer Reporting 更透明化和规范化。

技术驱动创新:人工智能、大数据和区块链技术可能优化数据整合与分析,提高数据服务的效率和精度,同时加强数据安全和隐私保护。

三种模式是否在数字经济时代过时?

三种模式都有其特定的应用场景,并不会因为数据的多样化或公司自有数据的增加而过时。

未来,这些模式可能会更多结合人工智能和区块链技术,同时在监管框架内进一步优化数据共享与服务方式。

声明:本文来自数据经济评论,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。