文|彭倩

编辑|乔芊

磋商长达1年多,阿里巴巴出售大润发的靴子终于在新年第一天落地。

1月1日晚间,阿里巴巴在港交所发布公告,称以最高131亿港元出售大润发母公司高鑫零售73.66%全部股权。自9月27日高鑫零售发布涉及股权并购公告至今,阿里最终完成大润发的整体出售。

该笔交易的买方为德弘资本,交易完成后,德弘资本也将取代阿里,成为大润发的绝对控股股东。

德弘资本是注册在杭州的一家私募股权投资公司,该公司曾投资海尔、蒙牛、兴盛优选、南孚电池、百丽国际、恒安集团等。创始人刘海峰曾担任KKR集团全球合伙人和大中华区总裁,2017年离开KKR,成立德弘资本。有业内人士向36氪评价,德弘打法和KKR类似,“后期项目投资为主,也做了不少并购交易,擅长消费领域”。

阿里与高鑫零售的缘分则始于7年前。2017年,阿里首次投资大润发母公司高鑫零售,以224亿港元收购高鑫零售36.16%的股份,2020年,阿里继续收购高鑫零售股份,占股比例达到72%,成为实际控制人,投资也从224亿港元增加至502亿港元。从财务层面来看,阿里此次亏损了371亿港元。

牵手7年,远不止金钱交易,在阿里的主导下,大润发和淘宝天猫、盒马、饿了么均开展了一定程度的融合动作,代表性的项目有淘鲜达和盒小马,涉及供应链、配送、技术、会员体系等诸多方面。

但结果证明,线上线下打通、线上赋能线下这个当时看来性感无比的“新零售”故事并未奏效。

过去3年,大润发营收连年下降,2023财年个位数下跌,2024财年双位数下跌,2025财年中期个位数下跌;利润表现也不佳,2023财年中期首次出现亏损,曾短暂扭亏,但2024财年又重新亏损,直到2025财年中期才回暖扭亏为盈;股价与2020年阿里控股时的千亿市值相比,只剩两成。

来到2024年,零售资产的价格进一步走低,零售行业在山姆、Costco、胖东来的提振下,也不再是死水一潭。包括阿里在内的卖家仍急于脱手,而买家的“抄底”时刻也到了。

谈判长达1年多的交易

从出售传闻四起到交易落地,高鑫零售二度卖身历经1年多的时间,中间买家也多次更换。

据36氪独家了解,高鑫零售收购案主要经历了三轮谈判:

第一轮是2023年12月,阿里开始为大润发寻找潜在买家,至2024年3月,阿里已基本确定把高鑫零售和盒马打包出售给中粮,中粮给出的定价为大润发100亿元左右,盒马200亿元左右。有接近高鑫零售的人士告诉36氪,这一轮中粮实际更在意盒马的品牌价值,对大润发是连带的打包收购,但100亿元的估值大幅低于阿里的预期,最终交易没能达成。对此阿里官方回应称,与中粮接触打包出售盒马和高鑫零售为杜撰,从未有过相关接触和意向。

第二轮是2024年8月,多家私募机构曾去大润发线下门店调研,10月中旬,高鑫零售及大润发高层赴杭州阿里,与高瓴资本领衔的财团就交易进行谈判。

这一轮的定价基础是当时高鑫零售的市值。谈判中,阿里出价400亿元,即2020年阿里最终收购高鑫零售价格502亿港元的80%。不过,由于价格过高,大润发第一任母公司润泰集团很快退出该轮谈判。此时德弘资本也加入谈判,但最终该轮谈判也因价格没有达成一致而没能谈妥。

第三轮是2024年11月底,高瓴资本退出高鑫零售收购,德弘资本与阿里进行深入谈判,最终敲定以131亿港元的价格收购大润发。这个价格远低于高鑫零售谈判时的市值200亿港元。

“这个定价的主要考量因素有两个:一是大润发资产负债表中的‘资产’,大润发有很多‘自持物业’,可以计算它当前的重置成本或者叫市场价值,另外还有现金资产;二是估算买家入主之后运营效率提升带来的业绩回升,对应3到5年后的PE水平,再折现到当前的价格。”一位接近交易的人士告诉36氪。

大润发的“资产”

不妨看看高鑫零售的资产组合。

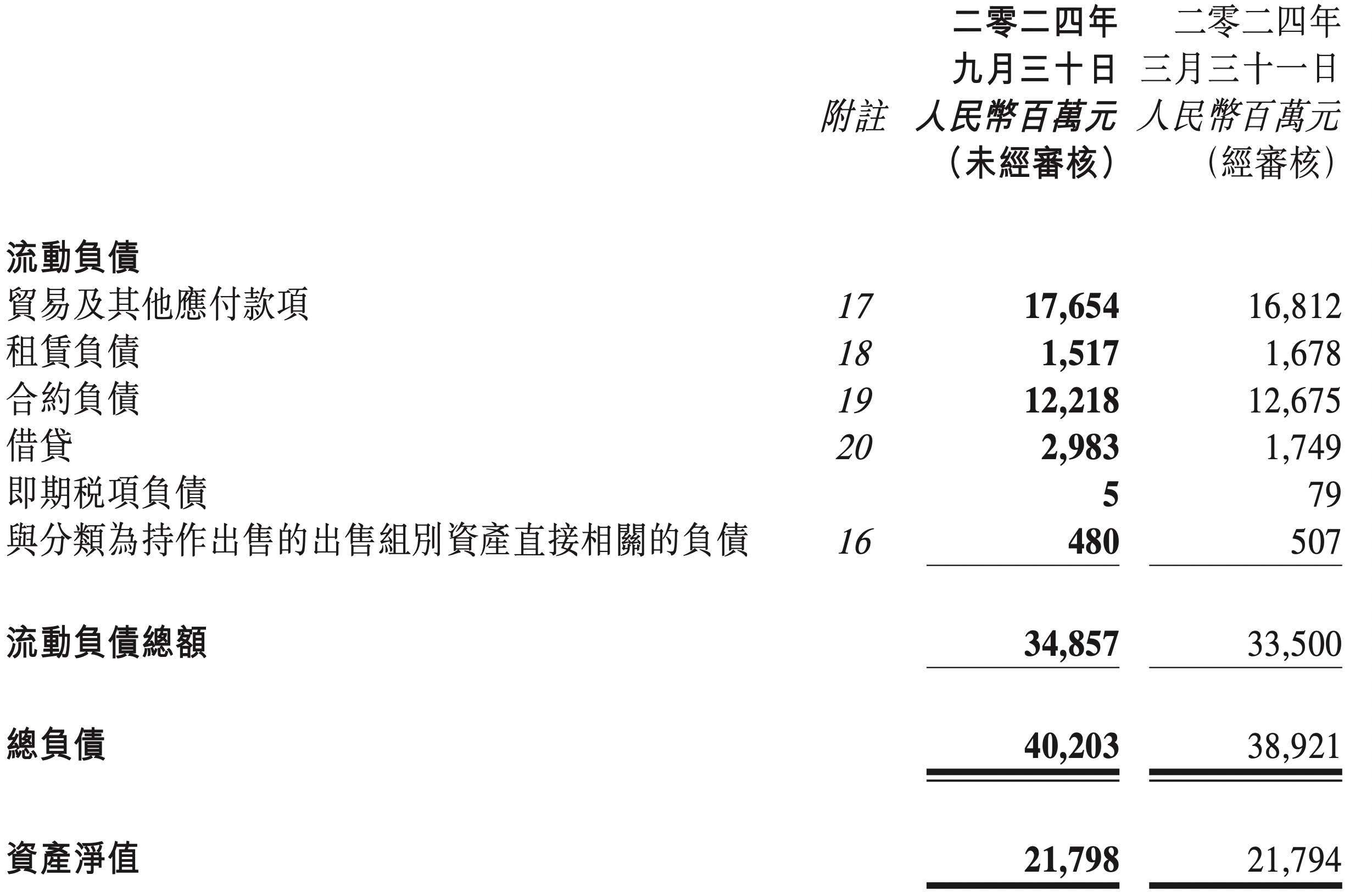

截至2024年9月30日止六个月的中期业绩财报显示,高鑫零售的资产净值为217.98亿元,与2023年同期持平;净现金为146.35亿元,较2024年3月31日降11.3%。

现金不必多说,高鑫这类商超企业的资产,一般包括固定资产(物业)和无形资产(品牌价值和供应链资源)。高鑫零售旗下经营着数百家大卖场,品牌主要包括大润发等。据财报,截止2024年9月30日,高鑫零售共有466家大卖场、30家中型超市、6家会员店,共计约1400万平米。大卖场及中超业态营业面积66%为租赁,34%为自有物业,6家会员店中的4家为自有物业。此外,它还拥有一个完整的仓配网络,此前淘鲜达等业务均基于此提供线上下单服务。

34%的自有物业,在行业内算是很高的水平。沃尔玛在中国的300多家店几乎都是租赁物业,永辉超市全国近千家门店中,自有物业门店数量只有10家——也正因如此,在名创优品收购永辉的案子中,“资产”对于价格的影响几乎可以忽略不计。

大润发现金和负债情况

一笔buyout交易能成,在“价格”上抄底只是开端,后续通过运营改造提升业绩、做高“价值”,才是真正的难点。

有零售行业人士对36氪表示,大润发是个不错的标的,整体已经转亏为盈,业务基本面好于仍在亏损的永辉。从门店的位置来看,在下沉市场,大润发多是一眼就能看到的临街门店,人流量基础好。

但从门店到商品,商超改造是一项需要持续投入的浩瀚工程。联商网曾报道称,此前大润发一家老店做2.0升级,花费大概在千万元级别,今年轰轰烈烈的“胖”永辉的单店改造成本也在2000万元左右。而大润发拥有400多家待进行2.0改造的老店,和关店后仍有700多家店的永辉一样,改造本身就需要很多钱,更不用说要改革商品和供应链,传统商超要打掉诸多“后台费用”,会拉低毛利。

对于阿里而言,财务上的确是亏损了371亿港元,但在复杂的宏观环境和激烈的竞争环境下,阿里重新聚焦主业的意志很坚定。在大力投入电商和AI和云的同时,剥离线下资产和减员无疑也是必要的。此次出售高鑫零售,为阿里集团减去了85778人,几乎是其半壁江山。