社融增速持平、居民中长期贷款向好、“M1-M2增速差”收窄

核心观点

事项:中国人民银行公布2024年11月金融数据统计报告。

11月金融数据的变化对应三条线索。一是,地方政府积极推进债务化解,助力政府债净融资起量,而企业中长期贷款减少。二是,居民部门信心存在恢复,房地产销售恢复、居民减少提前偿还贷款行为。化债和房地产市场的恢复助力M1增速回升,实体经济的资金循环得以改善。三是,金融支持实体经济的方式更加多元。除增加信贷投放,还加速处置不良贷款及相关资产,以低利率环境为企业债券和政府债券的发行融资保驾护航。

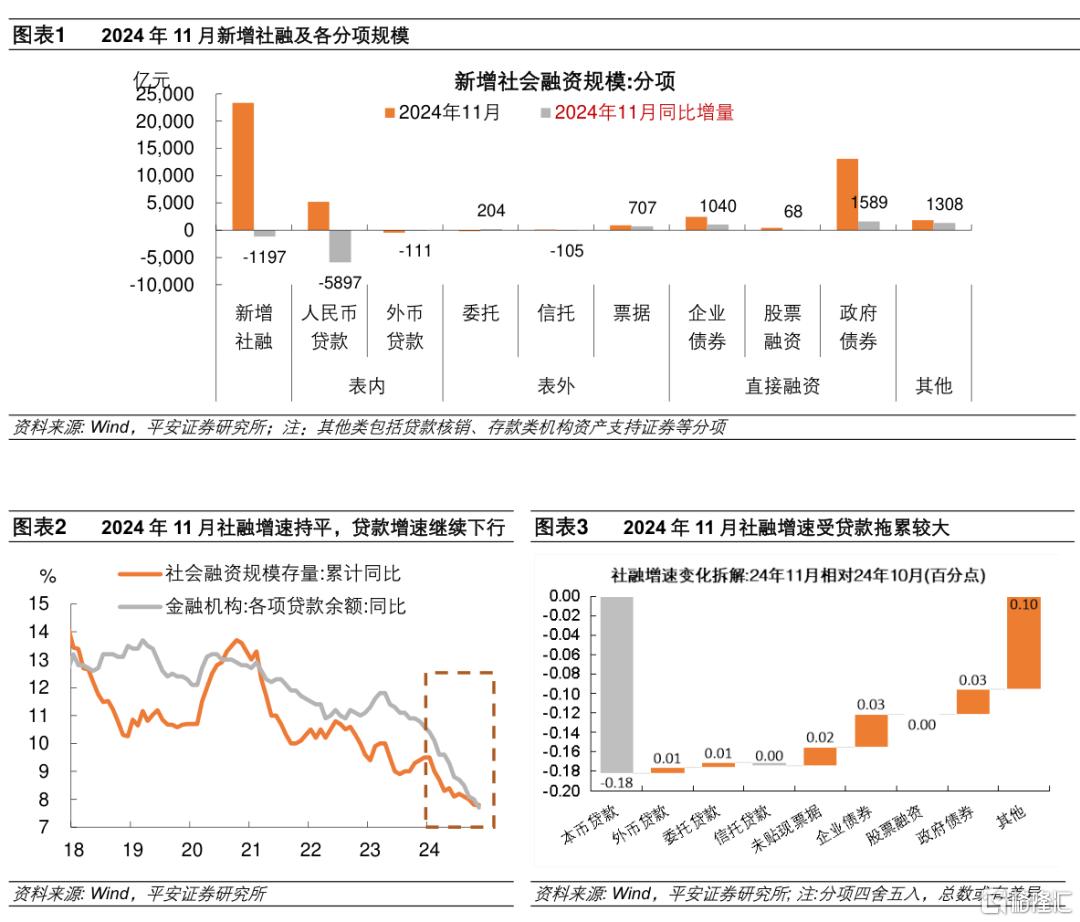

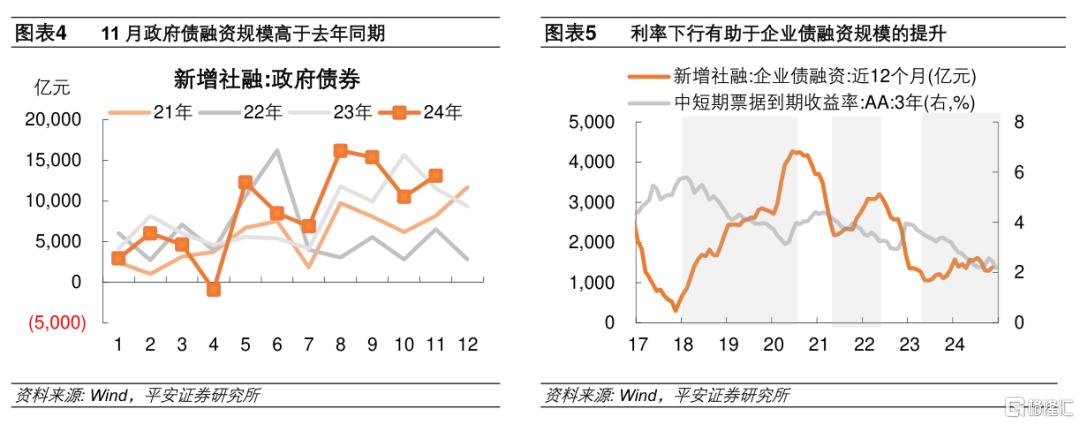

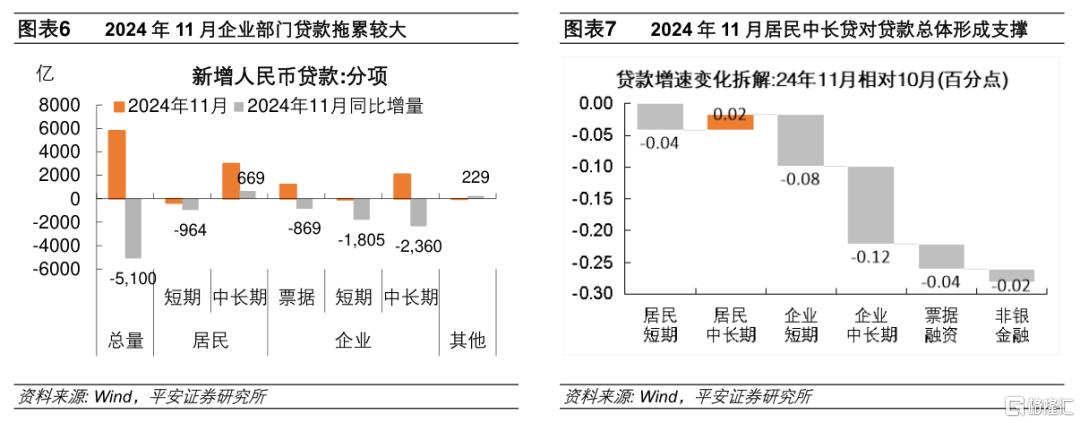

1. 社融增速持平。11月新增社融约2.3万亿,社融存量同比增速持平于7.8%。其中:1)地方政府债务化解使社融政府债与贷款“此消彼长”。2024年11月政府债券同比多增,拉动社融同比增速0.03个百分点;而社融口径人民币贷款同比少增,拖累社融同比增速0.18个百分点。地方政府发行置换债券积极性较高,使得政府债净融资在去年高基数基础上进一步多增。为避免“两头付息”,地方政府可能选择提前偿还贷款,一定程度上拖累人民币贷款表现。2)企业债券融资对社融增长形成支撑,同比多增1000多亿元,拉动社融同比增速0.03个百分点。得益于市场利率的较快下行,企业债券融资积极性较高,相比2023年同期出现修复。3)未公布的其他分项(包括存款类金融机构资产支持证券、贷款核销等)对社融增速的拉动或有进一步提升。11月全国金融机构改革化险处置不良资产规模近5000亿元,贷款核减会导致当月各项贷款余额存量减少。

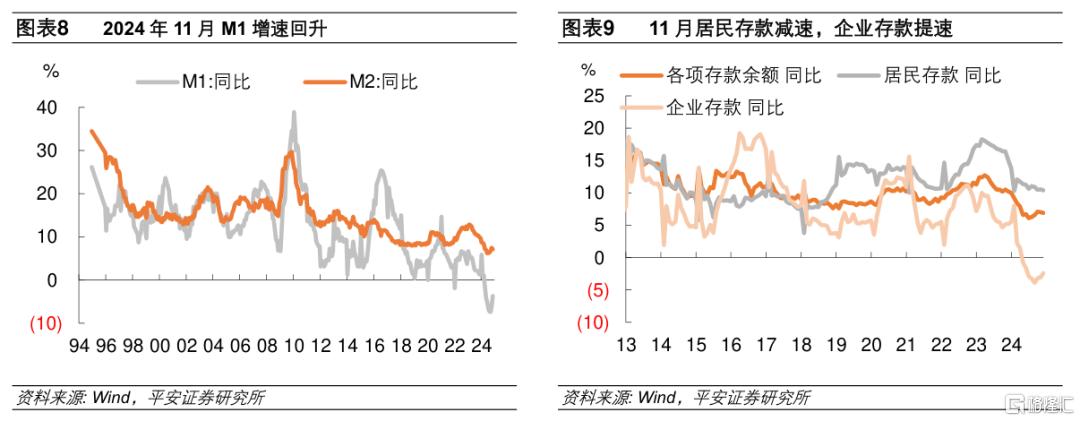

2. 居民中长期贷款向好。11月新增人民币贷款同比少增约5100亿元,贷款存量同比下降0.3个百分点至7.7%。其中:1)居民中长期贷款恢复,11月同比多增669亿元,拉动贷款存量同比增速0.02个百分点,得益于房贷的支撑。11月房地产销售的恢复,以及10月25日起统一批量调整存量房贷利率后,提前偿还房贷现象减少。2)企业部门贷款增长仍显疲软,是贷款增速继续下行的主要原因。其中,企业中长期贷款拖累贷款存量同比增速约0.12个百分点,受化债和企业债融资的“挤出”。企业短期贷款和票据融资同比少增,分别拖累贷款存量同比增速0.08和0.04个百分点。企业贷款的亮点在于,制造业中长期贷款余额、“专精特新”企业贷款分别同比增长12.8%和13.2%,高于同期各项贷款增速。

3. “M1-M2增速差”收窄。第一,M1同比增速回升2.4个百分点至-3.7%,受房地产销售恢复,翘尾因素以及地方政府债务偿还的支撑。第二,M2同比增速回落0.4个百分点至7.1%,受贷款增速回落(人民币贷款增速回落0.3个百分点)、股票市场波动的影响(与证券客户保证金相关的非银存款在8月到10月强劲增长,到11月份增量放缓)。第三,“M1-M2增速差”继续回升。在9月末一揽子增量政策推出后,10月至11月“M1-M2增速差” 连续两个月回升,体现实体经济资金循环的改善。

一

社融增速持平

2024年11月,新增社融约2.3万亿,同比少增1197亿元,社融存量同比增速持平于7.8%。其中:

1)地方政府债务化解使社融政府债与贷款“此消彼长”。2024年11月政府债券同比多增近1600亿元,拉动社融同比增速0.03个百分点;而社融口径人民币贷款同比少增近5900亿元,拖累社融同比增速0.18个百分点。今年11月8日全国人大常委会审批,安排2024-2026年每年安排2万亿地方专项债限额用于支持化债,各地发行积极性较高,使得政府债净融资在去年高基数基础上进一步多增,续创历史同期最高值。地方政府为避免“两头付息”,可能选择提前偿还贷款,一定程度上拖累人民币贷款表现。

2)企业债券融资对社融增长形成支撑,同比多增1000多亿元,拉动社融同比增速0.03个百分点。得益于市场利率的较快下行,企业债券融资积极性较高,相比2023年同期出现修复。

3)已公布的其它分项合计拉动社融同比增速0.03个百分点,其中委托贷款、股票融资和表外未贴现票据同比多增,而外币贷款和信托贷款同比少增。从社融总量减去已公布分项的轧差来看,未公布的其他分项(包括存款类金融机构资产支持证券、贷款核销等)对社融增速的拉动或有进一步提升。据央行旗下官媒《金融时报》报道,市场机构测算11月全国金融机构改革化险处置不良资产规模近5000亿元,而贷款核减会导致当月各项贷款余额存量减少。

二

居民中长期贷款向好

2024年11月,新增人民币贷款约5800亿元,同比少增约5100亿元,贷款存量同比下降0.3个百分点至7.7%。其中:

1) 居民中长期贷款恢复,受房贷支撑。11月居民中长期贷款同比多增669亿元,拉动贷款存量同比增速0.02个百分点,在各分项中表现最强。居民中长期贷款的恢复得益于11月房地产销售的恢复,以及10月25日起统一批量调整存量房贷利率后,提前偿还房贷现象减少。

11月份新房和二手房销售均呈进一步恢复,61个样本城市(据Wind汇总的各地房管局数据)新房日均成交面积同比增长16.2%,较10月+20.3pct;二手房表现更强,15个样本城市二手房日均成交面积同比增长28%,较10月+17.2pct。

据《金融时报》报道,记者从央行了解到,今年10月个人房贷发放量超过4000亿元,提前还款金额减少,提前还款额占个人住房贷款余额的比重明显低于一揽子增量政策出台前的8月。

2) 企业贷款同比少增,受化债和企业债融资的“挤出”。地方政府获得化债资金后置换前期贷款,企业债券融资也可能对企业贷款形成一定挤出。11月份企业中长期贷款同比少增近2400亿元,拖累贷款存量同比增速约0.12个百分点;企业短期贷款和票据融资同比分别少增1800多亿元和近900亿元,分别拖累贷款存量同比增速0.08和0.04个百分点,企业部门贷款增长仍显疲软,是贷款增速继续下行的主要原因。企业贷款中的亮点在于,制造业中长期贷款余额、“专精特新”企业贷款分别同比增长12.8%和13.2%(《金融时报》报道),均高于同期各项贷款增速。

值得关注的是,央行9月份降息后,贷款利率已有下行。2024年9月末央行下调7天逆回购政策利率20bp,据《金融时报》报道,初步统计,11月份新发放企业贷款(本外币)加权平均利率约为3.45%,低于三季度的3.51%,比上年同期低36个基点;新发放个人住房贷款(本外币)利率约为3.08%,低于三季度的3.31%,比上年同期低92个基点。往后看,中央经济工作会议定调2025年经济工作,提出“实施适度宽松的货币政策”,同时部署降准、降息、保持流动性合理充裕,将有助于贷款增速的稳定。

三

“M1-M2增速差”收窄

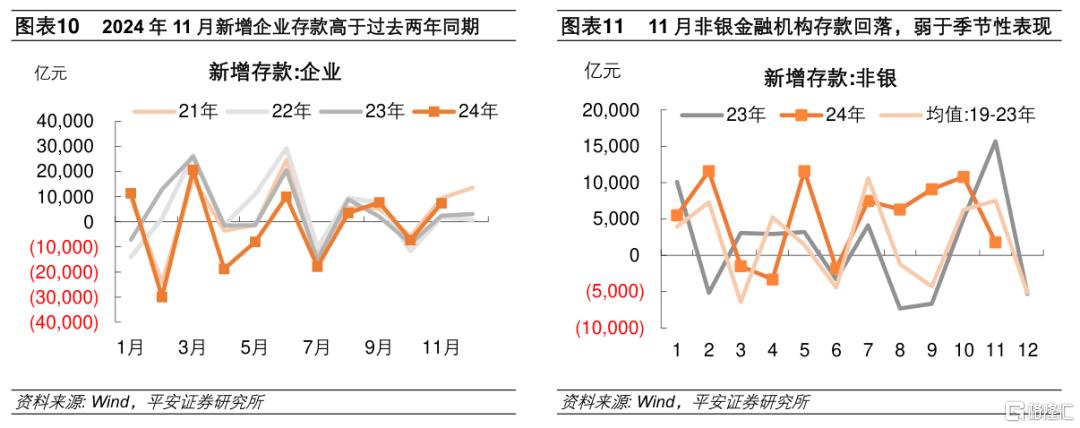

第一,M1同比增速回升,受房地产销售恢复、翘尾因素,以及地方政府债务偿还的支撑。2024年11月M1同比增速回升2.4个百分点至-3.7%。房地产销售恢复能够使居民存款向企业存款转移,体现为11月份居民存款的减速和企业存款的提速。翘尾因素方面,去年同期M1同比增速表现偏弱,11月份较10月回落0.6个百分点。地方政府化债资金到位后,部分用于偿还前期拖欠的企业账款,也有助于提升M1增速。

第二,M2同比增速回落,受贷款增速回落、股票市场波动的影响。2024年11月M2同比增速回落0.4个百分点至7.1%,同期人民币贷款增速回落0.3个百分点。结合存款端分项看,与证券客户保证金相关的非银行业金融机构存款在8月到10月强劲增长,到11月份增量放缓,对M2增速的支撑减弱,或因居民投资股票市场的热度边际有所减弱。

第三,“M1-M2增速差”继续回升。11月M1同比增速回升2.4个百分点,而M2同比增速回落0.4个百分点,这使“M1-M2增速差”收窄2.8个百分点至-10.8%。“M1-M2增速差”是经济周期中的领先指标之一,因其既能够反映企业信贷扩张和利润改善情况(企业活期存款相对定期存款的变化),又能够反映居民消费和储蓄搬家情况(居民存款向企业活期存款转移),且其领先PPI增速三到四个季度。在9月末一揽子增量政策推出后,10月至11月“M1-M2增速差” 连续两个月回升,体现实体经济资金循环的改善。

风险提示:稳增长政策落地效果不及预期,海外经济衰退程度超预期,地缘政治冲突升级等。

注:本文来自平安证券发布的《金融数据的三条线索》;钟正生 投资咨询资格编号:S1060520090001张 璐 投资咨询资格编号:S1060522100001常艺馨 投资咨询资格编号:S1060522080003