11月A股6家新股上市首日平均涨幅近300%

明天,北交所又迎来一家新股申购。

格隆汇获悉,11月26日,陕西科隆新材料科技股份有限公司(以下简称“科隆新材”)在北交所上市,保荐人为国新证券股份有限公司。

科隆新材(920098)发行价格14元/股,发行市盈率为14.45倍,低于行业最近一个月平均静态市盈率24.01倍,也低于同行业可比公司2023年平均静态市盈率34.55倍。鉴于今年A股打新氛围好,且上市首日涨幅亮眼,建议积极申购。

截止11月24日,今年在A股上市的86家企业中仅1家在上市首日破发,1家收平,破发概率很低。其中,11月上市的6家公司首日全部收涨,平均涨幅近300%。

下面详细介绍一下明天申购的新股科隆新材。

招股书显示,科隆新材1996年成立,注册地位于陕西省咸阳市。公司主营业务为液压组合密封件和液压软管等橡塑新材料产品的研发、生产和销售,以及煤矿辅助运输设备的整车设计、生产、销售和维修。

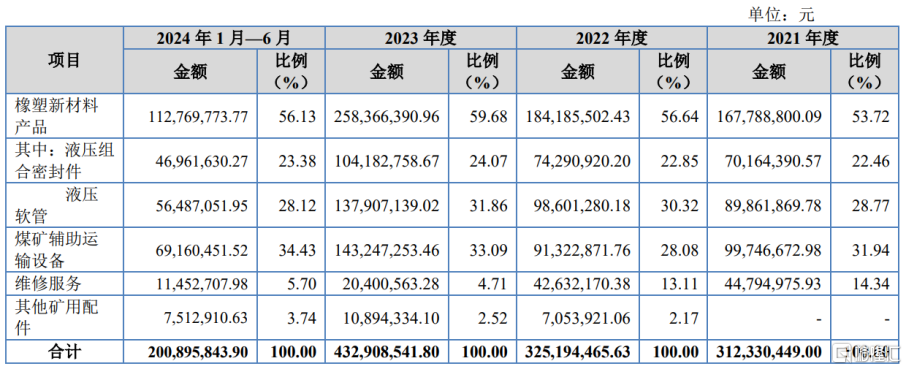

具体来看,科隆新材的主要产品包括橡塑新材料、煤矿辅助运输设备,以及延伸的维修服务、其他矿用配件销售。2021年至2024年上半年,橡塑新材料产品的营收占比在50%以上,煤矿辅助运输设备的营收占比约30%。

主营业务收入按产品或服务分类,图片来源:招股书

其中,科隆新材的橡塑新材料产品主要包括液压组合密封件、液压软管和其他橡塑产品三类。这三类产品在煤炭、军工和其他行业中均有不同程度的应用。

煤矿辅助运输设备业务主要包括液压支架搬运车等特种车整车及相关零配件销售,主要用途为在煤矿井下综采作业面搬家时搬运液压支架及其他大型设备和物资。

2021年、2022年、2023年及2024年1-6月(简称“报告期”),科隆新材的营业收入分别约3.13亿元、3.29亿元、4.42亿元和2.07亿元,整体呈增长趋势;同期分别实现净利润6612万元、5197万元、8337万元、2991万元,尽管公司的营收呈增长趋势,但净利润存在波动。

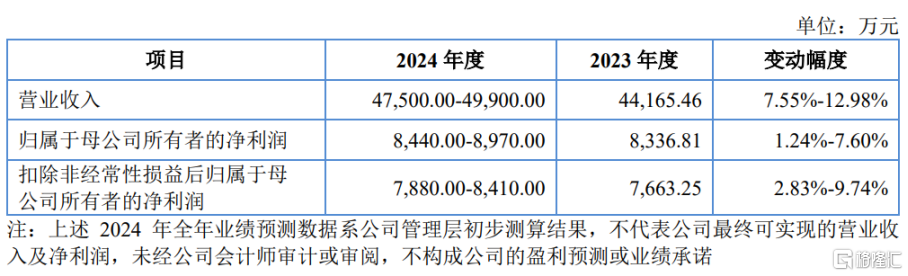

科隆新材预计2024年实现营业收入4.75亿元至4.99亿元,同比增长7.55%至12.98%;预计实现扣除非经常性损益后的归属于母公司所有者的净利润为7880万元至8410万元,同比增长2.83%至9.74%。

公司2024年业绩预测情况,图片来源:招股书

报告期内,科隆新材的主营业务毛利率分别为38.94%、36.13%、41.20%和38.74%,整体处于较高水平,但由于业务结构变动及其毛利率波动等因素影响,导致主营业务毛利率有所波动。

公司橡塑新材料产品主要应用于煤机领域,需求主要受煤炭产量、煤机设备更新换代、煤矿智能化改造、新客户和新业务领域拓展等多重因素影响,具体需求可分为新机装备和旧机维修。未来如果煤炭主体能源地位被快速替代,下游新机装备需求减少,同时科隆新材又未能拓展旧机维修业务,公司的橡塑新材料产品存在经营业绩下滑风险。

报告期内,科隆新材对前五大客户(合并口径)的销售收入占比分别为57.62%、50.54%、53.04% 和58.51%,客户集中度相对较高。公司主要客户为陕煤集团、郑煤机、北煤机、平煤机、中国神华、山东能源等煤炭或煤机行业头部公司及其下属企业,未来如果主要客户对公司产品需求量降低或者转向其他供应商采购相关产品,可能会影响公司的经营业绩。

值得注意的是,报告期各期末,科隆新材的应收账款账面价值分别约2亿元、2.05亿元、2.43亿元、2.71亿元,呈逐年上升趋势,且应收账款余额较大,存在应收账款回收风险。

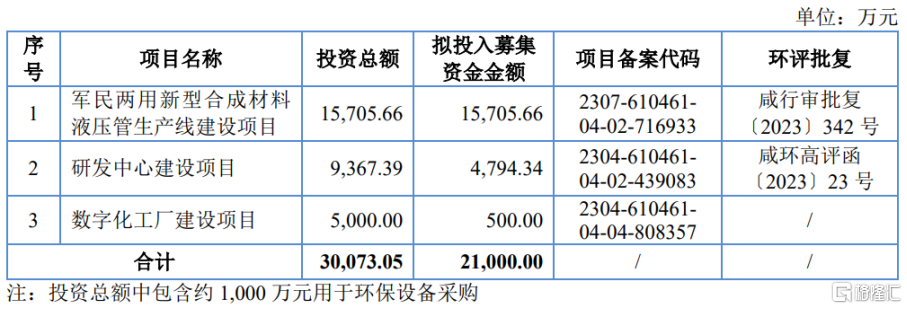

若本次发行成功,超额配售选择权行使前,预计科隆新材募集资金总额约2.1亿元,扣除预计发行费用 2383.02万元(不含增值税)后,预计募集资金净额约1.86亿元。本次IPO所募集的资金主要用于军民两用新型合成材料液压管生产线建设项目、研发中心建设项目、数字化工厂建设项目。

募资使用情况,图片来源:招股书