财务报表反映的是过去,只有核心竞争力才能预测未来。

正确识别企业的核心竞争力异常重要。这是投资中最重要的问题,也是最曲高和寡的研究

就像白酒的核心竞争力是品牌。如果正确认识到这点,投资自然会选茅台和五粮液。如果识别错误,认为是渠道、产能、或其他,则可能出现投资失误。

目前我在银行股投资者中只见过董宝珍先生讨论这个问题,老必也曾有自己的思考。除此以外,暂时没有发现他人的研究。

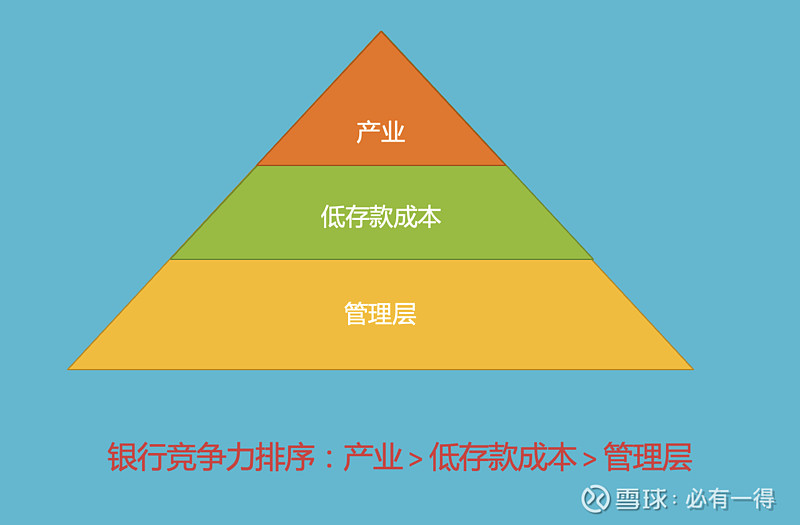

老必研究银行股四年,阅读无数财报和书籍后,最终认为银行的竞争力只有3种:产业、低存款利率、管理层。下面将一一说明。

一、产业才是银行的核心竞争力

先要理解核心竞争力的概念:它是企业经营的决定性因素。换句话说,只要企业具备这个竞争力就一定能经营的不错。

什么因素在决定银行经营的好坏呢?——就是产业。银行把贷款或资源大量投入某个产业,这个产业的兴衰就会反过来影响银行。过去10-20年,个人房贷就是银行的优质产业,哪家拥有越多的个人房贷占比,哪家银行就经营的越好。典型代表是四大行。

如果产业没落,背靠这个产业的银行也会没落。典型案例是民生银行和浦发银行。

【半年前,老必相惜解析过为什么「产业」才是银行的核心竞争力,这里不再赘述。欢迎回看 :《银行的核心竞争力到底是什么?》】

:《银行的核心竞争力到底是什么?》】

因此投资一家银行并不是单纯靠报表上的某些数据,而是应该看透它背后所代表的产业。这样才能预测银行的未来。

当然,不同投资者可能认为未来会有不同的优质产业。比如兴业银行在2023年报明确透露“商投一体”,所以兴业银行的投资者最该考虑的是未来「投资」这个产业能否大力发展?

如果这个问题没有思考清楚,谈何价值投资,谈何看透银行。

二、低存款利率

低存款利率是银行一种强大的竞争力。

但为什么它不是核心竞争力呢?这里老必讲2个案例:

前文提过,核心竞争力是银行经营的决定性因素 四大行普遍具备低存款利率的优势,但他们在上市前都经历过「技术性破产」,后靠坏账剥离给资产管理公司才获得新生。

四大行普遍具备低存款利率的优势,但他们在上市前都经历过「技术性破产」,后靠坏账剥离给资产管理公司才获得新生。

如果低存款利率是银行核心竞争力,就不应该出现这种情况

另一个例子是民生银行。民生现在是差等生,但在2011年却是优等生。它并不具备低存款利率优势,但不妨碍它当时的优秀。只是后来小微贷款产业没落,民生银行也随之没落。

芒格曾经说过:一家高负债公司,投资者更应该关注资产端,而非负债端。大致就是这个意思

为什么多数投资者将低存款利率「误以为」是银行的核心竞争力呢?

主要是时代原因。过去银行的贷款受到管制,同时我国寂静处于粗放式的高速增长中,各行各业贷款需求旺盛。银行不存在资产荒,只有负债荒。只要拉到存款,就能匹配贷款,所以才有「存款立行」的说法。

贷款是同质化产品,成本自然是重要影响因素。银行在贷款利率趋同的情况下,资金成本越低越受益。

所以,老必认为它是银行第二强大的竞争力,并且是一种难以逾越的长期优势。银行发展这么多年,也仅仅只有四大行+招行才具备 相较其他高存款利率银行,这5家能冒更低风险赚相同的钱,或冒相同风险赚更多的钱。

相较其他高存款利率银行,这5家能冒更低风险赚相同的钱,或冒相同风险赚更多的钱。

具备这种优势,银行股东要么承担更少的风险,要么赚更多的钱。

三、管理层

由于巴菲特经常强调管理层对银行的重要性,和国内招商银行的成功,不少投资者都认为管理层才是银行的核心竞争力。

这其实也是错误的。

普通投资者无法像巴菲特直接和银行管理层交流,从而具备信息优势。同时,当代公关已经可以把管理层包装成任何讨喜的人设

而招商银行成功的本质在于拥有个人房贷、信用卡、财务管理这3个优势产业。其中也有管理层的功劳,但管理层并非主导因素。

有人会问:投什么产业,不是管理层决定吗?

管理层想投某个产业,需要根据银行的自身资源、竞争对手能力、业务发展时机进行综合决策。成功需要天时、地利、人和的共同作用,其中人和排在末尾。

比如所有银行都知道房贷是优质业务,难道不想多拓展,为什么最终占比低?是因为他们没有四大行一样的客户基础。又比如信用卡业务,同行都羡慕招行,但可惜大规模发展的时机已过。

人和公司发展都不是静止的,投资人要把时间和竞争对手作为重要的研究坐标,理解历史渊源和闪烁其中的时间窗口,把不同时间的环境因素还原到企业的发展中

所以管理层并非决定性因素。就像招商银行的前行长田惠宇,也曾是建行转职过去的。

如何判断一家银行的管理层能力呢?

(既然提出问题,那必须要解决问题。这是老必和其他大V最大的不同 )

)

我认为可以从银行的「风险地步能力」判断:

银行和其他行业不同,银行要把防范风险放在第一位,而非赚钱。所以,一个优秀的管理层肯定会特别在意银行的抗风险能力

具体到报表上,银行有一个重要指标:拨备前利润(现在投资者提及的少了,但老必非常重视)。这个指标代表银行的收入减去员工工资、固定支出后的利润。有了这个数据,银行管理就要考虑分配信用减值和净利润的比例。

优秀的管理层会多计提拨备,减少利润;差劲的管理层,则会减少拨备,增加利润。

这是风险和利益之间的取舍,两者充满博弈。毕竟利润代表着股东分红、管理层奖金、银行规模、股价等等。是关乎银行「面子」和「底子」的抉择,优秀的管理层自然要底子不要面子

所以,投资者可以从这个指标背后窥探一二。

四、总结

以上就是老必研究银行股4年来最重要的思考。

这份研究心得是我对银行业的历史演变、行业环境变化趋势、以及生意模式本质的洞察才得来。毫不夸张的说,它将我的银行股投资水平提升了一个台阶。我认为含金量十足

也正是有这个研究结论,我才自认为能看懂一点点银行股。

投资者可以根据这份研究去选择心仪的银行股,或检验持仓。特别是必须具备核心竞争力(产业),否则我个人认为无法预测银行股未来。当然,三者同时具备是最好的

$邮储银行(SH601658)$ $农业银行(SH601288)$ $招商银行(SH600036)$

本话题在雪球有46条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>