来源:雪球App,作者: 张翼轸,(https://xueqiu.com/3559889031/312248043)

最近一位朋友找我聊天,话题围绕着我在 9 月底 10 月初那波疯涨行情中的减持操作。他知道我当时每天都在坚持减仓,累计降低了两成左右的仓位。如今再看万得全 A 指数,市场却是走出了新高。

朋友很好奇:我会不会觉得当初的决定有些草率?

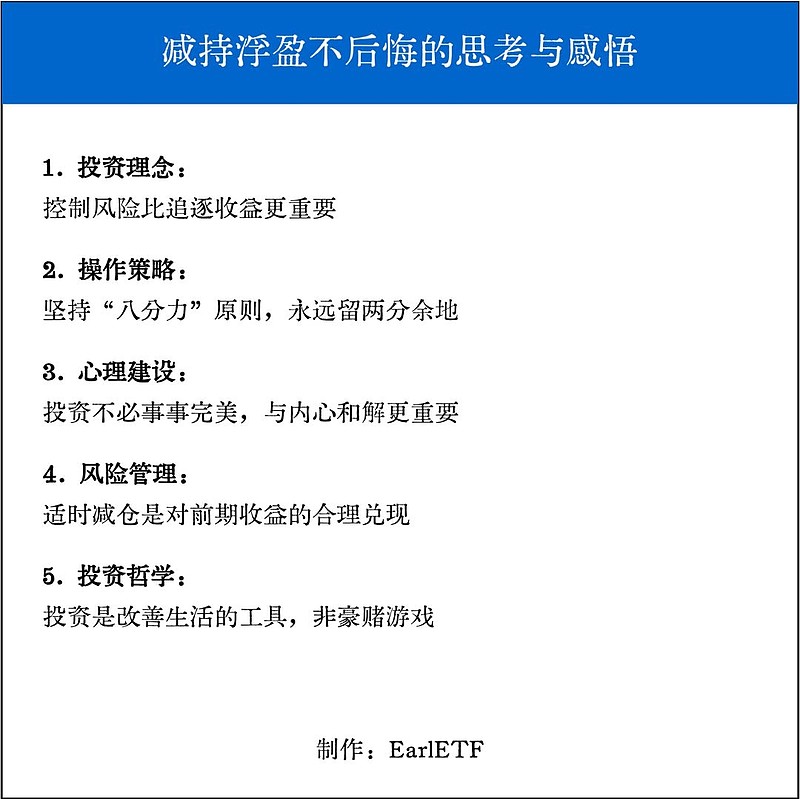

投资之道:不必事事追求完美这个问题很有意思,因为它触及了一个更本质的命题:我们到底在投资中追求什么?

坦白说,我不后悔。

前阵子在厚望的播客《面基》节目里,我也谈到过类似的想法。作为一个普通的个人投资者,我们其实很幸运 —— 不必像公募基金经理那样承受信托责任和业绩排名的双重压力。这种相对自由的身份,某种程度上反而让我们能够做出更贴近内心的投资决策。

记得 2005 年我刚进入这个市场不久,就遇上了 2008 年那场惊心动魄的熊市。那次经历像一记重锤,永久地改变了我对投资的认知:控制风险往往比追逐收益更重要。

这让我想起 2014 年末至 2015 年那轮疯狂的牛市。当时市场上人人都在追逐翻倍的股票,我却专注于做分级基金的赎回套利。每天 1%出头的收益看起来很小,但这种稳定的、近乎无风险的收益方式反而让我内心安定。最有意思的是,当市场最终见顶回落时,我手中的分级 A 不仅没有亏损,反而在暴跌中获得了一些意外的收益。

这些经历让我明白,投资不必事事完美,不必件件极致。有时候,能和自己的决策和解,才是最重要的功课。

投资市场上总有些时刻让人感到纠结。比如今年 9 月底 10 月初的那次减持浮盈,放到现在看或许显得有些“不明智”。但如果我们跳出结果导向的思维方式,其实会发现,当下的市场表现不过是众多可能性中的一种偶然罢了。用非黑即白的对错来评判一个投资决策,反而可能让我们陷入更深的心理困扰。

这让我想起商品和外汇市场上那些频繁交易的趋势投资者。他们的操作逻辑,或许能帮我们更好地理解这个问题。

在海外市场,特别是商品、外汇领域,趋势投资者大致可分为两派:

一派是“追风逐月”型。他们仿佛在玩一场豪赌,愿意忍受连续的失败和亏损,只为等待那个真正的大机会。在他们眼中,市场就像一头沉睡的巨兽,一旦苏醒就会掀起惊天波澜,而他们要做的就是在巨浪中乘风破浪。

另一派则像是“知足常乐”型。当获利达到止损位的 2-3 倍时,他们会选择兑现一半仓位。这种策略在大行情来临时可能会错失部分收益,但在那些半途而废的“假行情”面前,却能让投资者少受些损失。

这两种策略,与其说孰优孰劣,不如说是在胜率和赔率之间的一种权衡。前者追求高赔率,自然要接受较低的胜率;后者追求稳定和安全感,便要在可能的最大收益上做些让步。

对我而言,我更倾向于后一种策略。也许是因为性格使然,也许是 2008 年那场大熊市给我留下了太深的印记。在投资这条路上,安全感有时比高收益更重要——这是我用市场教训换来的体悟。

不只是数字,更是内心的平静如今的我,已经迈过四十岁的人生关口,我常常思考一个问题:投资到底应该追求什么?作为一个要养家糊口的中年人,我更在意的或许不是收益最大化,而是如何在市场的起伏中保持内心的安宁。

让我们做个简单的计算。假设 A 股见底后以每日 10%的速度上涨,仅需约 7 个涨停板就可逼近翻倍(实际收益 94.87%)。

这时候,投资者面临两种选择。

第一种是死扛到底:100 万本金在 7 个涨停后变成了将近 195 万。这个收益看起来令人心动,但背后隐藏的风险也同样惊人。一旦市场转向,50% 的回调就能把所有收益吞噬殆尽。

第二种是每天见好就收,即每涨停就减持获利部分,将复利转化为单利:同样是 100 万起步,七天后你手里有 100 万的股票和 70 万的现金。表面上看,这比第一种策略少赚了 25 万。但这 70 万现金就像是给投资组合买了一份保险 —— 除非股市暴跌超过 70%,否则本金就永远有保障。

这不仅仅是数字游戏,更是关于如何看待风险和收益的人生态度。那额外多赚的 25 万,是否值得用更多的焦虑和彻夜难眠来交换?对我而言,70 万现金带来的是实实在在的生活改善可能,以及面对市场波动时的从容。

说到底,投资不应该是一场豪赌,而应该是让生活变得更美好的工具。在这个充满不确定性的市场中,有时候,最大的智慧或许就是甘于“少赚”一点。

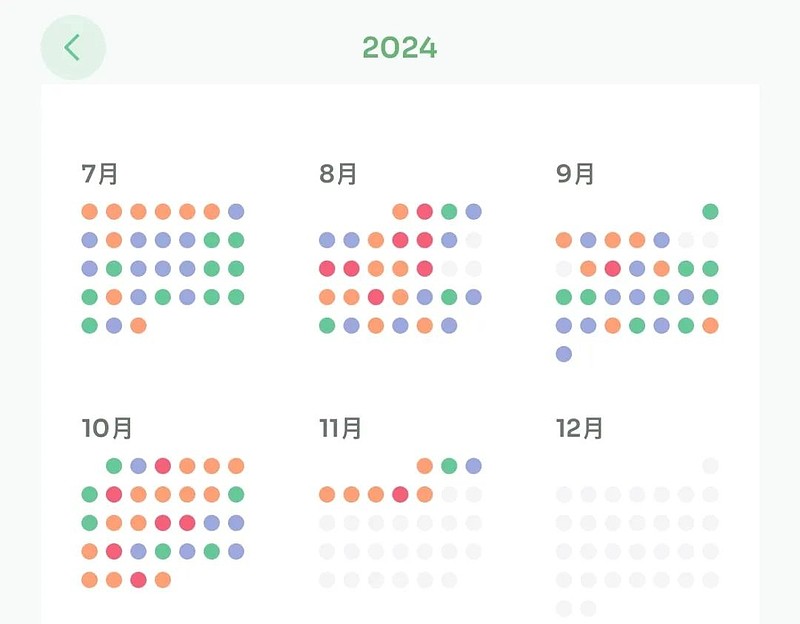

听见内心的声音科技进步真是妙不可言。想想看,从前我们评估自己的心理状态,不过是凭主观感受、靠模糊判断。如今戴上 Apple Watch,通过各种应用程序的心率监测,就能把那些捉摸不定的心理压力,转化为一串串清晰的数字。

翻看这些月来的压力数据,颇有些意思。虽然九月底就看出形势不妙,提前减了两成仓位,但十月里那些忍不住刷股票、琢磨调仓的时刻,还是让压力指数蹿得老高。比起前几个月,这种紧张焦虑的时刻明显增多。虽说还不至于到达危险地步,但市场上涨时带来的心理压力,就像一只无形的手,总在轻轻地掐着你的神经。要不是提前减了仓,十月八号之后那一波回调,怕是要让人更加坐立不安。

回过头想想,那次减仓其实是在照顾自己的身心。少赚点钱又何妨?总比把自己逼得太紧,最后病倒在医院里花更多钱要强。对我们这些基金投资者来说,赚钱固然重要,但若为此赔上健康,那可就真是因小失大了。

“八分力”:给自己留一份余地在投资这件事上,我一直奉行一个看似简单的原则:永远留两分力。回看这次减持的 20%仓位,其实不过是把 7-9 月间三次逆势加仓建立的头寸获利了结。这么做并非我突然悲观或是对市场丧失信心,而是为了维持那个让我安心的“八分力”状态。

说来有趣,很多人总觉得投资要么全力以赴,要么干脆不做。但我的体会是,正是那留出来的两分余地,让人在市场起伏时能保持一份难得的从容。知道自己还有补仓的空间,心里自然不会太慌。这就像游泳时始终记得岸边还有一块地方可以歇脚,整个人就会更加放松自如。

近两年的市场走势让不少投资者身心俱疲。特别是那些在 2022 年就把所有子弹打光的人,不得不眼睁睁看着 2023 年后续的调整,却再无资金可以趁低吸纳。这种无能为力的感觉,往往比看到账面数字变红更令人难受。说到底,不是亏钱最可怕,而是失去了主动权。

当沪深 300 的估值重新回到中长期均值水平,我选择适度降低仓位。这既是对前期基于五年之锚逆势加仓的一种合理兑现,也是让自己重新回到那个熟悉的“八分力”状态。毕竟在投资市场里,留有余地往往比追求极致更显智慧。后备资金就像是黑暗中的火柴,不到关键时刻不轻易点燃,可就是这份准备,给了我们面对未知的底气。