在2024年6月19日文章《构建债基组合,一个简单可行的思路》中,懒人养基通过回测得出一个结论:

2022年以来主动管理型债基的总体回报稍微不如指数型债基,但最大回撤却更大一些。

这就意味着,随机挑选一只主动型债基和一只指数型债基,主动型债基大概率不如指数型债基。

因此,普通投资者在选择债基进行投资时,可以仅仅从指数型债基中选择投资标的,这就显得简单多了。

01

同一类型的债基,其投资组合的久期越长,回报水平越高,但波动也会更大一些。

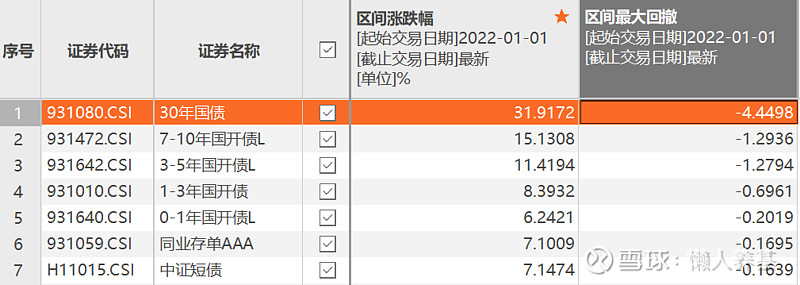

下表是2022年以来债券牛市里不同久期债券指数的累计回报和最大回撤对比。

(数据来源:Choice数据)

在这段债券牛市里,30年国债指数的累计回报水平分别是7-10年国开债指数、3-5年国开债指数、1-3年国开债指数和0-1年国开债指数的大约2倍、3倍、4倍和5倍,最大回撤水平也分别是它们的3. 5倍、3.5倍、6.4倍和22倍。

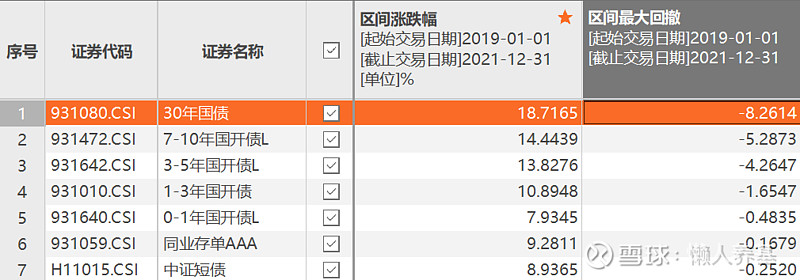

再来看2019-2021年股票牛市、债券震荡市不同久期债券指数的累计回报和最大回撤对比。

(数据来源:Choice数据)

债券震荡市中,久期越长回报越高、最大回撤也越大的特征依然明显。

但30年国债指数的累计回报水平分别大幅缩水到7-10年国开债指数、3-5年国开债指数、1-3年国开债指数和0-1年国开债指数的大约1.3倍、1.4倍、1.7倍和2.4倍,不同久期债基指数的最大回撤水平却分别放大了2-4倍。

因此,想要获得更高的回报,就得选择久期越长的债基进行投资,同时也得做好承受更高波动的准备。

02

我在10月30日文章《用2至3只基金构建一个极简而好用的投资组合,你会怎么选?》里提出,如果不想那么麻烦,债券部分可以只选一只中等久期的指数债基即可。

中等久期意味着回报尚可、波动尚可的中庸水平。

这个“中等久期”,可以是跟踪中债新综合指数的债基,也可以是跟踪中债3-5年国开债指数、中债3-5年政策性金融债指数的债基,当前的久期水平大约都在4年左右。

而这个“中等久期”的标准也是因人而异的,看各自的投资目标和风险承受能力而定。

从场外指数债基来看,3-5年久期也许都可以称为“中等久期”,下表是规模不低于10亿元的可选“中等久期”指数型债明细。

(数据来源:Choice数据)

场内也有久期为4年左右、规模不低于10亿元的中等久期指数型债基,只是数量就少多了。

(数据来源:Choice数据)

03

如果要想复杂一点,自己想做一做久期轮动,可以选一个长久期指数型债基和一个超短久期指数型债基,利率处于下行周期以长久期债基为主(比如80%),利率处于上行周期则以超短久期债基为主(比如80%),利率处于震荡周期则长短久期均配。

场外长久期指数型债基以跟踪中债7-10年国开债指数和中债7-10年政策性金融债指数的基金为主。

以下是规模不低于10亿元的长久期指数型债基明细,实际久期在6-8年之间。

(数据来源:Choice数据)

场外超短久期指数型债基可以选择跟踪中证同业存单AAA指数的基金,久期都在1年以内。

(数据来源:Choice数据)

场内也可以选择长短久期指数型债基搭配,还可以选择到目前场外还没有的30年超长久期,但总体可选数量比场外少得多。

(数据来源:Choice数据)

04

对于波动承受能力更高的场外投资者,也可以选择久期在1-3年的指数型债基代替久期在1年以内的超短债基。

这种中短久期债基以跟踪中债1-3年国开债(政经债)指数或0-3年国开债(政经债)指数为主。

此类指数型债基的数量较多,规模不低于10亿元场外债基详见下面两个表格。

第一个是久期2-3年的。

(数据来源:Choice数据)

第二个是久期1-2年的。

(数据来源:Choice数据)

本文观点仅供参考,指数和基金梳理及分析不构成投资建议。

$易方达中债新综合债券指数A(F161119)$ $广发中债7-10年国开债指数A(F003376)$ $易方达中债3-5年期国债指数(F001512)$

#雪球星计划公募达人# @今日话题 @雪球创作者中心 @雪球基金

本话题在雪球有1条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>