来源:雪球App,作者: 球球zlj,(https://xueqiu.com/3501227211/311510014)

煤炭行业之前写过神华,可以说整个产业情况就不用赘言了,总体来说国内产量和需求量之间还有比较大的缺口需要进口煤来填补,从环保等各方面角度来说,国内新产能增长也相当有限,供给侧改革之后各家煤企的日子都相对好过。写神华重点在于神华的天赋好,低成本,兖煤的优势在于下有保底,上有弹性。

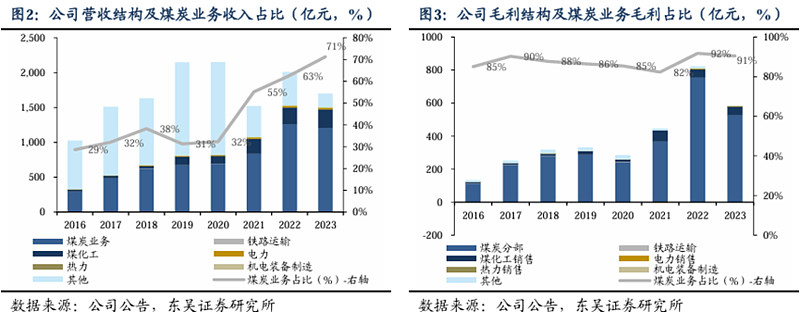

先来看兖煤的基本面,虽说也有像神华那样其他板块的布局,譬如电力,煤化工等业务,在收入上做出不少贡献,但近两年来,煤炭业务的毛利已经占到公司总体毛利的九成以上,花费精力去分析这些提供不了多少收益的业务意义不大,还是主要研究公司的基本盘煤炭业务。

公司目前已形成陕蒙、山东本部、澳大利亚三大能源基地,截至23年底,公司在产产能2.30亿吨/年,其中境内矿井在产核定产能为1.21亿吨/年,权益产能8662万吨/年;境外矿井核定产能1.09亿吨/年,核定产能为5583万吨/年。背靠山东能源集团,集团的煤炭资源有望持续注入上市公司,另外不断外延并购与内生增长公司产量和产能的成长行也不错,煤炭产量从 2016年的0.86亿吨增长到 2023年1.32 亿吨(权益产能)。23年并表鲁西矿业和新疆能化,让公司煤炭产量增长3258万吨,2024-2025年随着万福煤矿(180万吨/年)、五彩湾煤矿煤矿(1000万吨/年)建成,届时公司核定产能为2.42亿吨/年,权益产能为1.48亿吨/年。根据2021年公司制定的《发展战略纲要》,公司计划将在未来5-10年内将煤炭产量(100%权益的原煤产量)提升至3亿吨/年(23年产能利用率76%),按照2023年1.3亿吨煤炭产量来看,公司煤炭产量未来几年仍有近一倍的增长空间,从主要产品的未来增量来看公司业绩有一定成长性。

除了产量的增长性,公司业绩的主要弹性来自于海外煤炭资源,2023年公司海外商品煤产量为3886.5万吨(兖煤澳洲+兖矿国际),占公司总产量的29%。公司海外煤炭销售一般按照各类价格指数或年度固定价格定价,一般而言,不同灰分产品分别参考纽卡斯尔指数和API5动力煤指数定价,年度固定价格主要根据日本电厂基准价格定价,市场化程度相对较高,不受国内煤炭长协价制约。从上图可以看出国际煤价在多数时间是与国内煤价趋同的,但有随着供求关系变化有向上的空间,而国内煤价基本像被滤波过滤后维持箱体震荡,所以说兖煤的优势在于下有保底,上有弹性,更能体现出煤炭商品的周期属性。当然公司长协煤占比较低,2023年仅26%,而现货比例高达74%,也能让公司吃到煤炭价格上涨的红利,长协煤占比低也是因为澳洲占了三成产量,减去澳洲产量,差不多长协和现货是1:1.8的比例,国内现货价格市场化程度也没有那么高,向上的弹性主要来自于澳洲煤矿。

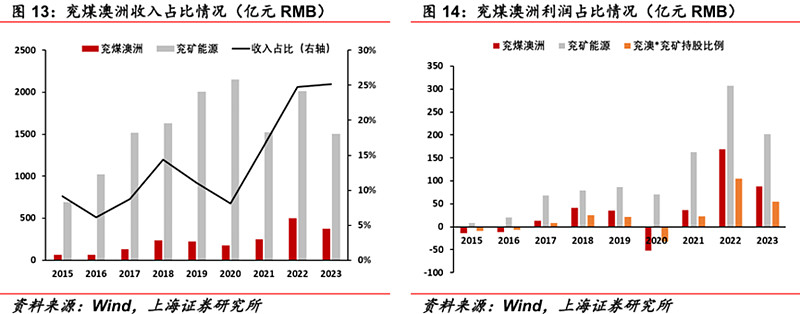

兖煤澳洲成立于 2004 年,目前兖煤澳洲在三个州(新南威尔士州,昆士兰州,西澳大利亚州)经营或管理煤矿,在新南威尔士州和昆士兰州的主要煤炭码头拥有股权或运力配额。图中可以看出澳洲兖煤在收入端占比最高为25%,在国际煤价较好的年份里可以给公司带来额外收益。20年受疫情和天气影响对澳洲矿影响较大,在澳洲矿出现较大亏损时国内部分可以将业绩熨平,起到保底作用(特别是分红方面)。

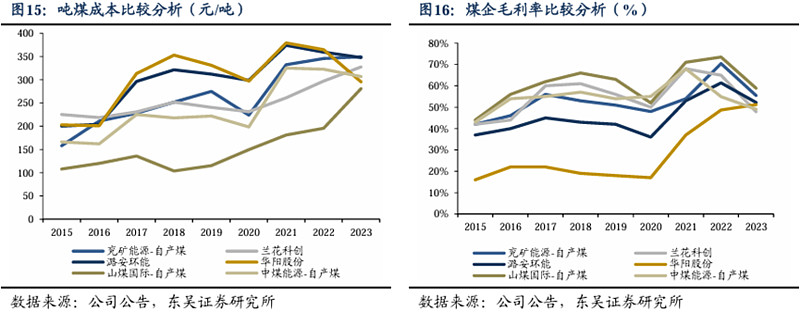

之前讲神华的时候说过神华的低成本天赋,兖煤有三成的海外矿成本上相对劣势,但海外矿通过海运也突破了煤炭陆运运输半径,2013年以来,公司的自产煤业务毛利率维持在40%以上高水平,2016 年以来,受益于供给侧改革带来的煤价大幅上涨,除了2020年受疫情影响的特殊年份(给兖煤澳洲背锅),其余年份自产煤毛利率均高于50%,其中22年自产煤毛利率高达70%(向上弹性),23年自产煤毛利率56%,维持历史高位水平。

虽然成本有劣势但凭借较高的毛利,和同行相比兖矿能源的ROE相对较高,2023年兖矿能源的ROE(摊薄)为27.70%,位居可比公司首位,高于陕西煤业、广汇能源、山西焦煤、中国神华和中煤能源。虽然高ROE也受资产情况影响(譬如神华较多铁路推高净资产产生的效益不如煤矿)不能说明问题,起码可以从侧面反应,兖煤成本高一些不能代表竞争中一定处于劣势。

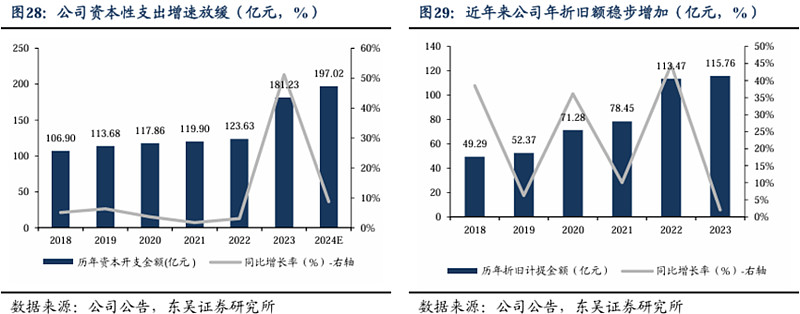

再来看一下公司的资产情况,从资产支出和折旧情况来看可以和公司的产能成长性印证,近三年的经营活动现金流分别为361,534,161亿,可以看出目前处于煤炭周期的低位,但比较差的情况也就是每年100多亿净利,23年帐上还有377亿货币资金,是分红的有利保障,2019 年以来公司维持高比例分红。2019年公司股利支付率高达89%,此后2020-2023年,公司股利支付率均保持在55%以上。并且根据2023年公司发布的2023-2025年度利润分配政策的公告,承诺 2023-2025 年各会计年度分配的现金股利总额,占公司该年度扣除法定储备后净利润的约60%,且每股现金股利不低于人民币0.5元。公司财务情况体现重资产公司特点,固定资产和无形资产都比较重,利用经营净现金流来消化负债和分红,因为大股东是国资委也不太用担心负债情况。按现在煤价相对较低时期每股净利2元来算分红1.2元,对应A股的股息率7.5%,对应H股股息率在12%,在公司业绩下有保底上有弹性的基础上,这张债券的回报相当诱人,即使考虑能源价格进一步下跌的风险H股最差也有5%股息率,在低息的环境下价值突显。