来源:雪球App,作者: 书香万卷,(https://xueqiu.com/6977958113/311225893)

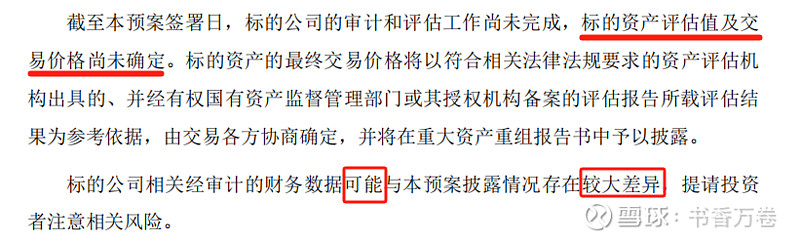

在对远达环保此次并购重组后的股本规模估算前,先重温一下交易预案中对标的公司预估及定价情况的重点提示如下图:

再次强调当下任何人、任何推测都只能作为参考,不要将其作为交易决策依据。

一、并购重组背景

此次国电投筹划对旗下$远达环保(SH600292)$ 与 $电投产融(SZ000958)$ 的并购重组,是作为央企提升其整体资产证券化率与市场竞争力以及响应国家政策与监管要求、市值管理的典范与担当。

国家政策:国家电投积极响应国家关于提高上市公司质量、加快专业化整合和实现央企高质量发展的重要举措。通过并购重组,国家电投可以进一步优化其控股上市公司的资产结构和业务布局,提升整体运营效率和市场竞争力。(呼应如:9月27日,国务院国资委召开国有企业改革深化提升行动2024年第三次专题推进会,就国有企业重组整合、深化市场化经营机制改革、完善企业科技创新机制体制等重点任务进行了布置)

监管要求:并购重组也是国家电投对监管政策要求的积极响应。通过优化资产结构和提升运营效率,国家电投可以更好地满足监管要求,实现合规经营和可持续发展。

说明:写这段的目的正好是上交所对屯壳炒壳、玩概念、忽悠式重组、盲目跨界等表明态度,作为个人投资者举双手赞同并支持监管部门与交易所从严监管,打击各类市场乱象,而远达环保与电投产融此次并购重组将会是市场及监管部门大力支持的货真价实优秀案例,一个注入水电资产、一个注入核电资产,都是盈利较好优质资产,国电投筹划的这次旗下公司资本运作即是出于优化资源配置、推动清洁能源战略转型、提升整体资产证券化率与市场竞争力的需要,也是响应国家政策与监管要求、提升投资者回报等多方面的战略考量,所以个人相当看好此次并购重组的顺利实施。

二、并购重组交易结构

根据《国家电投集团远达环保股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易预案》信息的披露,其交易结构设计总结如下:

1.交易标的及交易对方:

五凌电力100%股权,其中中国电力持有63%,湘投国际持有37%。

长洲水电64.93%股权,由广西公司持有。

2.交易价格及支付方式:

交易价格尚未最终确定,将以符合相关法律法规要求的资产评估机构出具的评估报告为依据,由交易各方协商确定。

支付方式:发行股份、支付现金 (敲黑板:两者比例,对当前行情空间有较大影响)

3.发行股份及支付现金购买资产:

发行股份价格为6.55元/股,不低于定价基准日前20个交易日、前60个交易日、前120个交易日股票交易均价的80%。(点评:该发行价格应该是基于截止2023年末的远达环保每股净值)

发行股份的数量将根据最终交易价格和发行价格确定。

4.募集配套资金:

拟向不超过35名符合条件的特定投资者发行股份募集配套资金,募集资金总额不超过本次发行股份方式购买资产的交易价格的100%,发行股份数量不超过本次发行股份及支付现金购买资产完成后上市公司总股本的30%。(锁定期6个月)

三、并购重组标的财务数据参考

根据《国家电投集团远达环保股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易预案》信息披露交易标的公司财务数据如下:

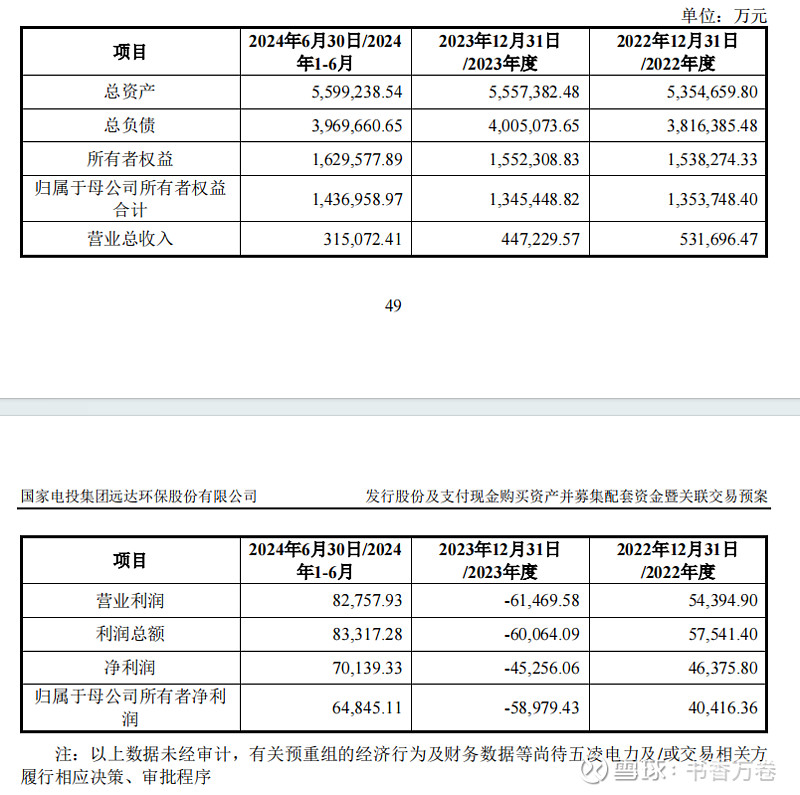

1.五凌电力

交易预案中五凌电力未经审计的2022年度、2023年度和2024年1-6月模拟合并主要财务数据如图:

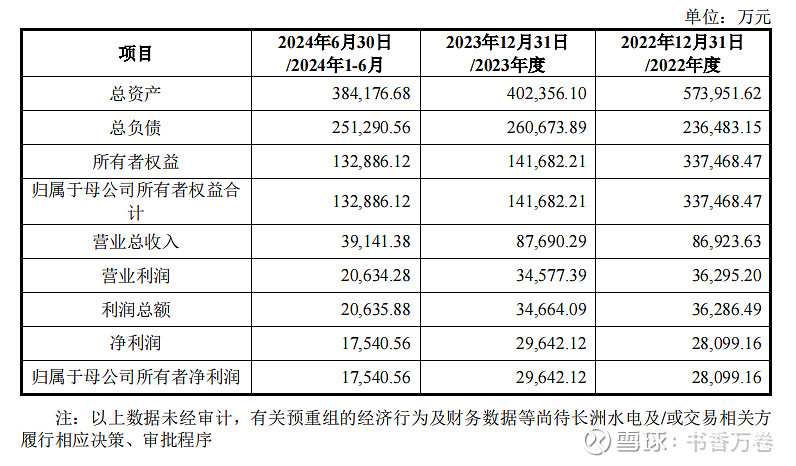

2.长州水电

长洲水电未经审计的2022年度、2023年度和2024年1-6月模拟合并主要财务数据具体如图:

四、交易发行股份与现金支付金额计算

在之前长文大家讨论时提到中国电力的财报与关联交易预案中的财务数据差异较大,所以本此估算采用关联交易预案中披露的标的财务数据,本文中个人采用净资产核定法来对并购重组标的交易对价进行估值,时点选择最近半年报的净资产进行参考计算。根据发行股份募集配套资金采用询价发行的方式,募集配套资金定价先暂定与股份发行价相同为6.55元,实际上配套募集资金的定价只会 ≥ 6.55元。(注意:虽然发行价确定的6.55元/股大概率采用的是截止到2023年12月31日股票净值, 净资产同样可以选择上一年度如2023年报财务报表中的净资产数据,而净资产个人仍然是采用预案中截止到6月30日半年报的净值,是为了让估算更接近大股东的利益考量,其实是可以采用2023年度的数据来算,最后估算的股本也会比半年报的降低)。再次强调:推算出来的数据只能作为参考讨论,其交易对价直接影响股本规模。

根据预案中提供的两家交易标的财务数据,假设:

- 五凌电力100%股权评估值为162.96亿元(净资产1,629,577.89万元)。

- 长洲水电64.93%股权评估值为8.62亿元(净资产132,886.12万元的64.93%)。

支付方式的比例设为:(再敲黑板:两者比例,对当前行情空间有较大影响)

- 发行股份支付80%

- 支付现金20%

1.五凌电力:

发行股份支付对价 = 162.96亿元 ⨉ 80% = 130.37亿元

发行股份数量 = 130.37亿元 ÷ 6.55元/股 ≈ 19.90亿股

支付现金对价 = 162.96亿元 ⨉ 20% = 32.59亿元

2.长洲水电:

发行股份支付对价 = 8.62亿元 ⨉ 80% = 6.90亿元

发行股份数量 = 6.90亿元 ÷ 6.55元/股 ≈ 1.05亿股

支付现金对价 = 8.62亿元 ⨉ 20% = 1.72亿元

五、并购重组后股本预测

1.远达环保现有股本:7.81亿股。

2.发行股份购买资产增发股本:

- 五凌电力:19.90亿股

- 长洲水电:1.05亿股

- 总增发股份数量 = 19.90亿股 + 1.05亿股 = 20.95亿股

3.发行后总股本:

- 发行后总股本 = 7.81亿股 + 20.95亿股 = 28.76亿股

4.募集配套资金部分:

- 募集配套资金总额:不超过130.37亿元 + 6.90亿元 = 137.27亿元

- 募集配套资金发行股份数量 ≤ 30% 发行后总股本

- 最大发行股份数量 = 28.76亿股 ⨉ 30% ≈ 8.63亿股

假设募集配套资金发行股份数量为8.63亿股,定价为6.55元,那么募集配套资金总额为:

- 募集配套资金总额:8.63亿股 ⨉ 6.55元/股 ≈ 56.52亿元

注意:根据发行股份募集配套资金采用询价发行的方式,实际上配套募集资金的定价只会 ≥ 6.55元,这样会对远达环保支付方式的比例分配产生积极影响。

5.最终发行后总股本:

- 最终发行后总股本 = 28.76亿股 + 8.63亿股 = 37.39亿股

六、并购重组后各股东持股比例

1.国家电投集团:

- 当前持股:7.81亿股 ⨉ 43.74% ≈ 3.41亿股

- 重组后持股比例 = 3.41亿股 ÷ 37.39亿股 ≈ 9.12%

2.中国电力:

- 发行股份数量 = 19.90亿股 ⨉ 63% ≈ 12.54亿股

- 重组后持股比例 = 12.54亿股 ÷ 37.39亿股 ≈ 33.54%

3.湘投国际:

- 发行股份数量 = 19.90亿股 ⨉ 37% ≈ 7.36亿股

- 重组后持股比例 = 7.36亿股 ÷ 37.39亿股 ≈ 19.69%

4.广西公司:

- 发行股份数量 = 1.05亿股

- 重组后持股比例 = 1.05亿股 ÷37.39亿股 ≈ 2.81%

5.募集配套资金投资者:

- 发行股份数量 = 8.63亿股 (锁定期6个月)

- 重组后持股比例 = 8.63亿股 / 37.39亿股 ≈ 23.08%

六、总结

远达环保重组后将在以下几方面显著提升投资价值:

1.资产质量提升:通过并购五凌电力和长洲水电,远达环保将新增水力发电及流域水电站新能源一体化综合开发运营业务,显著提高上市公司的资产质量和盈利能力。

2. 业务多元化:新增的水电业务将进一步丰富远达环保的业务结构,增强公司在环保和新能源领域的竞争力。

3. 财务杠杆优化:通过发行股份和募集配套资金,远达环保可以有效降低现金支付压力,优化财务结构,提高资金使用效率。

4.水电资产整合平台:重组完成后远达环保有望成为国电投境内的水电资产整合平台,并由中国电力控股,其市值得到大幅提升,为下阶段可能注入的国电投旗下的黄河水电资产打下基础。(价投吃息佬可关注一下,若建仓的话建议企稳后分批建仓更稳妥些)

补充说明:

因为休息日带娃就没有一一回复众多球友评论与留言,从昨天到今天边整理思路边写,就都放在本文中作为回应探讨了,作为非专业人士基于远达环保关联交易预案披露的信息对股本估算着实也是心有余而力不足,并购重组后的利润在之前长文中基于中国电力公开的财报数据已进行探讨,需留意的是因收购五凌电力100%股权,相比中国电力只持有63%的权益会增厚不少上市公司的净利润,只能说这次并购重组潜伏的左侧交易者已经吃到大肉,但因交易对价与支付方式比例的未确定,也为右侧交易者留下了博弈空间,在之前的长文下面讨论个人也提到,若募集配套资金的定价与发行股份定为同价为6.55元(实际上配套募集资金的定价只会 ≥ 6.55元,会对支付方式有积极影响)股份支付比例为80%,现金支付比例为20%,八二比股本规模为37.39亿股,但六四、三七比例又不一样,所以除了交易对价最后也需结合股份支付与现金支付比例来看当前行情空间,例如根据上面八二比例股本的预测,远达环保以之前八个涨停板时的价格来计算市值:11.62元⨉37.39亿股 ≈ 434.47亿元,结合中国电力公布五凌电力的三季度财报与之前推测的数据上来看谈不上有多高估,当然也取决于市场资金态度,不过毕竟是优质的水电资产注入,个人认为有一些溢价也是正常的。

最后个人再强调一下,上述为个人根据披露人信息估算,可能存在错误与理解偏差,仅供参考探讨。