今年一直处于想要找到更多新的好公司的状态中,到目前为止只看上了泡泡玛特、农夫山泉、新秀丽。真正下重手买了的只有泡泡玛特,新秀丽只买了一点点观察仓,农夫山泉一直在等一个好价格。

虽然发掘公司的数量少,但并不代表我没有花功夫好好看。实际上,我看了之后放弃的公司,比下手买过的公司多得多。本文就主要展示我是怎么排除一家企业的。

前两天有个朋友提醒我看看匠心家居,理由是“先不谈业务和估值,单看财报,这家公司还是有点不一样的”。我把财报下载下来看了之后,原来这家公司不一样的地方,就是总经理徐梅钧居然在2024Q3季报的开头写了一篇《总经理致辞》。

在年报中给股东写信的我见过,季报中也写的,还是头一次见到。新鲜!这也让我对这家公司产生了兴趣。

一、公司是干嘛的?

匠心家居21年9月在创业板上市,上市时间刚过3年。公司的业务非常简单,就是生产和销售智能电动沙发、智能电动床及其零配件的。23年营收约19.2亿,其中电动沙发的营收占比74%,电动床占比15%,零配件及其他占比约11%。

所谓电动沙发就是敏华控股的功能沙发。从业务和营收规模来看,公司就是1/10大小的敏华。和敏华有两点不同:

1. 公司目前业务99%来自于海外,1%来自于境内,其中美国又占到境外的绝大多数。

2. 公司目前还没有像样的自有品牌,几乎都是为零售商OEM代工。

准确的说,这是大概相当于15年前的敏华。

二、为什么这么赚钱?

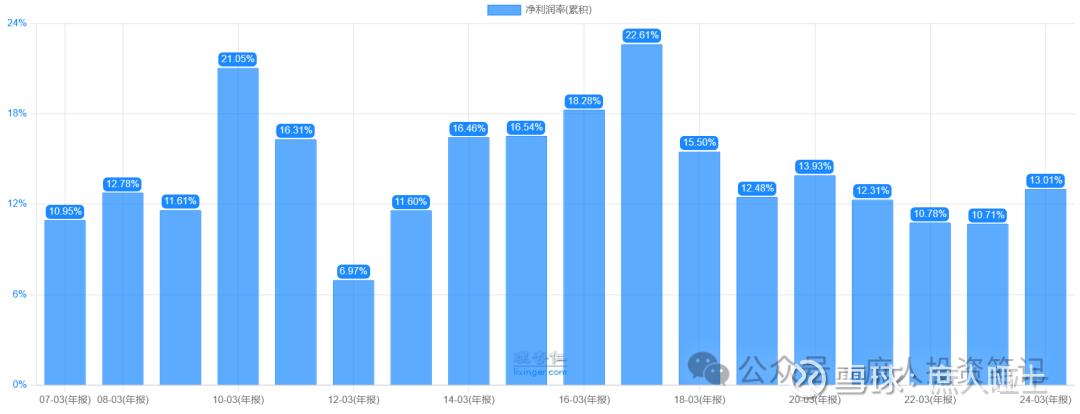

匠心的近两年毛利率也有30%~35%,和敏华差不多。这是由于行业还是有一定的技术含量?但公司近两年的净利率分别为21.2%、22.8%,今年上半年和Q2分别为23.6%和23.3%,而敏华这两年的净利率只有10%出头,见下图:

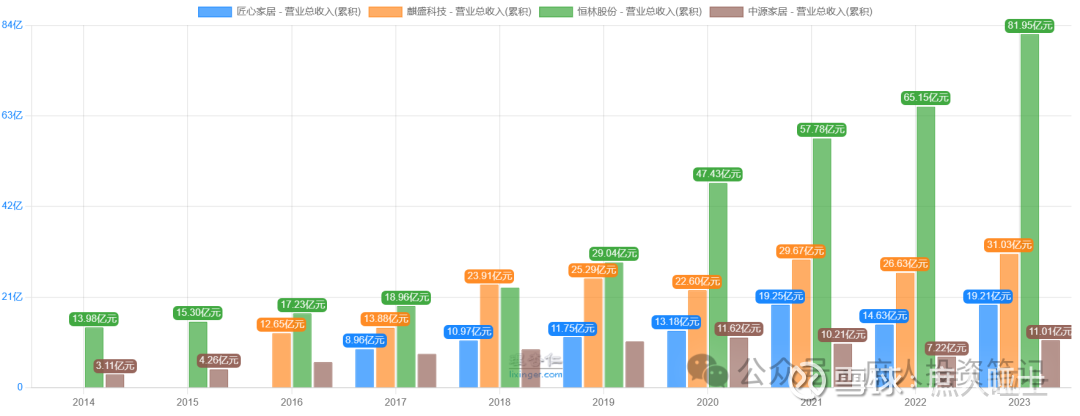

不仅和敏华比,这个毛利率尤其是净利率数据,和同行业其他公司比起来,好得有点不真实。见下图:

按照招股书中披露的数据,匠心与其他几家竞争对手的营收结构除了顾家、敏华外,基本都是以外销为主,外销占比都在90%上下。见下图:

同样的业务,差不多的营收结构,比敏华、恒林少得多的营收规模,却能获得远超行业龙头的利润率。凭什么?

我查了公司招股书中关于竞争优势的说明,无论是销售渠道和客户资源优势、设计研发优势,还是供应链内部垂直整合优势、产品质量及售后服务优势,或者说全球生产布局优势、管理团队优势,对于竞争对手来说,根本都算不上什么特别的优势。

反倒是劣势描述中,都是产能难以满足市场需求、资本实力有待加强、自主品牌知名度有待提升云云。

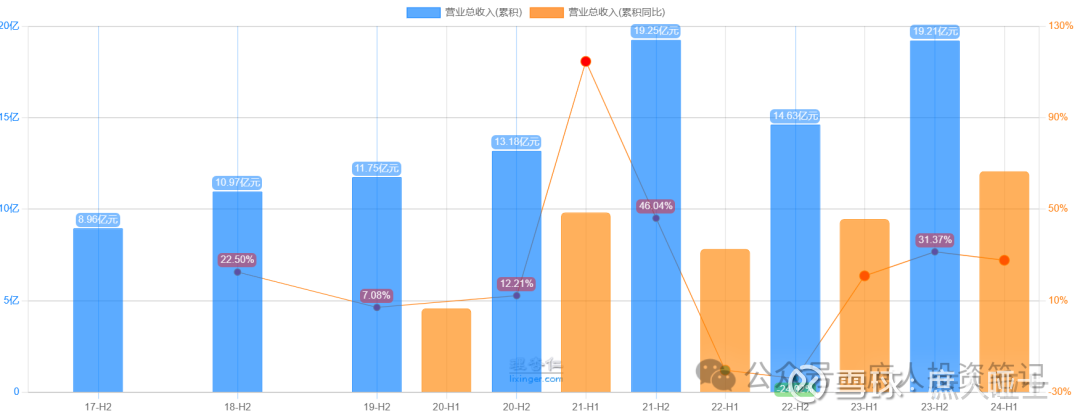

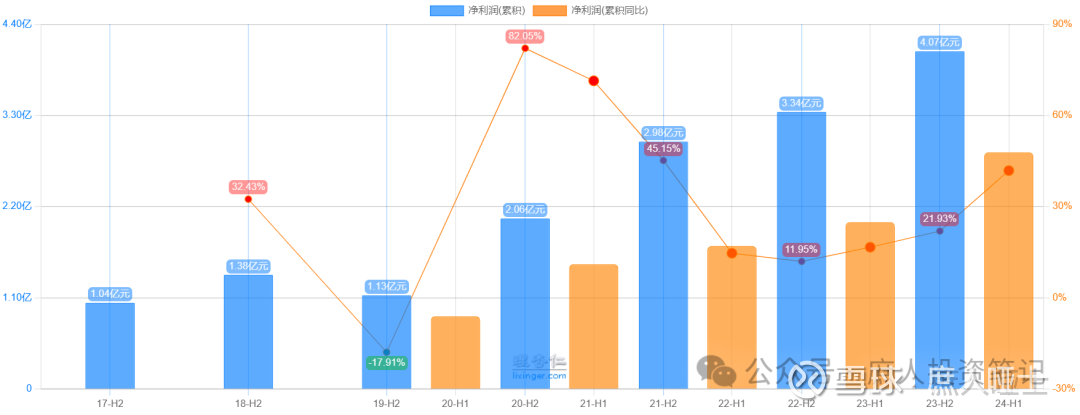

意思就是公司只要上市能融到钱,拿去扩产增加产能之后,产品就会供不应求,赚得盆满钵满。从公司这两年的营收和净利润增速来看,似乎也印证了公司当时的说法。尤其是今年Q3,营收增长27%,利润增长23%。

公司的经营现金流/净利润也还算正常。从财务角度来看,似乎没什么问题。但是还是无法回答我基于常识的那个疑问:公司究竟是凭什么?

像这种规模和市场份额很小,却财务指标非常亮眼的公司我倒也不是没有见过,比如伟星新材、富森美、永新股份。但是它们共同的特点都是大市场的小龙头,只切走利润最丰厚的那部分蛋糕。匠心也是类似吗?

它的业务都来自于海外,求证的难度极大。我无法得出同样的结论。

三、这是一门好生意吗?

让我放弃这家公司的不是前面的疑虑,而是生意模式。关于生意模式的分析,之前的文章中聊到过很多,但今天我想换一种方式。

我一直很推崇布鲁斯·格林沃尔德的《竞争优势》,这本书的副标题是“透视企业护城河”。迈克尔·波特的那本《竞争优势》及其提出的“波特五力模型”分析框架也更为人所熟知,但我觉得前者更适合投资者。原因有二:

1. 波特更侧重于企业管理者视角,而布鲁斯更侧重于投资者视角。

2. 波特五力模型虽全面却操作性略差,布鲁斯的分析框架虽聚焦于进入壁垒却可操作性极高。

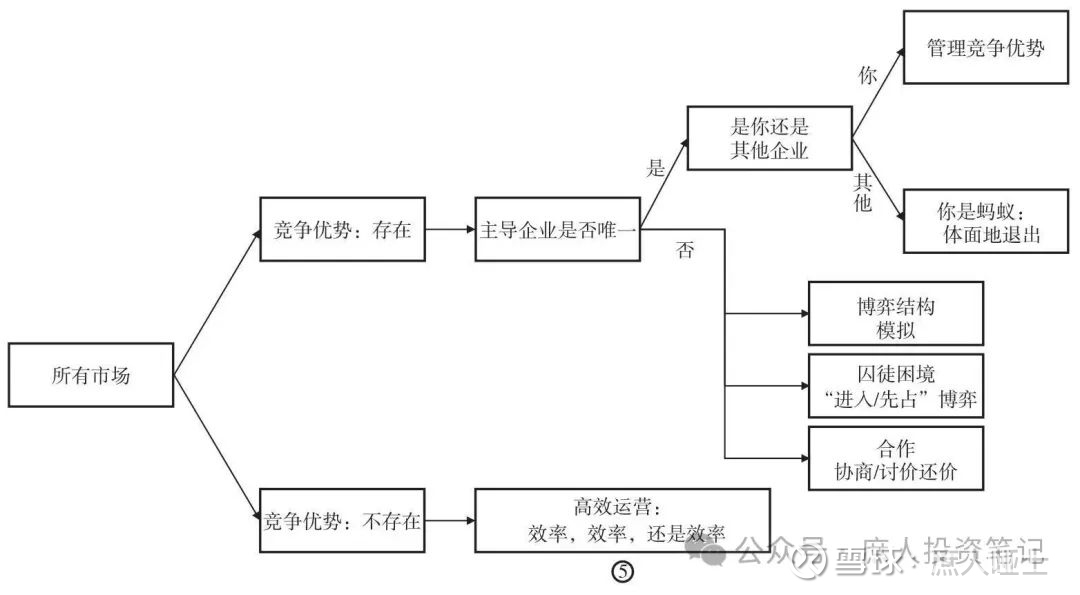

下图是书中最重要的一张图,也是布鲁斯为我们提供的分析企业竞争优势和经营策略的一种框架。

按照上述框架,我们首先需要来识别公司是否有竞争优势。按照书中有的几个判断标准,我的判断结论如下:

· 行业内是否有占支配地位的龙头公司?是。

· 龙头是不是本公司?否。

· 公司的市场份额是否稳定?缺乏数据,不太确定,直观判断不太稳定,近年市场份额的提升可能是因为外部的某种原因,并非公司内在结构性优势。

· 公司的利润率是否较高且稳定?从前述的图表来看,是;但是从同行们的利润率来看,整个行业的利润率很不稳定。

· 对于新进入者来说,行业有没有进入壁垒?可以肯定的说,没有。家具行业太过于传统了,也并非什么高新技术行业,无论资源、资质、资金、技术、设备、厂房、品牌、渠道、客户等,都无法构成对新进入者的壁垒,典型的有钱想干就能干的行业。

所以,基本可以得出结论:公司没有什么特别的竞争优势。即使上面的分析有误,它有竞争优势,它也不是行业唯一的主导企业,甚至连主导企业都谈不上。

在这种情况下,公司陷入有竞争优势但却不是主导企业情形下的博弈结构、囚徒困境、合作模式,要么就是只能在不存在竞争优势情形下追求高效运营。除此之外,别无他法。而追求高效运营,必须要求管理层非常能干、专注、靠谱。

四、管理层怎么样?

公司没有竞争优势只能依靠高效运营,追求极致效率的结论,虽然在本文中是到现在才得出的,但是对于经验丰富的投资者基本可以做到一眼定胖瘦。

所以我才会对在季报中给股东写信的管理层高看一眼,毕竟巴菲特也写嘛。

但很遗憾,虽然不少管理层喜欢学巴菲特给股东写信,但给股东写信的并不都是巴菲特。比如东阿阿胶的秦玉峰、汤臣倍健的梁允超,信写得热情洋溢、文采飞扬,但对小股东却又是另一套。

路遥知马力,日久见人心。评估管理层需要很长时间的观察,看他们是否言行一致,吹过的牛逼是否都能实现。由于接触匠心家居的时间特别短,我对其管理层的评估还很不全面。但是有几个点就足以让我排除这家公司了:

1. 公司治理结构差。IPO招股书提到的董事、高管中有3对夫妻,妥妥的家族企业。我看过很多类似治理结构的公司,弊病甚多,上市公司中小股东的利益很容易受损。

2. 公司上市前的股权变动频繁,一会儿境内,一会儿境外的。IPO招股书中的解释是公司为了谋求境外上市,才搭建了红筹架构,后来又拆除了(见下图)。虽然这也是正常操作,但是公司2002年才成立,作为一家传统的家具代工厂,2011年就开始谋求境外上市,总感觉哪里怪怪的。

3. 董事长和总经理的夫妻关系。这种情况在上市公司很常见,但罕见的是董事长李小勤1971年的,总经理是1983年的,俩人结婚时间是2019年,是徐梅钧加入匠心旗下公司担任高管后3年。背后的故事,由于缺乏公开资料,就不展开联想了。

4. 总经理在24Q3的信中,提到敏华在美国侵权的诉讼。在信中强调自己的业务做的好,是因为“和好人做生意 Doing business with good people”,这个完全没问题。像这样直接公开在公司定期报告的信中夸自己的同事顺便拉踩竞争对手的,我是第一次见到。

我在日常工作中,也经常和各类设备厂家打交道,大家在私下场合都很少说对手的不是。倒是最近想换手机去各大品牌店里看的时候,促销员会这么干。对了,新潮张继学也经常这么对分众。

五、结论

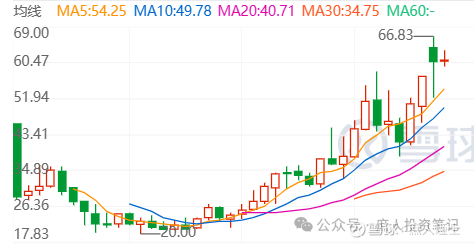

生意模式一般,管理层、业绩存疑,匠心家居这家公司我看了几天就排除了。从公司过去两年多的股价走势来看,我当然可能会因此错过一只未来的大牛股。

但是,有时候不做什么比我们做了什么重要得多。不要做超出自己能力圈范围内的事情,不要买自己看不懂、有疑虑的公司,不要信任未经时间验证的管理层。

最重要的是,不要线性外推,不要以为公司过去几个季度、几年的业绩增长很好,未来就也会很好。线性外推的本质是用现象解释现象,是“在它之前发生,所以就是它发生的原因了”的思维方式。

任何事情都需要基于第一性原理去思考。而投资的第一性原理,就是资产本身的价值,是它能够带来的未来自有现金流折现值。

本话题在雪球有54条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>