来源:雪球App,作者: 方木FM,(https://xueqiu.com/1246431686/310841016)

1、洋河三季报,超乎预期的差!

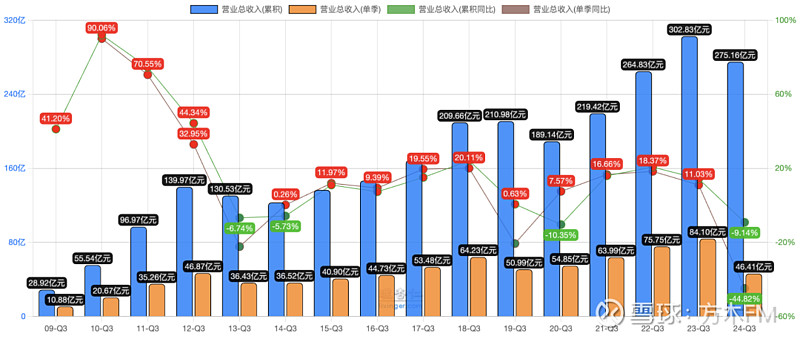

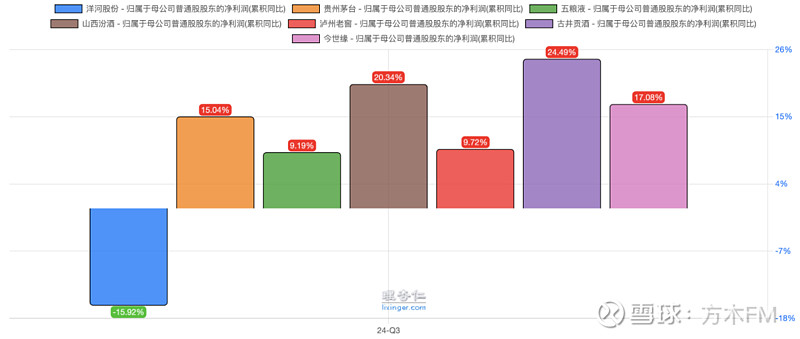

从前三季度整体看:

营业收入275.2亿,同比 -9.14%

归母净利85.8亿,同比 -15.92%

扣非净利84亿,同比 -17.39%

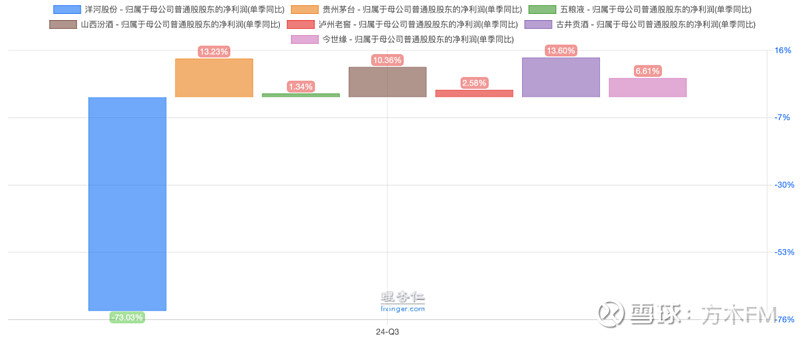

单看第三季度:

营业收入46.4亿,同比 -44.82%

归母净利6.3亿,同比 -73.03%

扣非净利4.6亿,同比 -81.41%

$洋河股份(SZ002304)$ 三季报这份业绩,真是足够差,超乎预期的差,知道不会很好,但没想到这么不好。

为了让大家的感受更立体一些,方木再给各位“倒”点盐。。。

纵看洋河自身的历史业绩(见下图):

十六年以来,前三季度累计营收,仅有4次同比负增长,分别发生在2013年、2014年、2020年,以及今年,而且今年-9.14%的同比降幅,也只是略好于2020年同期的-10.35%。

三季度单季营收,共有2次负增长,一次发生在2013年,单季同比下降22.28%。

另一次,就是今年三季度同比下降44.82%,反向创造了历史!

此外,也是自2017年以来,首次三季度单季营收不足50亿!

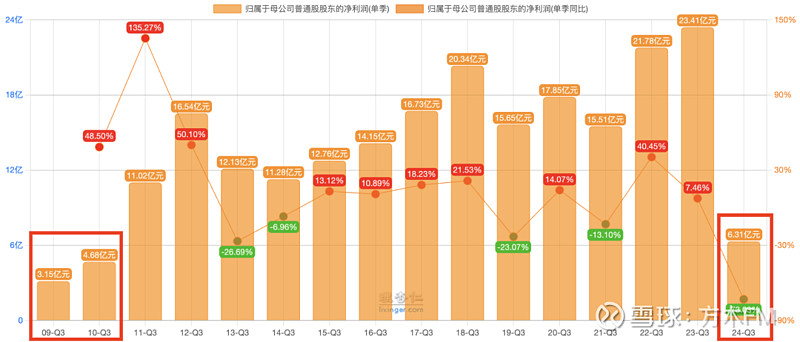

再看看归母净利,十六年以来,前三季度累计归母净利,仅有3次同比负增长,分别发生在2013年、2014年,以及今年(见下图):

今年前三季度归母净利-15.92%的同比降幅,反向创造了历史+1!

而三季度单季的归母净利呢(见下图):

单季-73.03%的同比降幅,反向创造了历史+2!

更厉害的是,洋河今年三季度单季归母净利不足10亿!

历史上,三季度单季归母净利不足10亿的情况,仅发生过3次,除了今年这一次,前两次还要追溯到十几年前的2010年和2009年。。。

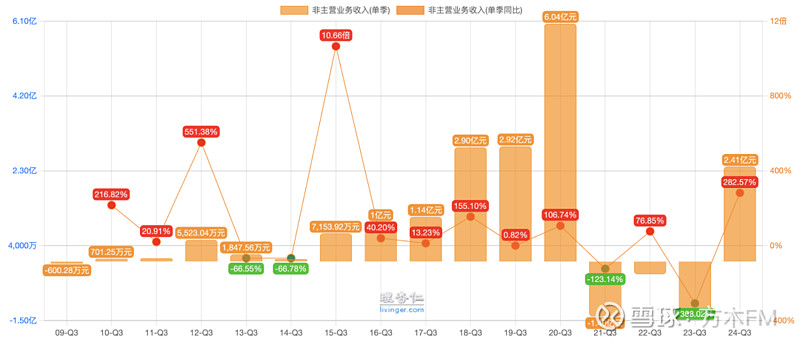

特别要注意的是,今年第三季度非主营业务收入高达2.41亿,相比去年同期增加了2.44亿左右(见下图):

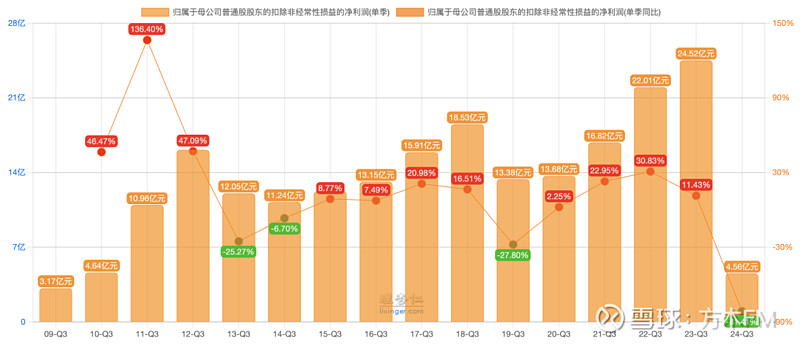

换言之,如果扣除这部分非主营业务的收入,洋河第三季度卖酒赚回来的钱,实际更少,这一点从扣非归母净利润就能得以体现(见下图):

4.56亿的扣非归母净利,这是近16年以来的第2低,仅仅比2009年略高1.4亿左右。。。

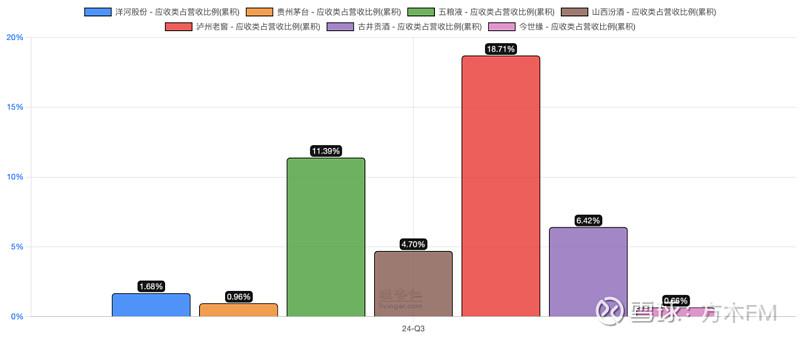

横看同行业绩,百亿白酒企业,前三季度累计归母净利同比增速(见下图):

第三季度单季归母净利同比增速(见下图):

嗯嗯,洋河主打一个反骨,比惨大赛第一名啊,无出其左!

呜呼~~真是惨不忍睹?

面对这这样的三季报,方木自己也实在懒得去整理图表了,似乎也没有太大必要,无论再怎么对比分析,就一句话:

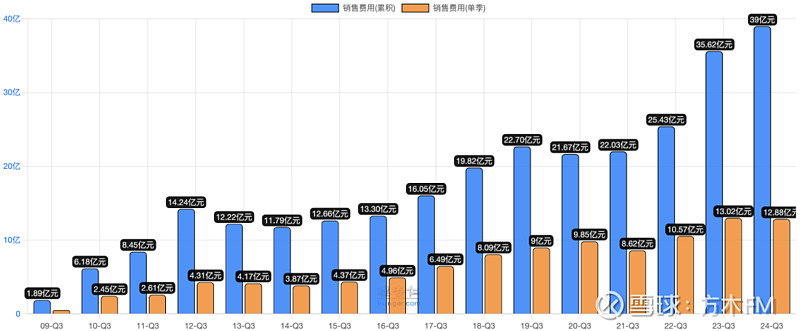

2、洋河花了更多的钱,酒反而越卖越少!

从历年来看,洋河前三季度、以及第三季度单季的销售费用,持续增加(见下图):

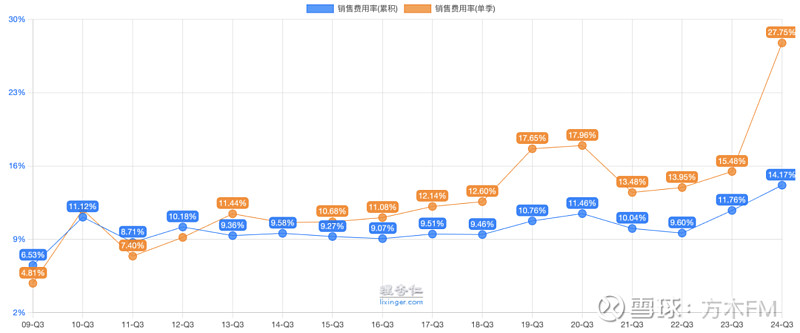

与此同时,同期销售费用率也在持续攀升(见下图):

这意味着,洋河投入了更多的销售费用,不仅没能赚回来更多钱,反而还赚得少了?

尤其是今年第三季度,单季销售费用相比去年同期微微减少了0.14亿,然而营收却同比下降近45%。

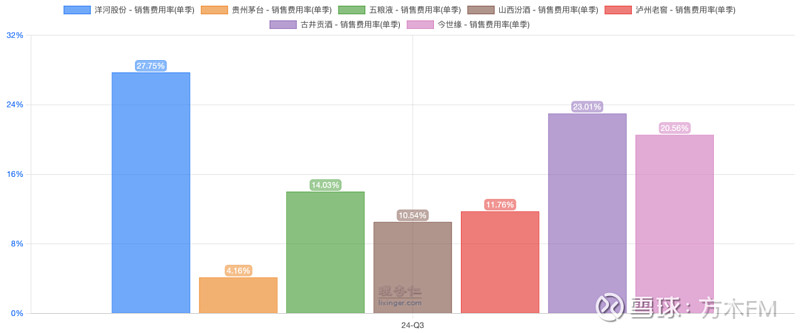

由此,单季销售费用率大幅攀升至27.75%,百亿规模的7家酒企里,遥遥领先(见下图):

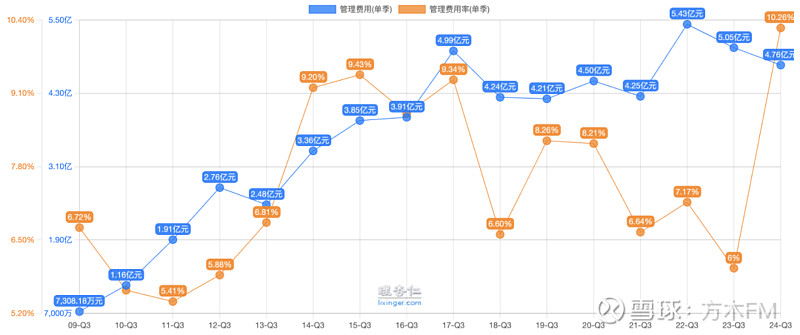

再看第三季度单季的管理费用,虽然连续三年下降,但三季度单季管理费用率却首次突破10%(见下图):

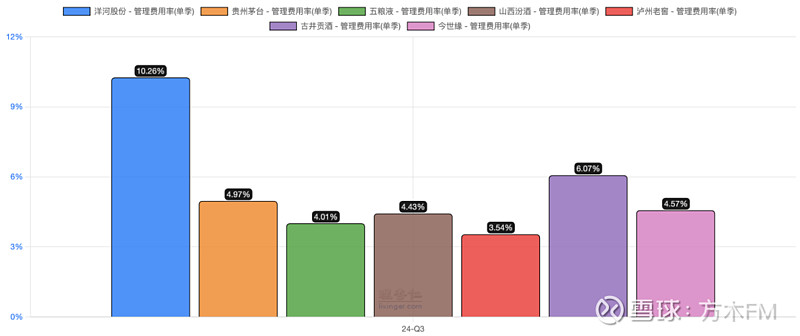

百亿规模的7家酒企里,洋河三季度的管理费用率仍然是遥遥领先的(见下图):

而营收呢,洋河却是百亿规模7家酒企里唯一一个大幅度负增长的!

不禁要问,洋河的销售费用和管理费用都是怎么花的,都花哪里去了。。。

3、洋河三季度营收,为何断崖式下降?

三季报只有短短10页,缺少产品结构、销售渠道、产销量的等更详细的经营数据,不好去具体分析。

但方木想从“经销商”的维度,聊聊洋河营收下降的其中一个原因,容我慢慢道来。

首先,关于白酒社会经销商,在茅台身上,我曾一度将经销商视作茅台业绩提升的阻力!

但是,这几年的白酒市场,让我对经销商在整个白酒销售链条中的角色和价值,有了新的认识。

白酒经销商,相当于白酒厂商与市场终端之间的“缓冲带”!

这个“缓冲带”的作用和价值,至少体现在以下两点:

第一、维系老客户,拓展新客源。

对于白酒这种体验性产品,产品销售高度依赖线下消费引导,酒商对不同时期客户的需求有清晰的判断,会尽量满足需求从而维系客户,建立了成熟的客户管理体系,长期保持与客户的沟通。

比如,今年中秋节前一个多月,河南、山东、陕西、广东等地区的多名茅台经销商,已经提前开始了老客户的集中拜访活动,通过赠送小礼品、积分兑换等活动将节日促销信息告知核心用户。

他们还会自行拓展新的客户源,比如房地产相关客户减少了用酒需求后,他们又会去拓展到更多行业。

此外,线下分销体系本身也肩负着打款、移库、物流、客服等诸多综合作用。

第二、帮助白酒厂商平滑业绩。

大多数白酒厂家并不直面消费者,主要是面对经销商,就算强如茅台这种品牌力的白酒厂商,批发代理渠道与直销渠道的比例最多也是55:45。

所以,虽然消费者这一侧需求出现了一定的问题,但白酒企业的业绩并不会出现问题,因为经销商可以吸纳白酒厂商的“压货”。

这其实特别考验经销商吸纳“压货”的能力,当然,只一味的“吸”不行,最终还是需要“吐”出去,被终端市场消费掉才行。

所以,一方面,需要白酒厂商和经销商一起,持续提升营销能力和品牌影响力。

另一方面,“压货”也应该是在一个合理的、能承受的范围内,不然经销商迫于资金断裂的压力,大举抛货,就会造成终端价格错乱,价格体系崩溃,白酒厂商必遭反噬。所以,酒厂要将经销商视为利益共同体,用茅台张董的话说“将经销商当成家人看待”。

但不管怎么说,必须要承认,线下传统经销商是白酒厂商的压舱石,更是酒厂业绩的底牌,或者最后防线!

特别是对于那些没有茅台这种品牌力、无法让客户指名道姓的购买、所处价格带的白酒产量不稀缺的酒厂而言,最有效的销售方式,就是通过社会经销商去触达白酒消费大户。

对此,在《洋河2024年中报简评》一文,方木曾写过一个不成熟的思考:

对于像洋河、今世缘、山西汾酒这样的酒企,品牌力不足,尤其是缺乏高端白酒的品牌势能,而所在价格带的白酒产品也不稀缺。。。

他们之间真正比拼的,其实是各自经销商的实力、以及与这些经销商之间建立和维护的利益网络!

而不是去拼在营销推广上面烧了多少钱。

换言之,多增加几个有实力的经销商,要比花更多的钱去苦哈哈地赚吆喝,能有效的触达白酒消费大户!

尤其是在白酒市场环境不好的时候,经销商可以给酒企托底,也是酒企的韧性所在。

纵观整个白酒行业,目前绝大部分酒企仍然依靠数量庞大的经销商队伍支撑企业发展。

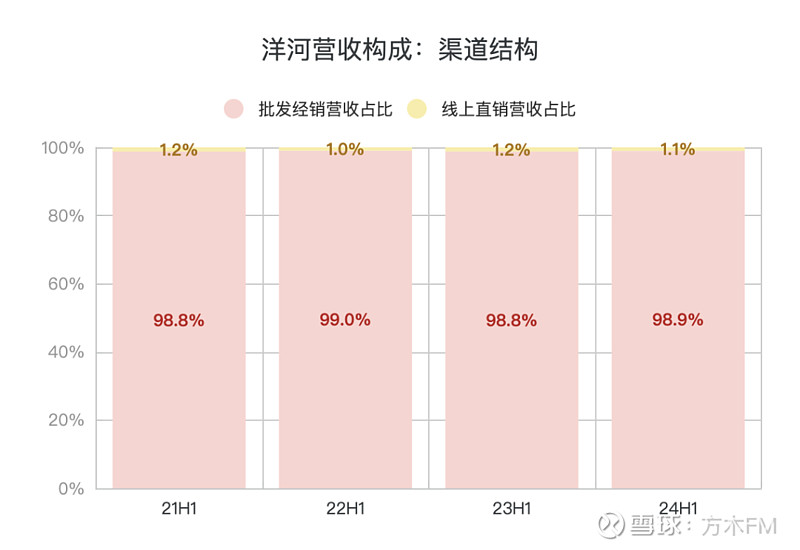

具体到洋河,从过往的年报和中报数据,我们可知,洋河白酒近99%的营收都是来自“线下批发经销渠道”,以中报数据为例(见下图):

换言之,洋河的白酒营收,极度依赖于洋河8800多家社会经销商的贡献!

洋河这个经销商规模,在白酒行业里是排名第一的。

但白酒经销商的规模,其实不是最主要的,更关键的是白酒经销商的“实力”!

经销商的实力,我认为包括两方面:

一是,经销商的资金实力。

二是,经销商背后能触达到的优质客户资源的实力,尤其是高净值人群、酒桌上具有话语权的KP等。

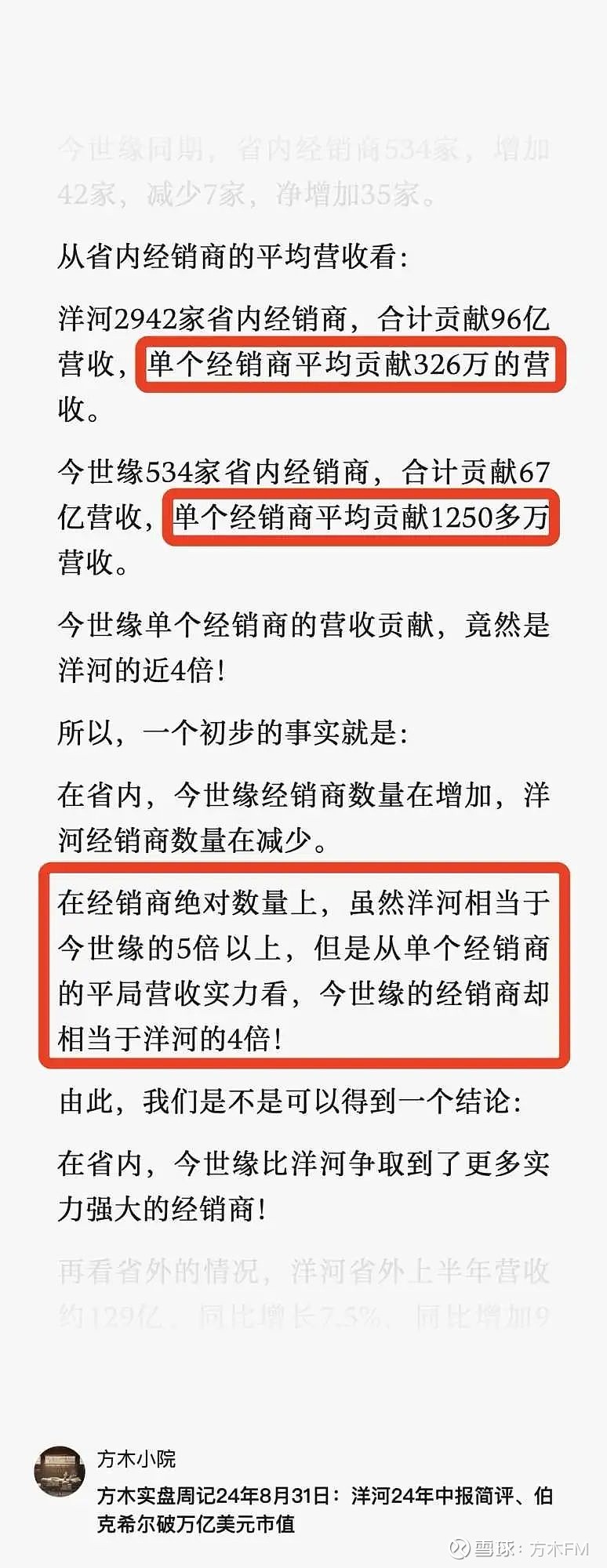

而从2024年中报数据来看,在江苏省内,$今世缘(SH603369)$ 单个经销商的营收贡献,相当于洋河的4倍(见下图):

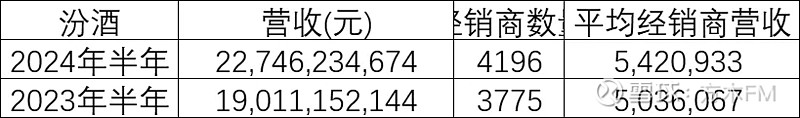

在省外,洋河经销商5891家,经销商平均贡献219万的营收,作为对比,$山西汾酒(SH600809)$ 的平均每个经销商贡献的营收从2023年中报时的504万,提升到2024年中报时的542万(见下图):

从单个经销商营收贡献的对比情况,我们能明显的看出来,洋河经销商数量最多,然而实力相对较弱。

如果都是大量的这类“实力有限”的经销商,就会导致两个结果:

一方面,洋河经销商吸纳不了太多“压货”。

另一方面,在触达白酒消费大户,尤其是大量高净值人群、酒桌KP等方面,相对而言,洋河经销商处于劣势。

在白酒市场增量时期,洋河这种类似“薄利多销”的经销商结构,的确有利于快速铺货、深入一线、抢占市场、实现全国化等。

然而,到了白酒市场存量竞争的阶段,同时又遭遇经济消费大环境不利的形势,这种时候,小经销商“实力”不够的弊端,就会被放大。

因此,洋河经销商“实力”不济,扛不住事儿,消化不掉洋河的投喂!

在我看来,这是导致洋河营收负增长的直接原因之一。

而且,除了洋河白酒品牌力不足、尤其是缺乏强势的高端白酒品牌之外,经销商“实力”不济,也是洋河业绩容易波动、缺少韧性的原因之一,毕竟太薄的“缓冲垫”还是更容易摔疼的。

经销商这层“缓冲垫”的厚度,就好比我们投资的安全边际,没有足够的容错空间,缺少韧性,股市下跌时候,你看不住股价的剧烈波动,等到环境变好的时候,就会错失真正的上涨。

不仅如此,在当前高端白酒市场格局相对稳定的情况下,洋河想要通过“手工班”进入白酒高端局,现有的经销商结构,还是很难做到的。

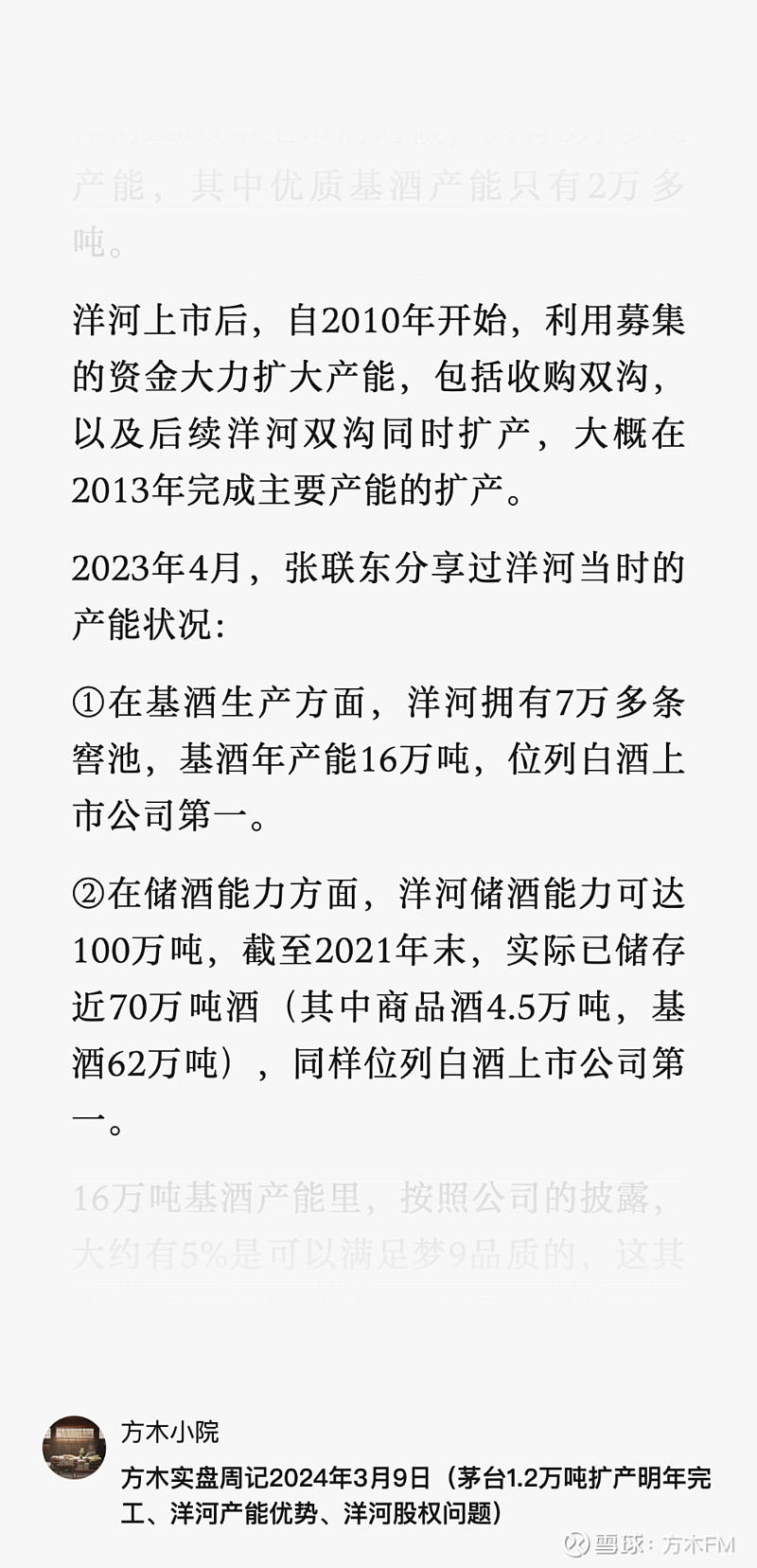

的确,在众多浓香型白酒企业里,洋河早早完成了产能扩产,并以此形成了领先的产能优势(见下图):

这种领先产能优势,主要是指时间,其他一些酒企很难在短时间内达到洋河这样的产能规模,没有足够的产能规模,优质白酒的产量就会受限。

但是,光有产量还不够,还得将优质白酒卖出去才行,这又特别依赖管理层的能力、尤其是营销能力,以及经销商的“实力”。

所以,我粗浅地认为,洋河要想将自己的产能优势发挥出来、将手工班打入高端局,管理层需要在自身的营销能力等方面有所提升、在营销策略方面有所调整。更关键的,还要对经销商体系进行一系列改革。

谈到这些,不得不说上一句,洋河的主动求变意识太弱、应对市场变化的改革太慢。。。

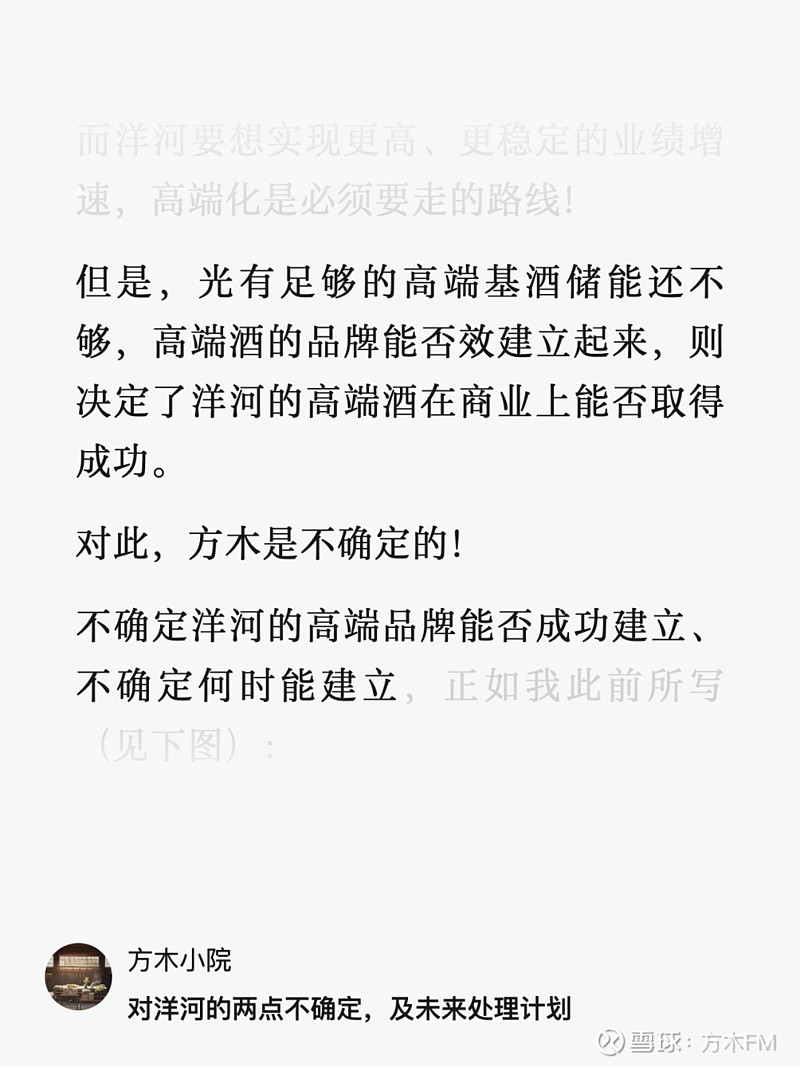

这些改革工作,又不是一蹴而就的,同样需要时间,需要验证迭代,当然,也就有了不确定性。

这也是方木此前在《对洋河的两点不确定,及未来处理计划》写过的2个不确定性之一(见下图):

4、洋河三季报还是有一些亮点的:

①从应收类资产的营收占比来看,没有迫于业绩压力而放松销售政策(见下图):

跟其他白酒企业横向对比来看,洋河的应收占比,也是很低的(见下图):

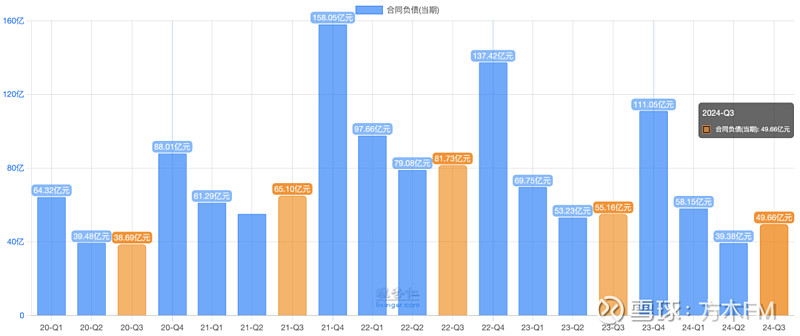

②截至今年三季度末的合同负债余额,比上半年期末增加了10多亿,相比去年同期有所减少,但并没有被过度消耗(见下图):

对比同省的今世缘,今年半年报的时候,合同负债余额为6.2亿,三季度末下降至5.4亿,而去年三季度末为13.1亿,还是下降比较多的。

不过,洋河这一点也挺奇怪,宁可让合同负债多增加10亿,也不多开几张票、多填几个发货单,让三季度营收实现同比转正?

5、2024年业绩预估?不会了

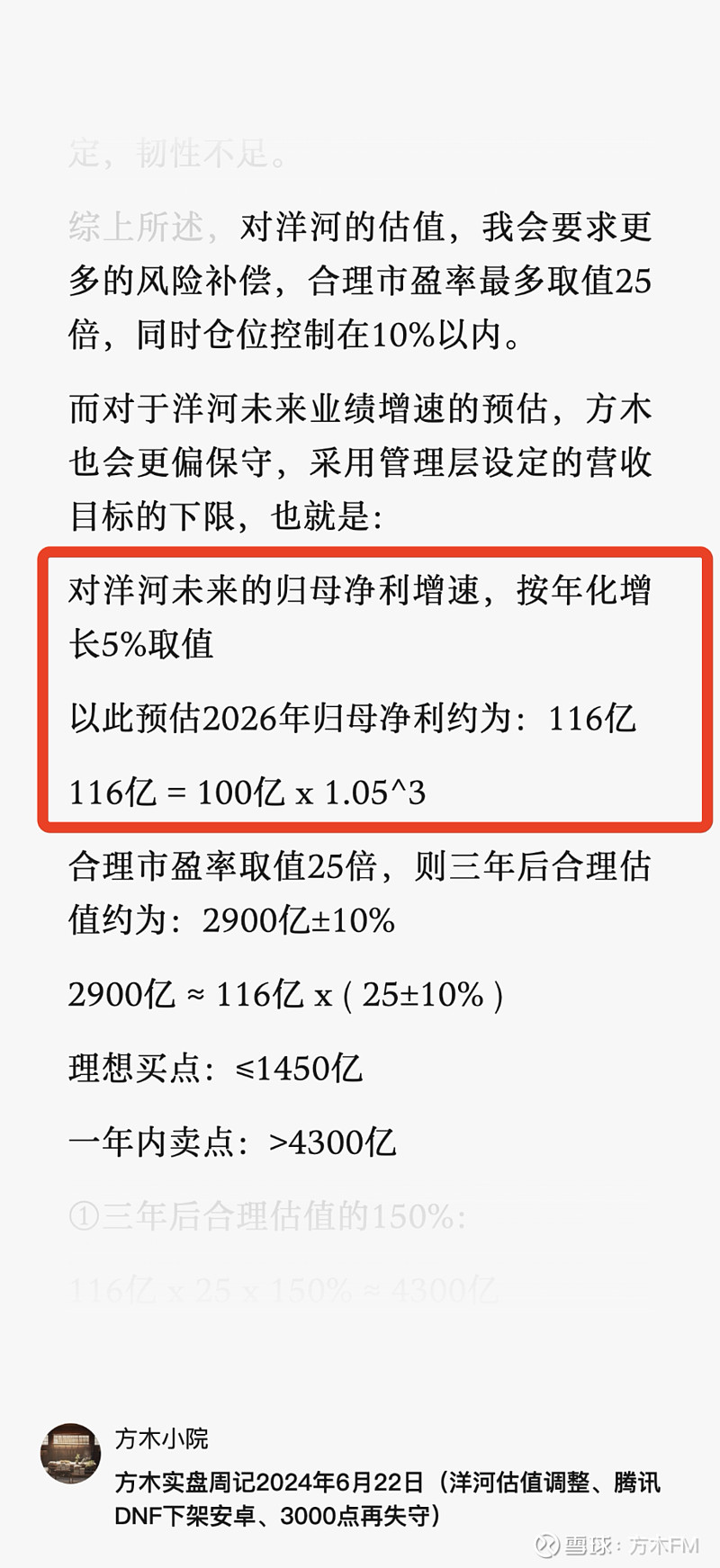

今年6月份的时候,方木预估2024年归母净利增长5%,大概在105亿左右(见下图):

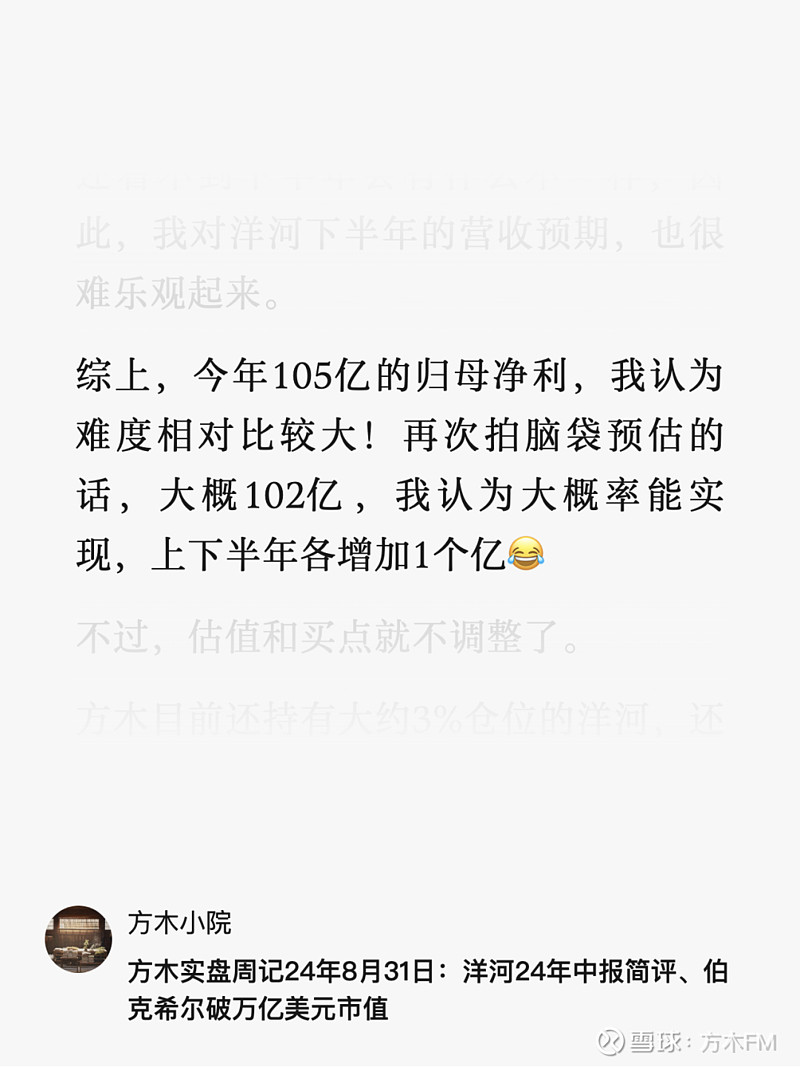

今年中报出来的之后,调整为102亿(见下图):

这三季报一出,我已经不会预测了?

若要实现2024年全年102亿的归母净利,则今年四季度,洋河要实现16.2亿以上,这是洋河历史上未曾到达过的高度,所以四季度几乎不可能实现。

年初的时候,管理层定下的2024年全年营收目标是5%~10%。

2023年全年营收331.26亿,若按照下限5%来算的话,2024年的营收要达到347.82亿,前三季度已实现275.2亿,则四季度要实现72亿以上,这也是洋河历史上未曾到达过的高度,综合来看,全年5%的下限增长目标,也基本不可能实现。

方木曾写过,若洋河今年的营收增速,连5%都达不到,那方木会考虑直接清仓洋河(见下图):

不过,方木暂时还不会清仓洋河,等具体年报出来的时候,再看吧。

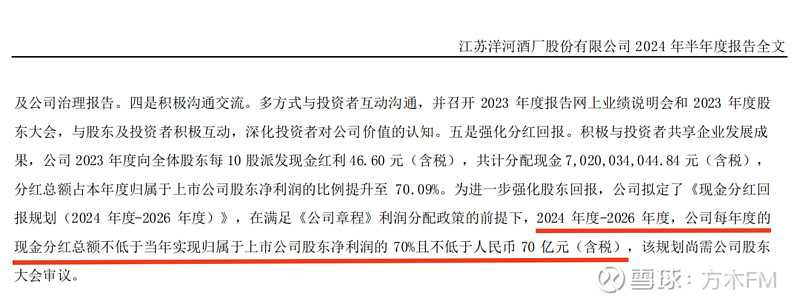

目前,方木持有的洋河仓位仅有3%左右,再加上洋河此前承诺的保底70亿的分红(见下图):

按本周五收盘洋河1213亿的市值计算,股息率至少5.77%。

以上这两点,确保我有足够的容错空间,影响有限。

对于洋河这笔投资,方木确实也有一些反思,但还没有想得很清楚,利用剩下这段时间,再梳理一下,同时,对洋河持仓的处理计划,也重新仔细、慎重地再思考一遍。

关于洋河2024年三季报,就先聊这些,后续想到什么,再另做补充。